电子电器

从技术追赶到产业引领 我国固态电解质全产业链条优势突显

根据国内锂电池行业规范公告企业信息和行业协会测算,2024年中国锂电池总产量1170GWh,同比增长24%。行业总产值超过1.2万亿元。电池环节,2024年全国消费型、储能型和动力型锂电池产量分别为84GWh、260GWh、826GWh。锂电池装机量(含新能源汽车、新型储能)超过645GWh,同比增长48%。

我国光伏边框行业分析:降本增效以及海上光伏推进下复合材料边框发展机遇凸显

我国光伏产业蓬勃发展,新增和累计装机容量不断攀升,带动光伏组件需求提升、出货量快速增长,为光伏边框行业带来强劲增长动力和广阔市场空间。2025年上半年中国光伏边框行业市场规模约为90.52亿元

我国液冷市场快速发展,冷液分配装置(CDU)前景向好

液冷技术经过几十年发展,被广泛认为是解决散热挑战最行之有效的方法。近年来,中国液冷数据中心市场快速发展,市场规模年均复合增速超过30%;预计到2030年前后,中国液冷市场可突破千亿规模。

中国变压器产业优势明显,海外电力设备需求旺盛

全球电力系统升级迭代需求显现,带动变压器需求大涨。与此同时,中国变压器出口量实现快速增长。国外变压器企业扩产动作相对缓慢,而中国变压器产量丰富,并且变压器厂商具有原材料供应稳定、生产成本低、技术能力强等优势,将迎来出口黄金期,产品出海动力足。

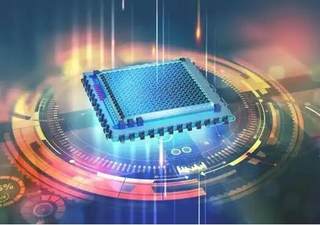

国内存储芯片市场占比持续提升,AI驱动下存储需求有望延续复苏态势

我国存储芯片行业市场规模不断扩大,2023年中国半导体存储器市场规模约为3943亿元,2024年约为4267元,预计2025年市场规模将达4580亿元。目前存储芯片市场主要以DRAM和NANDFlash为主。其中,DRAM市场规模最大,占比约为55.9%,NANDFlash占比约为44.0%。

中国为模拟芯片最主要消费市场,政策指引国产替代进程加速

模拟芯片下游多元分布,汽车与通信市场领跑成为主要增长引擎。根据弗若斯特沙利文报告,2024年中国模拟芯片下游应用领域中,消费电子占比约37%,为722亿元;泛能源市场规模为507亿元,汽车电子市场规模为371亿元,通讯市场规模为292亿元。

我国固态电解质产业链条优势明显,本土企业具有较强的先发优势

在技术路径的选择上,日韩企业更倾向于硫化物体系,欧美企业更偏向于氧化物和聚合物,我国的技术路线选择相对更加多样化,但是最主流的仍然是硫化物和氧化物。根据市场公布的统计数据,全球固态电池企业选择硫化物的占比为38%,选择氧化物的占比为32%,选择聚合物的有22%。

我国感光干膜行业:国产替代加速 市场竞争逐渐加剧

随着国内企业不断加大研发投入,技术突破和自主创新,国产企业如福斯特、容大感光、湖南初源新材料股份有限公司等逐渐崛起,其技术和产品在中低端市场逐步占据一定份额,并开始向高端市场进军,加速了国产替代进程。而随着国产替代进程的持续推进,国内企业也有着越来越好的市场表现,截止2024年我国感光干膜产量约为7.76亿平方米,20

我国淀粉糖行业:产销率保持在60%以上 集中度提升趋势明显

近年来我国淀粉糖行业市场规模总体保持增长态势,2020年行业市场规模为320.16亿元,2024年达到454.73亿元,2025年上半年达到212.94亿元。

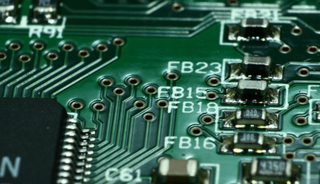

全球PCB行业呈稳步增长态势 国内高端应用有望催动PCB产品结构升级

目前,中国大陆PCB产能集中于中低端领域,从PCB行业细分产品占比来看,中国PCB市场中刚性板的市场占比最高,达81%,包括多层板、刚性单双面板以及HDI板等多种类型;挠性板、封装基板和刚挠结合板占比较低,分别为14%、4%和1%。

英伟达要求开发“微通道水冷板(MLCP)”,水冷板市场有望取得技术突破

据台湾经济日报报道,随着AI算力需求的急剧增加,英伟达最新推出的Rubin与下一代Feynman平台的功耗预期将突破2000W,现有的散热方案已难以满足这一需求。因此,英伟达向其供应商提出要求,开发全新的“微通道水冷板(MLCP)”技术,其单价是现有散热方案的3至5倍,水冷板和均热片正成为新的“战略物资”。

MLCC下游应用领域汽车电子成为新增长引擎,我国国产替代正在加速推进

从下游来看,早期MLCC的主要需求来自于移动终端/手机,占比达到了30%以上。而随着下游需求结构的持续变化,新兴的领域,如汽车和AI等需求持续成长,并逐步替代手机,到2023年汽车电子领域的应用在全球MLCC的占比达28%,汽车电子已成为MLCC最大的应用方向。

中国已成全球最大通信连接器生产基地 行业将向智能化制造、定制化需求发展

随着世界制造业向中国转移,全球通信连接器的生产重心也逐步向中国转移,中国已经成为世界上最大的通信连接器生产基地。具体来看,2024年全球通信连接器市场规模中国地区占比28.76%,亚太地区占比14.84%,北美地区占比27.08%,欧洲地区占比25.57%。

我国已成全球干式变压器产销大国 行业平稳增长 但企业竞争异常激烈

随着我国环保政策不断加强,企业环保意识也逐渐提高,环保要求越来越高。而干式变压器绝缘强度高、不易燃烧、免维护、无环境污染的优点在各领域的应用中越显突出。而且在干式变压器寿命结束后,钢、铁、铜等材料易回收,越来越多的企业用户选择干式变压器。

人形机器人驱动电子皮肤市场高速增长,灵巧手领域有望成为率先放量环节

得益于人形机器人产业化进程加快、医疗领域对实时健康监测和智能诊疗的需求增长、消费电子产品对新型人机交互方式的探索、柔性电子和传感器技术的不断突破、以及AI和物联网技术的普及应用。据测算,截止2024年全球电子皮肤市场规模达到63亿美元,近年来平均增速达到20%,且未来有望维持较高增速。

机器人激光雷达行业:中国机器人霸馆IFA背后是核心感知技术先探明前路

2025年9月5日,在2025年柏林国际电子消费品展览会(IFA2025)的展厅里,中国机器人企业的再一次攻占会场。中国机器人企业在 IFA 的“霸馆”现象绝非偶然,其背后是核心感知技术的持续突破与创新。感知技术作为机器人的“五官”,直接决定了其环境适应能力和任务执行精度,成为中国机器人企业突围的关键突破口。激光雷达作

激光器应用广泛,光纤激光器大有可为

激光器行业下游应用场景丰富,包括但不限于传统制造、汽车生产、重工制造、医疗美容、通信和航空航天等行业。从应用领域来看,材料加工与光刻、通讯与光存储、科研和军事、医疗和美容、仪器与传感器及娱乐、显示与打印占比分别为39.6%、24.5%、13.8%、5.7%、12.6%及3.8%。

AI提升数据中心交换机需求,以太网交换机“白盒化”成发展趋势

全球以太网交换机市场呈现结构性分化特征。根据IDC数据,2024年全球以太网交换机市场规模为418亿美元,虽然同比下降5.6%,但高带宽、低延迟的以太网交换机需求依然强劲,2025年一季度,全球以太网交换机市场收入为117亿美元,同比增长32.3%,重回升势。

全球导热散热需求持续增长,数据中心为热管理行业打开新增长空间

根据BCC Research 于2023 年发布的研究报告,2023-2028年,全球热管理市场规模复合增长率为8.5%,市场规模将从2023年的173亿美元增加至2028年的261亿美元,市场空间广阔。

我国植物绝缘油变压器需求激增但渗透率较低 110 kV以下产品仍为行业主流

近年来随着我国电网建设,植物绝缘油变压器在农村电网升级中加速替代传统产品,拓展增量市场。同时,风电、光伏等新能源电站对环保变压器的需求激增,推动行业市场规模从2020年154.28亿元增至2024年的237.91亿元。