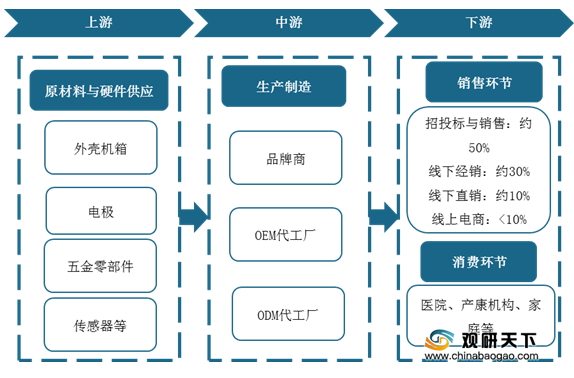

从产业链来看,产后康复设备上游主要由原材料及零部件生产行业组成,下游分为销售与消费两个环节,主要应用于家庭、医院、月子会所、体外塑形机构等场所。

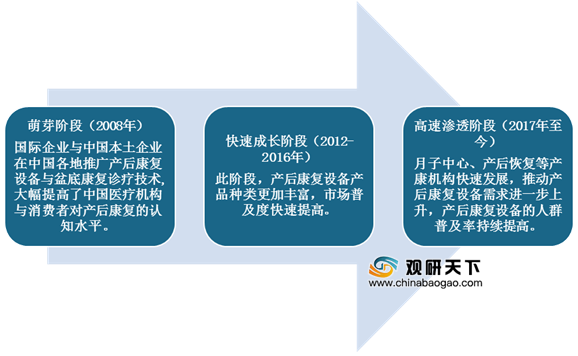

我国产后康复设备产业发展起步较晚,从2008年开始萌芽,经过十余年的发展已形成成熟的经营业态,发展历程大致可分为三个阶段:萌芽、快速成长、高速渗透。

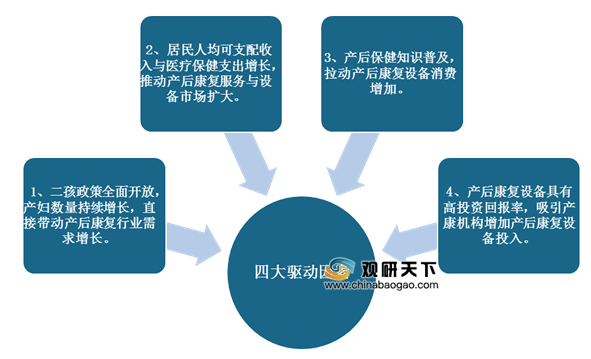

近两年来,得益于我国孕产妇总数增长、医疗保健支出增长、产后保健服务逐渐普及、以及高投资回报率吸引产康机构增加产后康复设备投入等四重驱动因素推动,我国产后康复设备行业进入爆发增长期。

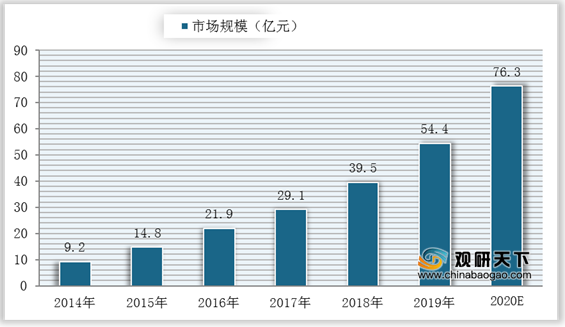

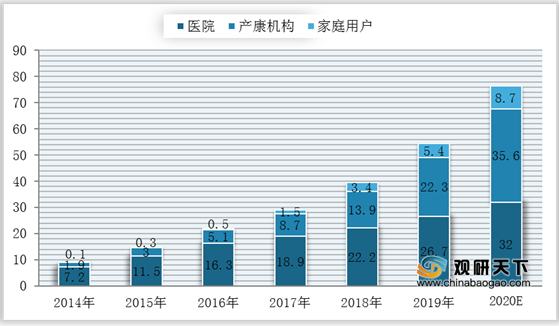

数据显示,我国产后康复设备市场规模已从2014年的9.2亿增长至2019年的54.4亿元,预计未来随着消费者对产后康复设备的需求不断提高,到2020年我国产后康复设备市场规模将达到76.3亿元。

从下游应用市场来看,目前我国产后康复设备主要应用于医院,但随着产康机构不断增加相关设备投入,预计2020年将取代医院成为我国产后康复设备的最主要应用市场。同时得益于家庭用户需求上升,我国家庭用产后康复设备市场发展空间也十分广阔。

数据显示,预计2020年我国产后康复设备-医院市场规模将达26.7亿元,产后康复设备-产康机构市场规模将达35.6亿元,产后康复设备-家庭用户市场规模将达8.7亿元。

数据来源:公开资料整理

从市场竞争格局来看,我国产后康复设备行业集中度呈逐年提升趋势,主要可分为三大竞争梯队:头部品牌商、中大型品牌商、仅生产家庭产后康复设备的中小企业。

| 类别 |

企业名称 |

成立时间 |

产品情况 |

| 第一梯队 |

伟思 |

2001年 |

医院、产康机构:6 家庭:1 |

| 麦澜德 |

2013年 |

医院:5 产康机构:5 家庭:8 |

|

| 第二梯队 |

杉山 |

1997年 |

医院、产康机构:9 家庭:4 |

| 南京华贝电子 |

1998年 |

医院、产康机构:5 |

|

| 徐州恒达科技 |

1998年 |

产康机构:5 |

|

| 迈瑞医疗 |

1999年 |

医院、产康机构:1 |

|

| 金莱特光电子 |

2005年 |

医院、产康机构:12 |

|

| 施瑞医疗 |

2014年 |

医院、产康机构:4 家庭:1 |

|

| 君德医疗 |

2015年 |

医院、产康机构:3 |

|

| 通泽医疗 |

2016年 |

医院、产康机构:4 家庭:1 |

|

| 乐邦医疗 |

2017年 |

医院、产康机构:4 |

|

| 第三梯队 |

德佳智联 |

2015年 |

家庭:4 |

| 大悦医疗 |

2016年 |

家庭:2 |

|

| Tenscare医而维 |

|

家庭:2 |

展望未来,家庭设备凭借私密、便携、交互性强等产品优势,将成为带动我国产后康复设备行业增长的主产品。同时随着家庭消费市场的不断扩大,我国产后康复设备经营模式也将向多样化发展。

我国产后康复设备行业未来发展趋势

资料来源:公开资料整理(shz)

相关行业分析报告参考《2020年中国产后康复设备市场分析报告-市场现状调查与投资战略研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。