2015-2019年我国医学影像设备行业市场规模增速呈先升后降趋势,2019年医学影像设备市场规模为**亿元,同比增长*%。

从部分医学影像检查项目收费来看,PET-CT收费最高,在7000-10000元间;其次是MRI,收费在600-1000元间。

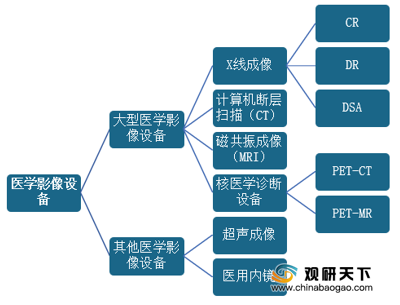

从医学影像设备行业领域来看,分为X射线设备、CT、MRI、PET-CT、超声诊断、内镜。从我国市场竞争格局来看,国产医学影像设备仍处于中低端水平,高端市场基本仰仗进口。

| 细分领域 |

市场竞争格局 |

| X射线设备 |

DR因成像效果好、效率高、速度快等优势,已在临床应用上取代了CR和传统X线机。国产DR处于中低端水平,进口DR垄断高端市场,DR市场国产化率超过70%。 |

| CT |

国产CT市场份额不足40%,国产品牌仍以中低端产品为主,CT技术壁垒较高,中国企业暂无核心零部件自主研发能力,核心零部件基本依靠外购。 |

| MRI |

超导MRI以西门子、GE、德州仪器、日立等公司产品为主,中国市场1.5T产品50%以上市场份额被国际巨头占据。低场强产品的中低端市场已完成进口替代。 |

| PET-CT |

核医学市场由国际厂商主导,联影是本土企业的领先者。PET-CT属于高端医学影像设备,市场总体渗透率低;PET-MR由于技术难度较高,已上市产品主要用于临床研究。 |

| 超声诊断 |

三大巨头GPS占据中国市场总体份额的60%以上,低端市场主要由迈瑞医疗、开立医疗、汕头超声等主导,产品逐步向高端市场延伸。 |

| 内镜 |

内镜市场总体集中度高,日企占据超过90%的市场份额。在中国、软镜与硬镜的国产化程度均比较低,整体市场进口替代空间巨大。 |

医疗设备企业研发支出方面,迈瑞医疗公司研发支出金额最高,为142013.4万元,营收为1375335.7万元,占比10.3%;其次是开立医疗公司,研发支出金额为23348.6万元,营收为122684.9万元,占比19%。

| 公司名称 |

研发支出(万元) |

营收(万元) |

占比(%) |

| 迈瑞医疗 |

142013.4 |

1375335.7 |

10.3 |

| 新华医疗 |

12487.9 |

1028363.9 |

1.2 |

| 奥佳华 |

18343.3 |

544703.1 |

3.4 |

| 鱼跃医疗 |

15212.1 |

418339.2 |

3.6 |

| 荣泰健康 |

10875.7 |

229564.8 |

4.7 |

| 奥美医疗 |

4973.9 |

202751.2 |

2.5 |

| 尚荣医疗 |

4623.6 |

163043.2 |

2.8 |

| 三诺生物 |

16051.6 |

155051.3 |

10.4 |

| 开立医疗 |

23348.6 |

122684.9 |

19.0 |

| 和佳股份 |

7585.4 |

119601.6 |

6.3 |

| 健帆生物 |

4613.8 |

101650.9 |

4.5 |

| 理邦仪器 |

17787.7 |

99272.0 |

17.9 |

| 万东医疗 |

6954.0 |

95453.0 |

7.3 |

| 凯利泰 |

5584.3 |

93090.7 |

6.0 |

| 南微医学 |

4912.3 |

92210.9 |

5.3 |

| 宝莱特 |

4660.7 |

81338.5 |

5.7 |

| 乐心医疗 |

5640.4 |

77510.3 |

7.3 |

| 中珠医疗 |

6246.1 |

57286.1 |

10.9 |

| 九安医疗 |

13746.8 |

56388.0 |

24.4 |

| 盈康生命 |

1010.7 |

50402.4 |

2.0 |

| 戴维医疗 |

2825.4 |

30029.8 |

9.4 |

| 爱朋医疗 |

2098.3 |

29803.4 |

7.0 |

| 合计金额 |

331595.7 |

5223875.0 |

/ |

| 平均占比 |

/ |

/ |

7.8 |

为了更好的推动医学影像设备行业发展、鼓励支持医疗器械审批快速通道开启,我国各部门及地方政府先后出台了一系列相关政策。

| 发布时间 |

政策名称 |

发布机构 |

主要内容 |

| 2015.05 |

《中国制造2025》 |

国务院 |

提高医疗器械的创新能力和产业化水平,重点发展医学影像设备、医用机器人等高性能诊疗设备,全降解血管支架等高值医用耗材,可穿戴、远程医疗等移动医疗产品,实现生物3D打印、诱导多能干细胞等新技术的突破和应用 |

| 2016.07 |

《中华人民共和国国民经济和社会发展第十三个五年规划纲要》 |

国务院 |

重点研制核医学影像设备、超导磁共振成像系统、无创呼吸机等诊疗设备及换自动生化分析仪、高通量基因测序仪等体外诊断设备 |

| 2017.05 |

《“十三五”医疗器械科技创新专项规划》 |

科技部办公厅 |

以国产化、高端化、品牌化、国际化为方向,加强医研企结合,着力提高国产医疗器械的核心竞争力。加速医疗器械产业整体向创新驱动发展的转型,完善医疗器械研发创新链条。目标突破一批前沿关键技术和核心部件,开发一批进口依赖度高、临床需求迫切的高端、主流医疗器械 |

| 2017.10 |

《增强制造业核心竞争力三年行动计划(2018-2020年)》 |

国家发改委 |

高端医疗器械和药品是国家重点发展领域。提高中高端医疗器械和药品供给能力,是保障人民群众就医用药需求的重要支撑。《行动计划》重点任务包括:加快高端医疗器械产业及应用、加快先进金属管件材料产业化、加快先进有机材料关键技术产业化 |

| 2018.04 |

《关于促进手台(套)重大技术装备示范应用的意见》 |

发改委等8部门 |

为保障相关设备能够顺利进入医疗机构,政府要求在采购中优先采购首台套创新产品,并明确规定,纳入首台套目录的产品投标时,招标单位不得以不合理条件限制或排斥首台套产品参与投标 |

| 省份 |

时间 |

政策内容 |

| 河北省 |

2016.07 |

河北省委省政府出台《关于进一步深化公立医院综合改革的指导意见》,明确表示公立医院需优先配备国产医用设备,在保障医疗质量的前提下,优先采购和实用国产医用耗材。 |

| 四川省 |

2017.12 |

四川省政府发布《四川省财政厅关于公布2018-2019年度省级政府采购进口产品清单的通知》,《清单》内允许采购进口产品的医疗设备由93种缩减到39种,有15类医疗设备全部要求“用于临床工作的,应使用国内产品;三甲医院用于大型复杂手术、科研的,允许采购进口产品”。其中医学影像类设备包括彩色多普勒超声诊断仪、数字减影血管造影、磁共振成像系统、PET-CT、ECT、螺旋CT。 |

| 广东省 |

2018.07 |

广东省卫计委发布《广东省卫生计生委关于升级卫生计生机构政府采购医疗器械允许进口和控制进口目录清单的公示》,其中121种医疗器械允许进口,55种设备控制进口,磁共振成像系统(MRI,3.0T以下)、计算机断层扫描X射线系统(64排以下),数字肠胃机、数字X线成像、彩超被纳入控制进口的名单内。 |

| 浙江省 |

2018.07 |

浙江省政府宣布截至2017年底,浙江省医疗机构已配置国产大型医用设备(CT、MRI)共计159台,浙江下一步将单独编制国产大型医用设备配置计划,为医疗机构配置国产大型医用设备预留充足规划数量,并进一步简化配置评审流程,优化审批流程和服务,缩短审评周期等,推动医疗机构国产化率提高。 |

| 产品 |

公司 |

时间 |

| 血管内成像系统 |

全景恒升(北京)科学技术有限公司 |

2018.05 |

| 消化道振动胶囊系统 |

上海安翰医疗科技有限公司 |

2018.03 |

| 数字乳腺X射线摄影系统 |

上海联影医疗科技有限公司 |

2018.03 |

| 全数字正电子发射及X射线断层成像扫描系统 |

湖北锐世数字医学影像科技有限公司 |

2018.01 |

| 内窥式光学相干断层成像系统 |

南京微创医学科技股份有限公司 |

2017.11 |

| 血管内断层成像系统 |

南京沃福曼医疗科技有限公司 |

2017.11 |

| 正电子发射断层扫描及磁共振成像系统 |

上海联影医疗科技有限公司 |

2017.05 |

| 介入术中磁共振系统 |

上海爱立峰医疗科技有限公司 |

2017.01 |

| 正电子发射及X射线计算机断层成像装置 |

明峰医疗系统股份有限公司 |

2016.05 |

| 用于官腔道、呼吸道检测的光学干涉断层成像系统 |

广东永士达医疗科技有限公司 |

2016.03 |

| 可变角双探头单光子发射计算机断层成像设备 |

北京永新医疗设备有限公司 |

2016.02 |

| 正电子发射断层成像装置 |

明峰医疗系统股份有限公司 |

2015.06 |

| 锥光束乳腺CT |

科宁(天津)医疗设备有限公司 |

2014.09 |

目前,我国将人工智能应用于医疗领域的企业已超百家,其中医疗影像是投资金额最高、投资轮次最多、应用最成熟的大火领域。

| 公司名称 |

主要业务/产品 |

金额 |

轮次 |

投资方 |

| 宜远智能 |

医疗影像AI辅助诊断 |

3千万人民币 |

天使轮 |

力合创投、启赋资本 |

| 迪英加 |

医疗影像大数据分析 |

数千万人民币 |

A轮 |

君联资本、IDG资本、将门创投、合全投资、金阖资本 |

| 连心医疗 |

医疗影像大数据分析 |

5000万人民币 |

A轮 |

丹华资本、线性资本 |

| 深睿医疗 |

医疗影像AI辅助诊断 |

1.5亿人民币 |

B轮 |

君联资本领投、联想之星、丹华资本、昆仲资本、同渡资本等 |

| 汇医慧影 |

医疗影像AI辅助诊断 |

数千万人民币 |

C轮 |

鼎晖投资、蓝驰创投 |

| 推想科技 |

医疗影像AI辅助诊断 |

3亿人民币 |

C轮 |

襄禾资本、尚城资本、元生资本、红杉资本、启明创投 |

| 依图科技 |

医疗影像大数据分析 |

2亿美元 |

C+轮 |

高成创投、工银国际、浦银国际 |

相关行业分析报告参考《2020年中国医学影像设备行业前景分析报告-产业供需现状与发展动向预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。