创新药已成为医疗健康行业最热门的话题。近年,从政策的改革和鼓励,企业的意识觉醒和投入,海外人才的大量回流,生物技术的日新月异,资本的关注和追捧,整个医疗健康行业氛围都在为创新铺路。

随着医改向纵深的推进,“两票制”,“仿制药一致性评价”,“医保控费”,“限制辅助性用药”等影响医药行业的重磅政策不断出台。特别是近期开展的“带量采购”政策,使传统营销驱动的仿制药企业面临巨大的生存压力,过去医药产业粗放式发展的红利期已基本结束,创新驱动的“产品为王”时代即将到来,产业转型升级成为必然趋势。

创新药注册申报洞察

创新药发展趋势洞察

一、概况篇

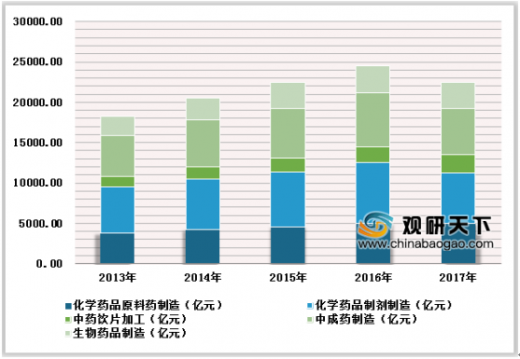

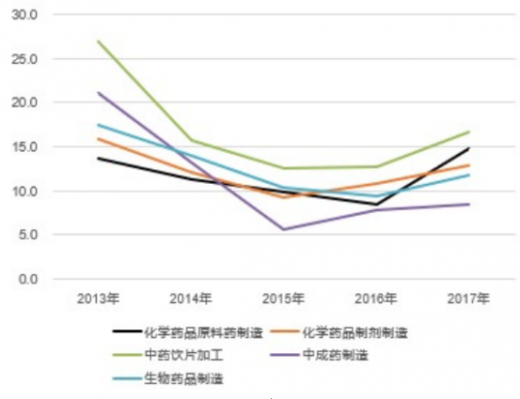

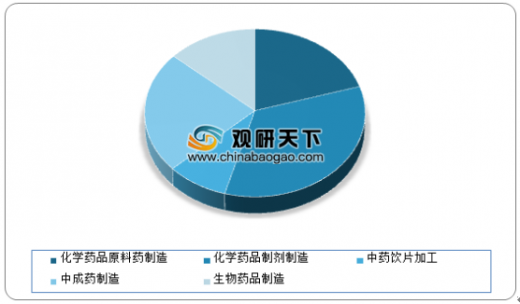

根据国家工信部消费品工业司和发改委产业协调司近年公布的数据,我国医药工业板块细分领域中,最大占比为化学药品制剂,其次为中成药制造和生物药品。其细分板块中增速较快的为中药饮片和化学药原料制造。受监管政策收紧,中药注射剂下滑严重,中成药制造增速较慢。

参考观研天下发布《2018年中国创新药行业分析报告-市场深度调研与发展前景预测》

2013-2017年医药工业细分板块主营业务收入情况

2013-2017年医药加工业细分板块增速情况(%)

2017年医药工业细分板块主营业务收入占比情况

目前中国药品市场格局中,中国特色的中成药和仿制药占比近90%。未来创新药的整体市场份额会逐渐提升,中短期内仿制和仿创仍是主流。长期来看,医药产业伴随国际竞争升级,原创药所占比重将会最大。未来中药注射剂和辅助用药市场份额将逐渐降低。

国内药品销售占比格局推演

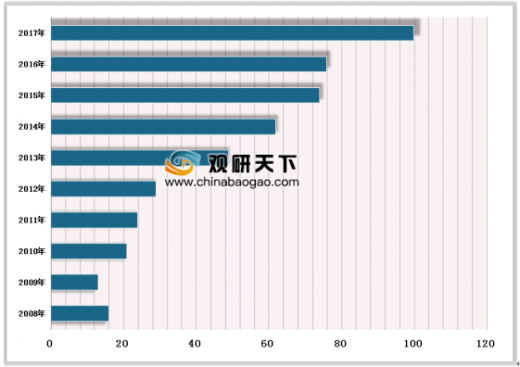

近年来,我国1类化学药和和生物药领域创新药数量呈井喷式增长,从2012年的29和19个增长到2017年的100和62个。相比较而言,中药创新药申报处于基本停滞的状态。

2008-2017年我国1类化学药、生物药和中药增长情况

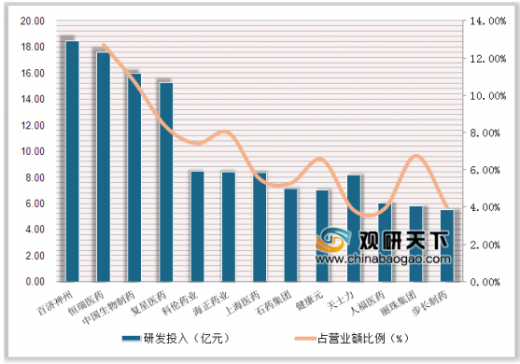

中国医药企业在研发创新投入方面近年有大幅度增长,但对比于国际上领先的医药创新巨头企业,我国的医药创新无论在资源的积累上,还是在具体投入上,仍处于初级阶段。按照wind数据库申万行业分类,2017年A股所有医药生物类公司的研发投入总和为320亿元人民币,不及1家跨国公司投入。这还与我国制药企业数量分散,规模不够的行业特征有关(我国有5000余家规模企业,美国200多家)。

2017年中国各药企研发投入额及占营业额比例

目前国内医药创新企业主体可以分为4个类别:大企业集群,创新型小公司集群,专业研发公司集群和科研院所集群。

二、化学创新药篇

我国1.1类化学药注册申报数量从2011-2016年保持高速增长,为1类新药申报临床的主要类别,2017年化学药1类新药申报量占全部1类新药比例为61.3%。

1.1类化学新药临床申请数量

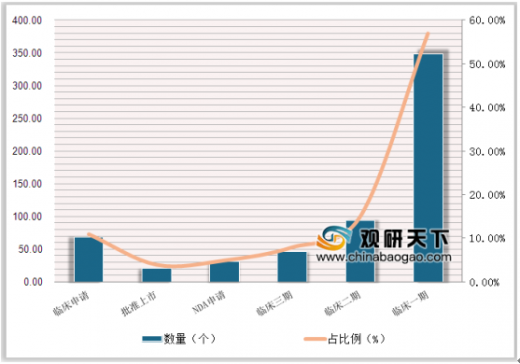

截止2018年10月,国内申报临床的1类化学药共计610项目,目前57%的项目正处于临床一期,获批21个新药,占比4%。国内企业申报的1类化学新药逐渐进入收获期,31项在NDA阶段,46项在临床3期。国内企业申报的1类化学新药中,82%项目在临床进行中,5%左右已终止。

1类化学新药治疗领域占比较高的为抗肿瘤,抗感染疾病,内分泌疾病,心血管疾病,这与目前我国发病率最高的几种疾病相对应。

国内企业1类新药研发阶段分布情况

2002年至今,国内本土批准上市的21个1.1类化学创新药。从这些药品特征来看,早期多为me-too型创新药物,基础研究相对完善,临床试验进展快,成功率较高,研发投入成本较少。近年批准的安罗替尼,艾博卫泰已向me-better升级,也出现了阿帕替尼,吡咯替尼和西达本胺这种best-in-class类的新药,但缺乏突破性的first-in-class品种。

从1.1类化学创新药品种数量来看,国内产品布局数量最多的前三强企业是恒瑞医药,豪森药业和正大天晴,此外东阳光药业,百济神州,轩竹医药和上海医药数量也超10个。

三、抗体创新药篇

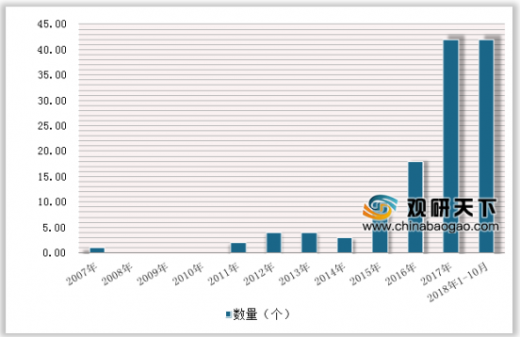

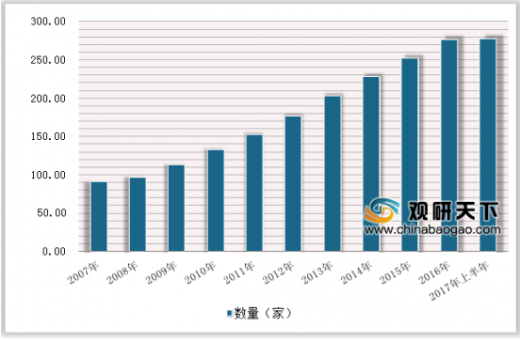

自2015年以后,我国抗体药物申报开始出现爆发性增长。2017年CDE新受理42个1类抗体新药(按品种计),2018年1-10月已有42个新品种受理,将超越2017年创下新高。自2007年后,进行抗体药物研发的企业数量也持续增长,2017上半年止,已有277家企业。虽然许多产品以1类新药申报,但国外已有类似产品上市,真正创新性的产品占比不高。

2007-2018年我国1类抗体新药申报情况

2007-2017年上半年我国抗体药物研发企业数量

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。