1、国际医药零售行业概况及趋势

以美国为例,美国作为世界医药消费第一大国,其医药制造行业和医药商业行业的经营模式较为先进。相比我国大部分药品销售在医院终端中实现,美国实行较为彻底的医药分开政策,零售药店是美国最重要的处方药销售终端。

零售药店上游为医药生产企业或医药商业企业,下游连接着医药消费者和PBM(药品福利管理公司),药品福利管理公司作为医保支付方、联邦或州政府、病患以及药店和生产企业的中介服务商,其通过审核处方等服务以节省患者的医药花费。

1)连锁药店目前是美国药品零售的主要渠道

从行业渠道竞争格局分布来看,大型连锁药店是美国药品零售市场占比最高的渠道,占比超过40%以上,且零售药店整体连锁率达到75%左右。从企业竞争格局来看,药品零售市场行业集中度较高,连锁药店占据绝对优势。根据美国2014年美国药店业协会统计,排名前三的连锁药店企业(Walgreens、CVS和RiteAid)市场份额合计占连锁药店整体市场的92.00%。

2)传统连锁药店逐渐转型为专业药房(DTP药房)

美国连锁药店受邮购药店和超市等廉价便捷渠道的竞争,以及国家医保控费和PBM公司的议价压力等因素影响,行业内企业面临收入和利润率的双重下滑:医疗收入增长持续低于10%,销售利润率也从过往的2.00%左右下跌到1.50%左右。在此背景下,行业企业开始探索新的业务模式——专业药房。专业药房相比于传统药房而言,不再仅仅作为药品中间商、销售商的角色出现,而是以患者为核心、以专业药品为特色,通过提供一系列的增值服务(包括审核处方、协助医保报销、特殊用药指导、私人疾病管理、24小时咨询服务、隐私保护、药品直送等)形成一个连接医生、患者、医保、药企的综合服务平台,并实现产业链上的多方共赢。

在Walgreens和CVS等传统医药流通界的龙头开始建立专业药房的同时,美国还发展出以独立专业药房为主营业务的流通新秀,如Diplomat(美国最大的独立专业药房)、USOncology(专注肿瘤治疗的专业药房)等。

专业药房在美国发展趋势良好,以美国最大的独立专业药房Diplomat为例,其2005-2015年收入的复合增长率为62.00%,近年来依然保持50%左右的高速增长。从产品结构来看,其收入主要由肿瘤用药、免疫系统用药、多发性硬化症用药为主,多为制药企业限制性发放的药物(即药品生产企业向专业药房独家或者优先提供特定的药物)。

2、国内医药零售行业概况

1)我国药品零售市场规模持续增长

随着我国GDP的快速增长、人均消费水平不断提高、人口老龄化速度加快以及医改政策的持续推动,我国药品行业保持稳定的增长态势。根据CFDA南方医药经济研究所统计,2005年至2014年我国药品零售市场年均复合增长率达17.20%。但随着国家宏观经济增速放缓、基层医疗机构用药水平持续提升、药品零售企业经营成本上升,加之医药电商快速发展导致传统零售行业利润空间下降,药品零售市场增长逐渐放缓,到2015年增长率已经下降到8.60%,低于同年全国医药商业行业10.20%的销售增幅。

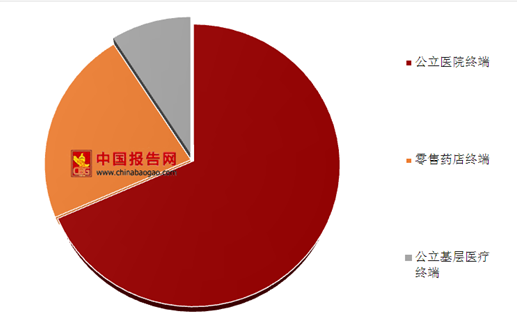

国内医药零售业稳健增长:2011-2016五年间,医药零售5年销售实现了11%的复合增速;2016年零售销售规模达3375亿元,同比增长8.5%,首次低于两位数增速;在药品三大终端中,零售药店终端销售占比为22.5%,保持稳定,而公立基层医疗终端份额略有提升。

参考观研天下发布《2018年中国医药零售行业分析报告-市场运营态势与发展趋势研究》

药店经营准入门槛提高,行业政策促使集中度加速提升:新版GSP倒逼行业集中度提升,2015年新版GSP全面执行,在信息化仓储、冷链管理、设备验证、执业药师配备等诸多方面对医药零售经营提高了要求。2016年5月医药流通行业正式全面实行营改增,单体药店和中小型的药房连锁被迫转向正规的商业公司采购,由于增值税需按实缴纳其采购成本大幅提升,原本的优势不复存在。单体药店和中小型药房连锁在资金成本、集中采购、品牌认知度等方面先天不足,加之多重政策的外在驱动,未来药店连锁化与行业整合将是大势所趋,集中度有望加速提升。

2)药品终端销售由医院门诊药房向零售药店转变

目前我国超过75.00%药品终端销售来自医院,与发达国家存在较大差异。随着医改的推进,药品价格加成取消,医药分开是未来必然趋势,零售药店及社区药店将逐步承接医院门诊药房,将有助于推动零售行业发展。

分级诊疗推动基层医疗市场扩容进度加快,更多的医药服务需求转移到了供应相对不发达的基层医疗市场,为国内药品零售连锁企业的渠道下沉提供了发展机遇。实体药店通常具备专业的医药服务能力,涉及区域覆盖面广,可以与医保支付对接,作为医药电商的线下终端具有不可替代性;且随着互联网的逐渐渗透,慢病管理、在线诊疗、个人健康档案管理等新兴业务逐渐体现在药店终端,发展潜力巨大。预期未来零售药店会成为国内药品销售的主要渠道。

3)零售药店逐渐连锁化

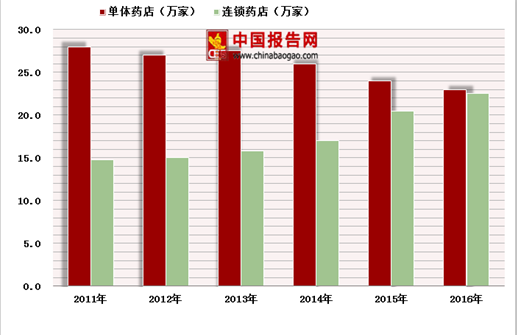

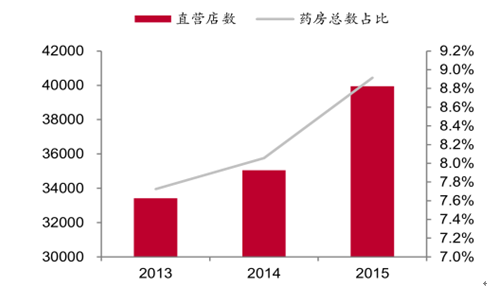

目前我国药店主要由单体药店和连锁药店构成。截至2016年11月底,全国共有药品零售连锁企业5,609家,下辖门店220,703家,零售单体药店226,331家,连锁化率约为49.37%,较美国75%左右的连锁化率差距较大。

由于2015年新版GSP推出,其在信息化仓储、冷链管理、人员管理、设备验证等方面的要求进一步提高,软硬件的投入加大了单体药店的运营成本,同时单体药店相对于连锁药店缺少规模化优势和高毛利的代理品种,其盈利空间逐步被压缩。反之,连锁药店在规模、资金、人才、管理和专业化程度上都要优于独立药店,但我国平均每家连锁企业的药店数量仅在40家左右,与美国平均上千家的药店规模相比,还存在明显差距。据商务部统计,2014年我国连锁药店前5名企业仅占药品零售市场的9.70%,前10名企业仅占15.20%。因此,未来主要发展趋势主要为行业集中度及连锁化率的提升。

4)医、药分开及传统药店逐渐向DTP药房转型

随着我国公立医疗机构综合改革的逐步推进,医药分开、处方药外流的趋势将越发明显。根据《国务院办公厅关于城市公立医院综合改革试点的指导意见》(国办发〔2015〕038号),我国将破除以药补医机制:试点城市所有公立医院推进医药分开,积极探索多种有效方式改革以药补医机制,取消药品加成(中药饮片除外);将公立医院补偿由服务收费、药品加成收入和政府补助三个渠道改为服务收费和政府补助两个渠道。该文件还要求力争到2017年,试点城市公立医院药占比(不含中药饮片)总体降到30%左右。在上述政策背景下,处方药外流将获得来自医院的推动力。

2015年2月9日,国务院办公厅发布了《国务院办公厅关于完善公立医院药品集中采购工作的指导意见》(国办发〔2015〕7号),提出对部分专利药品、独家生产药品建立公开透明、多方参与的价格谈判机制,并将在未来形成常态化趋势。因此,专利药品面临药品价格大幅下降或者谈判失败选择与压力,专利药或独家生产药品在医院进行终端销售受到限制。此外,我国药品招投标间隔期较长,新药无法迅速进入医院终端,以及新一轮招投标中各省降价幅度相继增大等因素,均将推动处方药院外化的趋势。

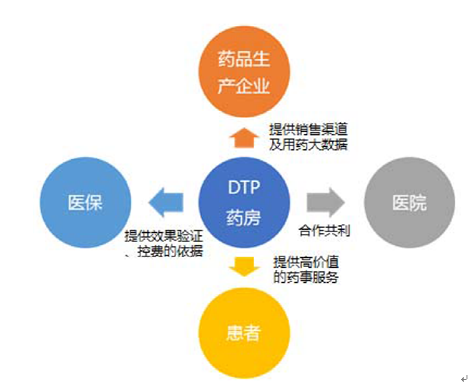

在医、药分开及处方药院外化的背景下,近年来,DTP药房应运而生并快速发展。DTP专业药房与传统药房的主要区别在于除药品销售之外,还提供审核处方、协助医保报销、药事服务、特殊用药指导、患者数据管理、药品直送等专业服务,并为供应商提供用药信息反馈、患者教育等服务。

DTP药房与传统药房相比,其主要优势如下:①产品独特,DTP药房产品主要为高端新特药,集中在抗肿瘤、艾滋病、罕见病等疑难杂症,药品附加值高。②服务属性强,DTP药房可从生产企业获得较为直接的药品及服务支持,从而向患者提供专业性更强的多方位药事服务,并形成较高的客户粘性。③区域性竞争小,生产企业进行DTP授权时,会遴选具备一定条件的企业,因此DTP药房在一定区域内会存在排他性。④多方共赢,医院受药品零加成及药占比等政策影响,将部分处方外流至DTP药房,可以探索合作模式实现共赢。

随着医药分开政策的落地和药房专业化程度的加深,DTP药房将不仅只是一个药品的销售场所,其可依托强大的药事服务和专业化患者教育体系,成为一个以药品为载体的、立体化的新型高端医药服务平台。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。