药物研发生产服务企业服务于药物研发相关公司,行业的发展和医药行业的发展紧密相关。医药行业整体发展繁荣刺激制药企业持续加大药物研发投入,促进药物研发生产服务行业的发展和进步。下文从医药行业及药物研发服务两方面介绍行业发展概况。

一、医药行业发展概况

1、全球医药行业市场空间巨大,未来增长稳定

根据沙利文的报告,以企业出厂价计算,2016年全球医药总市场规模为11,536亿美元,受到人口老龄化的加速,慢性病和恶性肿瘤患病人数的不断增加以及新治疗方法问世的驱动,全球医药市场预计2021年达到14,751亿美元,2016年到2021年的年复合增长率为5.0%。

小分子化学药由于其服用便利、合成工艺稳定、价格和生物药相比有明显优势,一直占据医药市场的绝大部分市场份额。2016年的市场规模为9,328亿美元,占整个市场的比例达到80.85%。小分子药物未来也将保持长期稳定增长,2021年预计市场规模达到11,250亿美元。

2、欧美仍是全球最大医药市场

根据沙利文调研测算的2012-2021年全球医药市场美国、欧洲、日本和中国的发展规模预测如下:

参考观研天下发布《2019年中国医药市场分析报告-市场竞争现状与发展前景评估》

按企业出厂价计算,美国是全球最大的医药市场。2016年美国的市场规模达到了4,385亿美元,占据同期全球医药市场38.0%的市场份额。受到新上市药物以及美国庞大的慢性病人口的驱动,美国的医药市场在未来5年内仍将保持快速增长,预计2021年美国的医药市场规模为5,874亿美元。

3、中国未来全球市场份额将逐渐提升

中国作为全球医药市场中最大的新兴医药市场,2016年市场规模位居全球第三,仅次于美国和欧盟五国,为1,243亿美元。受人口老龄化、慢性病发病率升高以及国家对医药研发的政策支持等各方面因素的影响,中国医药市场在未来5年会持续快速增长,预计到2021年市场规模达到1,782亿美元,年复合增长率为7.5%,成为全球医药市场的重要组成部分。

中国医药市场中化学药物一直占据最大的市场份额。2021年据预测仍将达到全国医药市场的48.2%份额。2012年至2016年期间中国化学药增速达到9.3%,远高于全球化学药同期4%的增速。中国化学药市场容量的不断扩大,为发行人在国内业务增长提供了良好条件和基础。

4、多因素促进全球医药行业稳定发展

全球及中国医药市场能够保持长期稳定增长的驱动力主要来自于以下原因:

A、人口老龄化趋势全世界都深受人口老龄化的困扰,2011年至2015年,65岁人口占比从7.7%增至8.3%。

由于老龄化人口更易患慢性病比如心血管疾病、癌症,而慢性疾病更需要长期的药物治疗,同时也会激发药企针对此类疾病研发新型治疗药物的热情。因此大量的老龄化人口会带动医药市场发展。

B、医疗保障体系不断完善

持续增长的患病人群刺激医疗花费和医药企业的研发投入,各国不断完善的医疗保障体系也有利于医疗行业的健康稳定发展。即使目前各国政府纷纷加强医保控费,但是患病总人数增加和保障覆盖人群扩展以及社会保险的介入而导致的医疗支出的持续增长仍然是未来趋势。

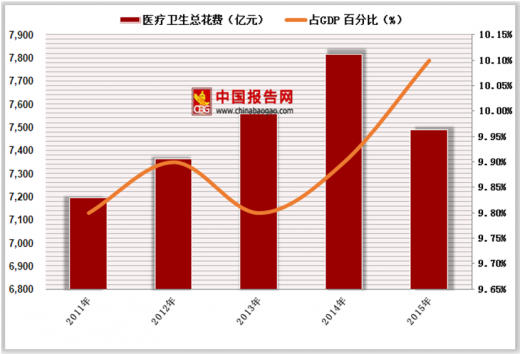

近年来,全球卫生总花费一直维持在70,000亿美元水平以上,其中2011年至2014年间一直保持稳定的增长,2015年略有下滑,但是市场规模仍然巨大。在医疗卫生花费方面,过去几年中国的增速水平大幅领先于世界平均水平,2011-2015年间的复合年均增长率为15.0%,但是中国医疗卫生花费占GDP的比例仍然较低,在2015年仅为6.1%,低于全球平均水平,未来仍有持续增长空间。

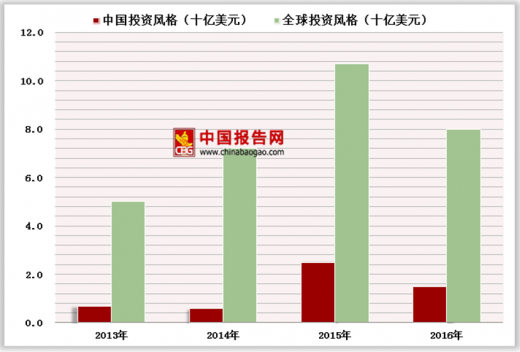

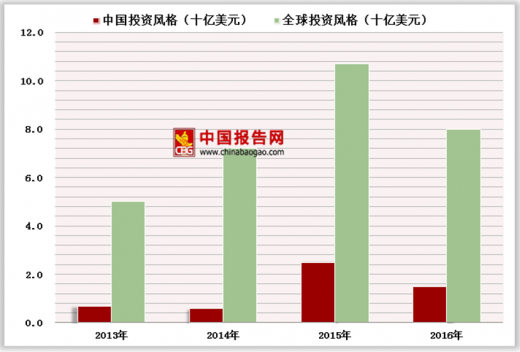

C、社会风险资本长期看好创新药物研发领域

新药研发领域所在的医药市场规模巨大,未来持续增长的预期稳定,越来越受到全球风险资本的关注。过去几年,无论从整体投资规模和投资数量上看,风险资本对于该领域的投入日益增加,成为最为活跃的投资领域之一。2013年-2016年全球市场对于医药领域的风险投资规模达到了300亿美金以上,投资规模年复合增长率为12.5%;中国过去五年相关领域投资规模也达到50亿美元以上,2013-2016年的复合年均增长率为27.4%,高于全球增速水平。

综上,人口老龄化、慢性病患者数量的不断增加、医疗总花费的持续上升、医疗保障系统的完善、医药行业风险资本投入加大,都是全球和中国医药市场维持稳定增长的驱动力。药物研发服务行业将伴随医药市场不断成长,并为医药市场发展提供助力,不断满足患者、药企研发以及行业创新的需求。

二、全球医药市场未来发展趋势

1、新兴市场的重要性日益提升

发达经济体继续限制或削减医疗卫生预算,与此同时,许多新兴市场国家的政府将医药行业作为重点发展产业。以中国为代表的新兴市场正在积极改善医疗基础设施、医疗融资服务能力,并扩大医疗保险的覆盖范围。新兴市场将是未来几年全球医药市场增长的重要贡献者,并将重新划分全球医药市场的版图。比如,根据沙利文的预测,中国医药市场在全球医药市场的份额将会从2016年10.8%增加到2021年的12.1%。

2、专利创新药物的比重将会持续增加

相对于非专利药物,专利药赋予药品更大的溢价能力,成熟的非专利仿制药物由于专利过期后的市场化竞争使得价格日益侵蚀;同时医保体系的不断完善,经济水平的提高,使得患者对药品的支付意愿以及支付能力均大大提高。近年来不断有新的专利药物上市,并不断的刷新销售记录,比如吉列德公司2016年年报披露的专利创新药Harvoni当年的销售额已近91亿美元,成为全球小分子药物中销售额最高的药品,为企业带来了巨额利润。

3、创新生物科技研发公司持续发展

目前,据沙利文统计,排名前20位的大型药企在全球医药市场中占据主导地位,2016年占全球医药市场份额为54.8%,但是未来将会面临中小型创新医药研发公司的巨大挑战。预计到2021年前20位的药企的市场份额降低到46.3%。创新型中小型药企通常在某一个治疗领域拥有强大的研发能力,在该领域研发出重磅药物的机率较高,并且也会成为全球医药巨头研发合作和首选并购标的。创新生物医药研发公司由于其轻资产和人员精而少的特点,其在研药物的推进和价值发现很大程度依赖于能够提供全流程CRMO服务的企业。这类公司的持续发展一定程度上推动了药物研发生产外包行业的发展和整合。

4、小分子化学药物未来一段时间内仍是研发重点领域

公司自从设立以来一直专注于小分子药物的研发CRMO服务。最近几年,生物药的发展速度较快,但是从长期趋势来看,小分子药物仍然会长期占据医药市场的主要份额。

据Pharmaprojects统计的1995年至2017年全球在研产品分布状况,2007年开始,生物药在药品研发中的比例开始上升,在2017年达到37.8%,仍然低于非生物药物(主要是小分子药物)的研发管线比例。从全球药品销售额来看,小分子药物仍然占据主导地位。在药企的研发管线中,小分子药物占据着超过60%的份额。小分子药物有着售价低、服用方便、生产便利等优点,在全球各国加大医疗改革、控制医疗支出的背景下,小分子药物在较长时间内仍然会占据市场主导地位。

三、中国医药市场发展趋势

1、仿制药热度降低、新药研发逐渐升温

2015年中国有超过5,000家药企,据沙利文统计排名前20的药企的市场份额仅为27.8%,市场非常分散。中国医药企业中绝大多数都是产值较小的小型医药企业,产品以仿制药为主。

近年来,中国政府对医药行业的监管力度加大,比如药品招标政策向创新药倾斜,加强规范仿制药一致性评价,实行新GMP认证,以及加强对临床试验数据的监管等。这些措施在规范中国医药市场的同时,也提高了药企的运营和研发成本,使得小型仿制药企业最终会退出市场。

2017年CFDA颁布了《国家食品药品管理总局关于调整进口药品注册管理有关事项的决定(征求意见稿)》和《关于鼓励药品医疗器械创新改革临床试验管理的相关政策》的相关规定,国家正在引导中国医药企业改变目前以仿制药为主的现状,提倡创新药物研发。

2、医药行业创新能力增强,小型生物科技公司兴起

长期以来,仿制药在国内医药市场占据了主导地位,来自于本土企业的创新药物非常少。据沙利文统计,2011年到2015年CFDA批准的1.1类新药仅为12个,而美国FDA2015年批准的新药就达到了33个。近年来,政府为改善中国医药市场创新程度低的现状,先后出台了一系列的鼓励政策。资本市场也对创新药物研发逐渐认可,中国2016年医药市场的风险投资规模达到了15亿美元。

此外,随着国内创新环境的逐步改善,一大批国内及海外高层次人才开始在国内从事新药研发工作,为医药行业的创新发展提供了充足的人才储备,也催生大量生物科技研发公司。

一、医药行业发展概况

1、全球医药行业市场空间巨大,未来增长稳定

根据沙利文的报告,以企业出厂价计算,2016年全球医药总市场规模为11,536亿美元,受到人口老龄化的加速,慢性病和恶性肿瘤患病人数的不断增加以及新治疗方法问世的驱动,全球医药市场预计2021年达到14,751亿美元,2016年到2021年的年复合增长率为5.0%。

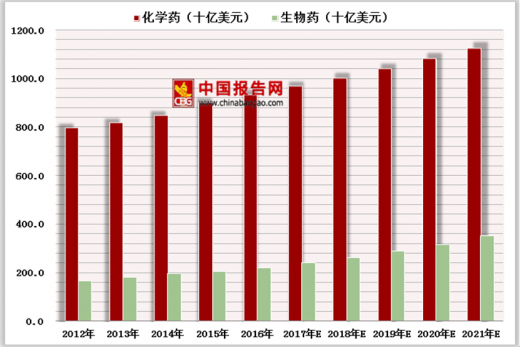

全球化学药与生物药医药市场份额

数据来源:Frost&Sullivan

小分子化学药由于其服用便利、合成工艺稳定、价格和生物药相比有明显优势,一直占据医药市场的绝大部分市场份额。2016年的市场规模为9,328亿美元,占整个市场的比例达到80.85%。小分子药物未来也将保持长期稳定增长,2021年预计市场规模达到11,250亿美元。

2、欧美仍是全球最大医药市场

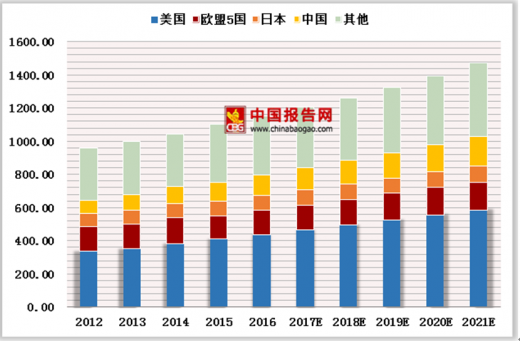

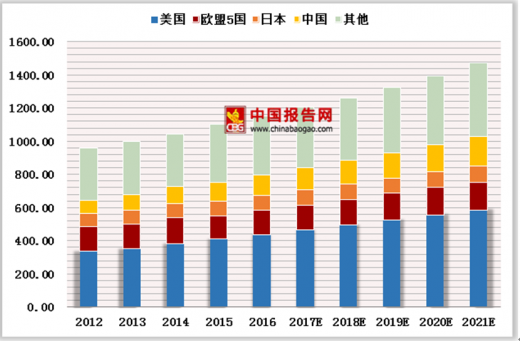

根据沙利文调研测算的2012-2021年全球医药市场美国、欧洲、日本和中国的发展规模预测如下:

参考观研天下发布《2019年中国医药市场分析报告-市场竞争现状与发展前景评估》

全球医药市场规模

数据来源:Frost&Sullivan

按企业出厂价计算,美国是全球最大的医药市场。2016年美国的市场规模达到了4,385亿美元,占据同期全球医药市场38.0%的市场份额。受到新上市药物以及美国庞大的慢性病人口的驱动,美国的医药市场在未来5年内仍将保持快速增长,预计2021年美国的医药市场规模为5,874亿美元。

3、中国未来全球市场份额将逐渐提升

中国作为全球医药市场中最大的新兴医药市场,2016年市场规模位居全球第三,仅次于美国和欧盟五国,为1,243亿美元。受人口老龄化、慢性病发病率升高以及国家对医药研发的政策支持等各方面因素的影响,中国医药市场在未来5年会持续快速增长,预计到2021年市场规模达到1,782亿美元,年复合增长率为7.5%,成为全球医药市场的重要组成部分。

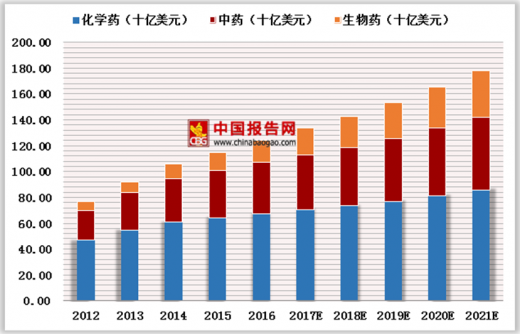

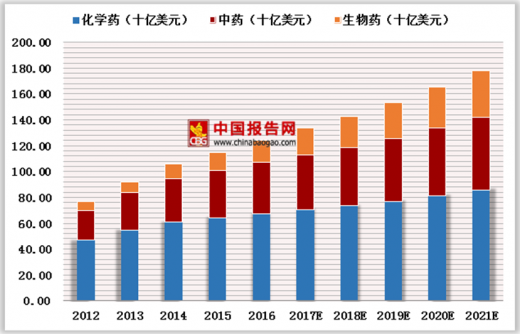

中国医药市场细分

数据来源:Frost&Sullivan

中国医药市场中化学药物一直占据最大的市场份额。2021年据预测仍将达到全国医药市场的48.2%份额。2012年至2016年期间中国化学药增速达到9.3%,远高于全球化学药同期4%的增速。中国化学药市场容量的不断扩大,为发行人在国内业务增长提供了良好条件和基础。

4、多因素促进全球医药行业稳定发展

全球及中国医药市场能够保持长期稳定增长的驱动力主要来自于以下原因:

A、人口老龄化趋势全世界都深受人口老龄化的困扰,2011年至2015年,65岁人口占比从7.7%增至8.3%。

由于老龄化人口更易患慢性病比如心血管疾病、癌症,而慢性疾病更需要长期的药物治疗,同时也会激发药企针对此类疾病研发新型治疗药物的热情。因此大量的老龄化人口会带动医药市场发展。

B、医疗保障体系不断完善

持续增长的患病人群刺激医疗花费和医药企业的研发投入,各国不断完善的医疗保障体系也有利于医疗行业的健康稳定发展。即使目前各国政府纷纷加强医保控费,但是患病总人数增加和保障覆盖人群扩展以及社会保险的介入而导致的医疗支出的持续增长仍然是未来趋势。

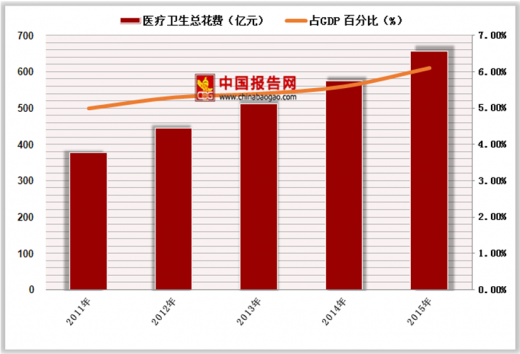

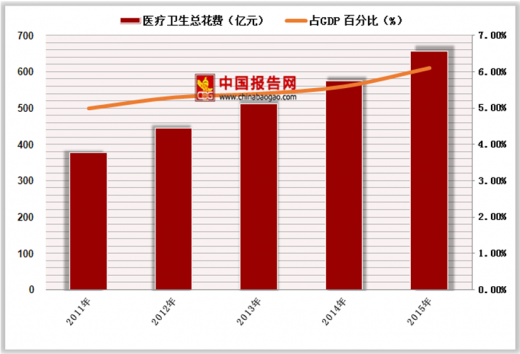

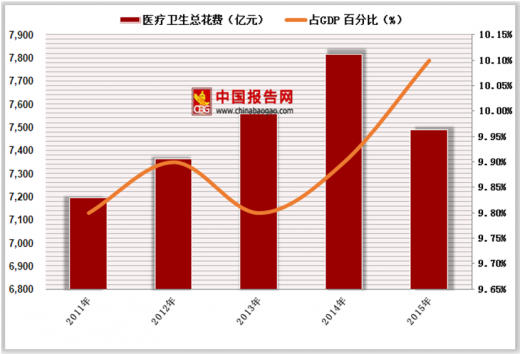

近年来,全球卫生总花费一直维持在70,000亿美元水平以上,其中2011年至2014年间一直保持稳定的增长,2015年略有下滑,但是市场规模仍然巨大。在医疗卫生花费方面,过去几年中国的增速水平大幅领先于世界平均水平,2011-2015年间的复合年均增长率为15.0%,但是中国医疗卫生花费占GDP的比例仍然较低,在2015年仅为6.1%,低于全球平均水平,未来仍有持续增长空间。

中国及全球医疗卫生总花费状况

图表来源:卫计委

全球医疗卫生总花费状况

图表来源:卫计委

C、社会风险资本长期看好创新药物研发领域

新药研发领域所在的医药市场规模巨大,未来持续增长的预期稳定,越来越受到全球风险资本的关注。过去几年,无论从整体投资规模和投资数量上看,风险资本对于该领域的投入日益增加,成为最为活跃的投资领域之一。2013年-2016年全球市场对于医药领域的风险投资规模达到了300亿美金以上,投资规模年复合增长率为12.5%;中国过去五年相关领域投资规模也达到50亿美元以上,2013-2016年的复合年均增长率为27.4%,高于全球增速水平。

中国及全球医药领域风险投资规模

数据来源:ChinaVenture,EvaluatePharma

综上,人口老龄化、慢性病患者数量的不断增加、医疗总花费的持续上升、医疗保障系统的完善、医药行业风险资本投入加大,都是全球和中国医药市场维持稳定增长的驱动力。药物研发服务行业将伴随医药市场不断成长,并为医药市场发展提供助力,不断满足患者、药企研发以及行业创新的需求。

二、全球医药市场未来发展趋势

1、新兴市场的重要性日益提升

发达经济体继续限制或削减医疗卫生预算,与此同时,许多新兴市场国家的政府将医药行业作为重点发展产业。以中国为代表的新兴市场正在积极改善医疗基础设施、医疗融资服务能力,并扩大医疗保险的覆盖范围。新兴市场将是未来几年全球医药市场增长的重要贡献者,并将重新划分全球医药市场的版图。比如,根据沙利文的预测,中国医药市场在全球医药市场的份额将会从2016年10.8%增加到2021年的12.1%。

2、专利创新药物的比重将会持续增加

相对于非专利药物,专利药赋予药品更大的溢价能力,成熟的非专利仿制药物由于专利过期后的市场化竞争使得价格日益侵蚀;同时医保体系的不断完善,经济水平的提高,使得患者对药品的支付意愿以及支付能力均大大提高。近年来不断有新的专利药物上市,并不断的刷新销售记录,比如吉列德公司2016年年报披露的专利创新药Harvoni当年的销售额已近91亿美元,成为全球小分子药物中销售额最高的药品,为企业带来了巨额利润。

3、创新生物科技研发公司持续发展

目前,据沙利文统计,排名前20位的大型药企在全球医药市场中占据主导地位,2016年占全球医药市场份额为54.8%,但是未来将会面临中小型创新医药研发公司的巨大挑战。预计到2021年前20位的药企的市场份额降低到46.3%。创新型中小型药企通常在某一个治疗领域拥有强大的研发能力,在该领域研发出重磅药物的机率较高,并且也会成为全球医药巨头研发合作和首选并购标的。创新生物医药研发公司由于其轻资产和人员精而少的特点,其在研药物的推进和价值发现很大程度依赖于能够提供全流程CRMO服务的企业。这类公司的持续发展一定程度上推动了药物研发生产外包行业的发展和整合。

4、小分子化学药物未来一段时间内仍是研发重点领域

公司自从设立以来一直专注于小分子药物的研发CRMO服务。最近几年,生物药的发展速度较快,但是从长期趋势来看,小分子药物仍然会长期占据医药市场的主要份额。

1995-2017年全球在研产品管线

数据来源:pharmaprojects

据Pharmaprojects统计的1995年至2017年全球在研产品分布状况,2007年开始,生物药在药品研发中的比例开始上升,在2017年达到37.8%,仍然低于非生物药物(主要是小分子药物)的研发管线比例。从全球药品销售额来看,小分子药物仍然占据主导地位。在药企的研发管线中,小分子药物占据着超过60%的份额。小分子药物有着售价低、服用方便、生产便利等优点,在全球各国加大医疗改革、控制医疗支出的背景下,小分子药物在较长时间内仍然会占据市场主导地位。

三、中国医药市场发展趋势

1、仿制药热度降低、新药研发逐渐升温

2015年中国有超过5,000家药企,据沙利文统计排名前20的药企的市场份额仅为27.8%,市场非常分散。中国医药企业中绝大多数都是产值较小的小型医药企业,产品以仿制药为主。

近年来,中国政府对医药行业的监管力度加大,比如药品招标政策向创新药倾斜,加强规范仿制药一致性评价,实行新GMP认证,以及加强对临床试验数据的监管等。这些措施在规范中国医药市场的同时,也提高了药企的运营和研发成本,使得小型仿制药企业最终会退出市场。

2017年CFDA颁布了《国家食品药品管理总局关于调整进口药品注册管理有关事项的决定(征求意见稿)》和《关于鼓励药品医疗器械创新改革临床试验管理的相关政策》的相关规定,国家正在引导中国医药企业改变目前以仿制药为主的现状,提倡创新药物研发。

2、医药行业创新能力增强,小型生物科技公司兴起

长期以来,仿制药在国内医药市场占据了主导地位,来自于本土企业的创新药物非常少。据沙利文统计,2011年到2015年CFDA批准的1.1类新药仅为12个,而美国FDA2015年批准的新药就达到了33个。近年来,政府为改善中国医药市场创新程度低的现状,先后出台了一系列的鼓励政策。资本市场也对创新药物研发逐渐认可,中国2016年医药市场的风险投资规模达到了15亿美元。

此外,随着国内创新环境的逐步改善,一大批国内及海外高层次人才开始在国内从事新药研发工作,为医药行业的创新发展提供了充足的人才储备,也催生大量生物科技研发公司。

资料来源:观研天下(YZ)整理

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。