纵向深化产品矩阵,深耕院内全场景服务

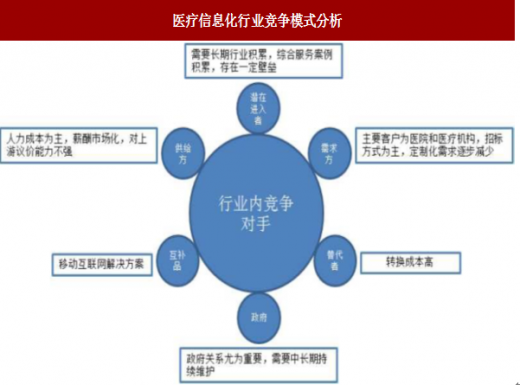

对于医疗行业信息化服务,我们认为行业的进入壁垒高,区域性特征显著。首先,由于需求侧现阶段仍以硬件采购为主要交付形态,且软件应用的行业理解迭代专业性很高,因此存在较高的竞争门槛,因此可持续竞争公司必须具备资金+人才+信息化服务等综合实力。行业具备明确的竞争进入壁垒。

而从区域性上看,根据统计,以东软集团、东华软件、卫宁健康、万达信息等主要医疗信息化厂商所占市场份额超过 40%,目前已初步形成第一梯队,具有一定品牌效应。行业对上下游的溢价能力均不强,多以区域型企业为主,未完全形成全国性企业。竞争的核心主要集中在抢占更多的客户,占领更多区域。

对比行业内上市公司主要产品,可以发现大多数医疗信息化公司在医院信息化、区域信息化及医保控费领域都有较为完善的产品和较为稳定的区域客户群,并根据自身优势涉足了医疗大数据、互联网医院以及大健康等领域,整体上对医疗信息化传统领域进行了全面布局。而对于创新业务的整体表现看(AI+大数据直接应用),目前还没有上市公司直接形成明确的商业模式与规模盈利表现。我们认为,对于创新业务的可比优势,主要从公司产品覆盖区域和服务人群来看潜在的变现空间。从下表来看,覆盖区域指标创业软件、易联众具备一定的区域优势,万达信息在部分城市具备明确覆盖优势,而卫宁健康在中大型医院覆盖区域广阔,具备医院链接竞争优势。

横向联手云商巨头,聚合通用产业链服务优势

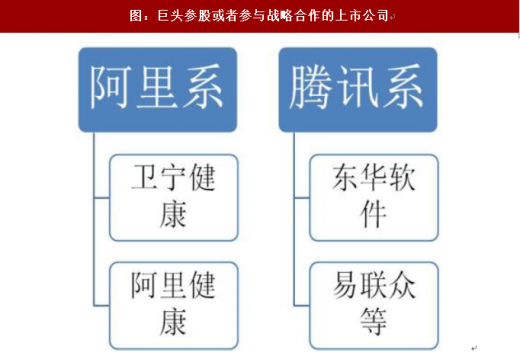

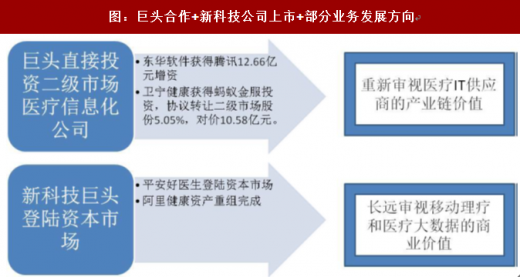

进入 2018 年以后,在政策端明确三医联动、打通医保异地支付与放开互联网售药的政策预期下,A 股医疗信息化行业迎来了全面的横向竞争格局升级,阿里系与腾讯系的公司均在二级市场直接参股专业医疗信息化服务商,全面升级行业的“军备竞赛”。而同期在 H 股,全新的医疗信息化服务机构(平安好医生)也登陆资本市场,而阿里健康也完成了自身的重大资产重组,将健康服务电商业务全面注入上市公司。

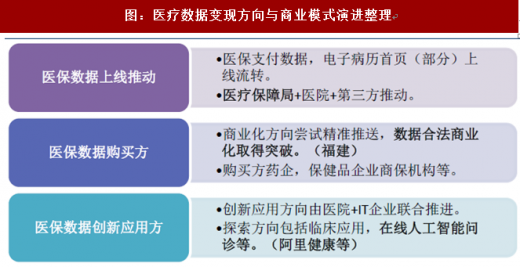

对于云商巨头直接参与行业竞争的原因,我们认为医疗数据全面上线的预期是最重要的推动原因。结合 2018 年的政策工作报告与卫健委的工作计划,医保支付、脱敏病历(非临床)与部分医疗服务购买数据在 2018-2019 年存在明确的上线预期。而从数据上线的实现方式看,不同于 2015 年的“医疗互联网+”,本轮医改下具体执行者的责任与已有案例均明确可见——医保支付数据主要由医疗保障局的推动,具体执行单位应该是地方医疗保障局与医院联合执行,变现方式大概率是政府采购服务(福建+广东部分城市已开始试点);而脱敏病

历数据的上线主要在医院和互联网巨头做联合试点,变现发展重点目前看主要在于政府与第三方商业平台的合作,目前看医疗信息化专业公司均在布局,其中有望落地的医改先行者福建省有望在 2018 年实现控费商业化进展(商业合同已经签署并公布)。

另外,对于云商巨头加速牵手专业医疗信息化服务商的原因和协同发展因素看,一方面,医疗信息化服务商通过 HIS 接口,使得掌握了给医院升级移动支付和线上结算的卡位优势,因此对于移动支付巨头,HIS 服务商的卡位优势是其能获得巨头云商资本注入的原因;而另一方面,对于区域医疗平台服务商,在获得平台的运营权基础下,其对于在线医疗数据、医保数据与健康档案数据的商业变现运营权是云商或者电商巨头关注的另一大原因,在医药电商加速发展的预期下,大型电商十分看中平台运营商业的数据获取卡位优势。

而从目前市场的合作案例看,HIS 接口的价值获得支付巨头的明确认可,A 股的东华软件和卫宁健康分别获得了腾讯与阿里的资本投入。而对于区域医疗平台,目前看,港股的阿里健康在积极地凭借自身的平台优势,在打造全新的平台服务模式,我们判断,未来 A 股拥有区域医疗平台数据运营权的公司将有望获得电商巨头明确的合作预期。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。