2016年,样本企业收入及利润规模继续保持大幅增长态势,行业盈利能力保持较高水平;收入实现质量较好。2017年一至三季度,医药流通样本企业资产规模进一步扩大,伴随“两票制”推行后行业集中度提高的趋势,作为行业龙头的样本企业经营活动现金净流出进一步扩大,经营效率和短期偿债能力有所下降,需关注经营规模扩大导致资金压力增大等因素对行业内企业信用水平的不利影响。

一、医药流通行业样本企业 2016 年整体财务运行情况

为方便研究,联合信用评级有限公司(以下简称“联合评级”)对医药流通行业上市企业进行了筛选,选取自 2015 年起,医药流通业务收入占营业收入比重 70%以上的 20 家企业,其中医药流通零售企业 4 家,医药流通批发企业 16 家。本报告以该 20 家上市公司作为样本,进行比较与分析。

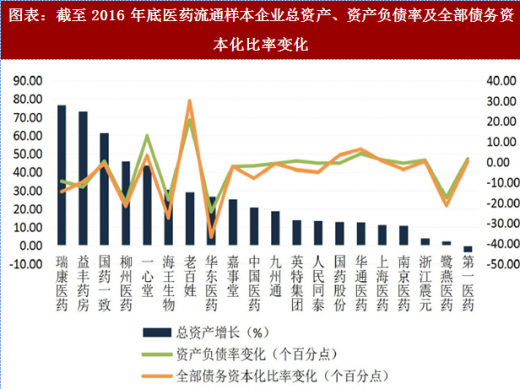

截至 2016 年底,受“两票制”政策推行影响,医药流通行业内多家企业发生定增并购及重大资产重组活动,导致样本企业整体总资产规模上升,而负债率下降。整体看,医药流通样本企业总资产分布差异较大,从 10~800 多亿不等;资产负债率分布于 30%~80%之间,中位在 60%左右。具体看来,上海医药以 827.43 亿元的总资产位居第一,资产负债率低于平均水平,为 55.48%;负债率最高的为南京医药,达 78.02%,其总资产为 139.62 亿元。

注:横轴按总资产由大到小排列

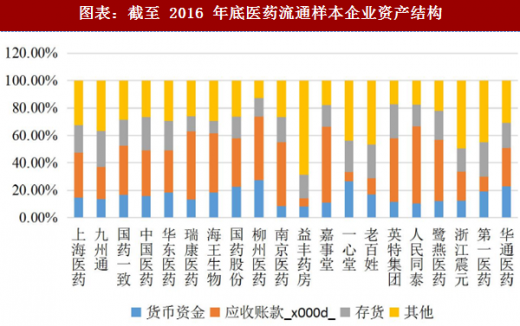

从资产结构看,货币资金、应收账款及存货是样本企业资产的主要构成部分,合计平均占比达 70%左右,符合流通企业对货币资金需求较大、主要通过应收应付周转及存货占比较大的特征;其中,应收账款占总资产比例最高的为人民同泰,达 56.28%;存货占比最高的为九州通,达 26.21%;货币资金占比最高的为柳州医药,达 27.35%。

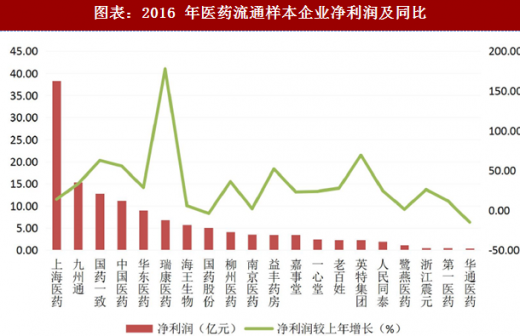

从利润规模来看,2016 年,全部样本企业净利润平均增长约 30%,其中增长最快的是瑞康医药,增长率到达 177.65%,净利润减少的为海王生物和华通医药,分别下降 3.79%和15.10%,其中华通医药净利润大幅下降主要系 2016 年其管理费用增长 18.67%所致。

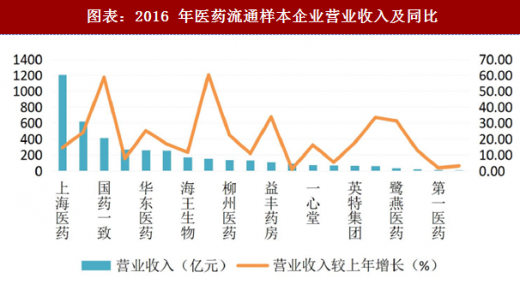

从收入规模来看,2016 年,全部样本企业的营业收入规模均有所增长,平均增长约 30%,其中增长最快的是国药股份,增长率到达 60.19%,增长最慢的是第一医药,增长率为 1.08%。

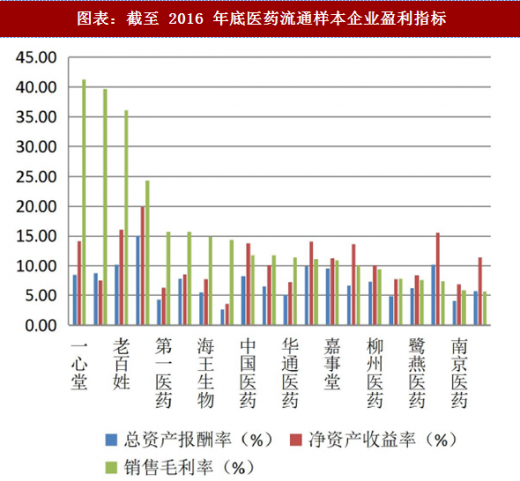

从主要盈利指标来看,医药零售企业销售毛利率要显著高于批发企业,其中医药零售企业平均毛利率为 31.97%,医药批发企业平均毛利率为 10.87%。销售毛利率前三名为一心堂(41.28%)、益丰药房(39.62%)和老百姓(36.06%),均为医药零售企业。样本企业总资产报酬率、净资产收益率及销售毛利率中枢水平分别为 7.00%、10.09%和 11.61%,整体看,行业盈利能力保持较高水平。

从现金流情况来看,20 家样本企业经营活动现金流入较上年均有所增长,平均增长约 20%,其中增长最快的是瑞康医药,增长率到达 64.25%,增长最慢的是第一医药,增长率为 0.43%。尽管现金流入增长较快,但由于 2016 年行业整体税费及用于并购的其他费用均有所增长,导致 2016 年行业经营现金流量净额整体呈现下降状态,平均减少 7%左右,其中下降规模最大的是海王生物,经营活动现金流净额由 2015 年的净流入 0.91 亿元转为净流出 14.97 亿元;其次为瑞康医药,由 2015 年净流出 4.66 亿元扩大为 2016 年的净流出 17.59 亿元,此外,鹭燕医药现金流净额由 2015 年的净流入 21.93 万元转为 2016 年净流出 1.28 亿元。

注:2016 年海王生物、瑞康医药及鹭燕医药现金流净额由净流入转为净流出,且变化幅度很大,相关变化率未在图中显示。

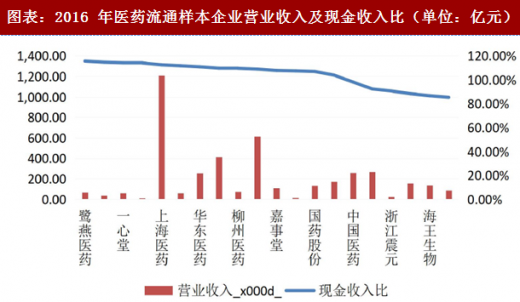

2016 年,样本企业收入实现质量较好,平均现金收入比为 108.37%,收入实现质量最高的为鹭燕医药,现金收入比达到 115.61%,收入实现质量最差的为人民同泰,现金收入比为 85.46%。此外,营业收入最高的上海医药(当年营业收入 1,207.65 亿元)现金收入比达 112.53%;营业收入最低的华通医药(营业收入 12.58 亿元)达 114.05%,收入质量与收入规模并无比例关系。

从经营效率看,2016 年医药批发和医药零售企业的经营效率较上年基本保持稳定。具体看来,批发企业存货周转快,而应收账款周转慢;零售企业则相反。其中,医药批发企业存货周转率中位水平为 7.75 次,应收账款周转率中位水平为 4.85 次;医药零售企业存货周转率中位水平为 4.92 次,应收账款周转率中位水平为 12.45 次。

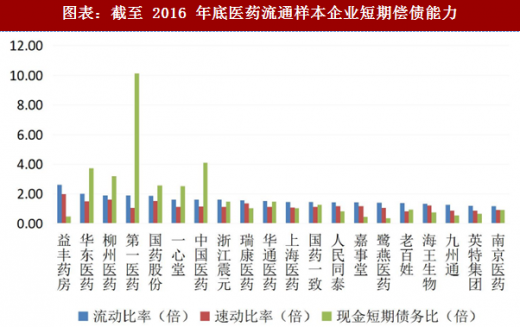

从短期偿债能力指标来看,样本企业流动比率、速动比率和现金短期债务比中位值分别为 1.49 倍、1.13 倍和 1.02 倍,短期偿债能力较强;其中,零售企业益丰药房的流动比率和速动比率均为最高,分别为 2.60 倍和 2.00 倍,主要系 2015 年益丰药房首发上市及 2016 年定增共计募资 21.34 亿元后使用闲置资金购买理财产品 16.08 亿元,流动性大幅提升所致;现金短期债务比最高的是第一医药,为 10.13 倍,主要是因为第一医药批发和零售业务占比较为均衡(批发占比 52.58%,零售占比 43.68%),对上游话语权较强,流动负债以应付账款为主(占比 81.63%)所致。

注:益丰药房 EBITDA 利息倍数为 928.53 倍,主要由于其 2015 年首发上市,负债率很低,利息支出很少,不具有可比性;第一医药因利息支出为 0,无法计算 EBITDA 利息倍数,相关指标在上图中未显示。

二、医药流通行业样本企业 2017 年一至三季度整体财务运行情况

受两票制推行后,导致行业集中度提高及行业仍保持较快增速影响,2017 年一至三季度医药流通样本企业资产规模进一步扩大,经营活动现金净流出进一步扩大,收入实现质量较好,经营效率和短期偿债能力有所下降。

参考观研天下发布《2017-2022年中国医药流通产业运营现状及市场竞争态势报告》

2017 年三季度,受医药流通企业资产及权益规模持续扩张影响,样本企业经营规模同比进一步扩大,样本企业总资产同比增长约 28%;样本企业整体资产负债率及全部债务资本化比率中枢水平同比分别上升了 4.30 个百分点和下降了 5.50 个百分点。

从收入、利润规模来看,2017 年三季度,样本企业的营业收入平均增长 27.80%,净利润平均增长 39.07%。

从现金流状况来看,2017 年三季度,样本企业的经营活动现金流入同比平均增长 30.77%,经营活动现金流量净额同比平均减少 6.91%。从收入实现质量指标来看,样本企业收入质量中枢同比提升了 0.01 个百分点。

从样本企业主要盈利指标来看,除了净资产收益率中枢水平下降了 0.24 个百分点,总资产报酬率和销售毛利率中枢水平均有所提升,显示行业三季度相比去年同期运行情况较好。

从主要经营效率指标来看,样本企业应收账款周转率和存货周转率均值均有所下降,分别下降了 0.10 个百分点和 0.07 个百分点。

从短期偿债能力指标来看,样本企业流动比率和速动比率的中位数和均值同比下移。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。