为方便研究,对医药流通行业上市企业进行了筛选,选取自2015年起,医药流通业务收入占营业收入比重70%以上的20家企业,其中医药流通零售企业4家,医药流通批发企业16家。以该20家上市公司作为样本,进行比较与分析。

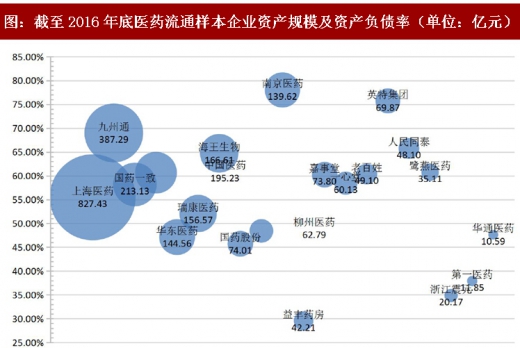

截至2016年底,受“两票制”政策推行影响,医药流通行业内多家企业发生定增并购及重大资产重组活动,导致样本企业整体总资产规模上升,而负债率下降。整体看,医药流通样本企业总资产分布差异较大,从10~800多亿不等;资产负债率分布于30%~80%之间,中位在60%左右。具体看来,上海医药以827.43亿元的总资产位居第一,资产负债率低于平均水平,为55.48%;负债率最高的为南京医药,达78.02%,其总资产为139.62亿元。

参考观研天下发布《2017-2022年中国医药流通产业运营现状及市场竞争态势报告》

注:横轴按总资产由大到小排列

资产及负债变化方面,截至2016年底,样本企业中,除第一医药及老百姓外,其余18家的总资产及权益均规模有所扩大。具体来看,样本企业资产规模较上年平均增长约20%,其中增长最快的是瑞康医药,增长率达76.68%,主要系2016年瑞康医药业务向省外拓展,完成全国20多个省份控股式收购医疗器械和医用耗材商业公司所致;资产规模仅有一家有所减少,为第一医药,下降3.65%。受2016年定增募资35.00亿元影响,华东医药当年资产负债率和全部债务资本化比率分别大幅下降24.45个百分点和36.76个百分点;受发行8.00亿元一般公司债影响,老百姓资产负债率及全部债务资本化比率分别大幅上升20.68个百分点和30.03个百分点。

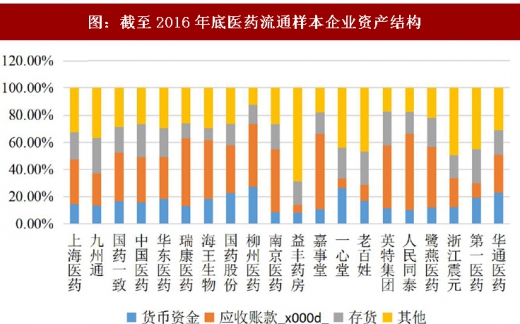

从资产结构看,货币资金、应收账款及存货是样本企业资产的主要构成部分,合计平均占比达70%左右,符合流通企业对货币资金需求较大、主要通过应收应付周转及存货占比较大的特征;其中,应收账款占总资产比例最高的为人民同泰,达56.28%;存货占比最高的为九州通,达26.21%;货币资金占比最高的为柳州医药,达27.35%。

从利润规模来看,2016年,全部样本企业净利润平均增长约30%,其中增长最快的是瑞康医药,增长率到达177.65%,净利润减少的为海王生物和华通医药,分别下降3.79%和15.10%,其中华通医药净利润大幅下降主要系2016年其管理费用增长18.67%所致。

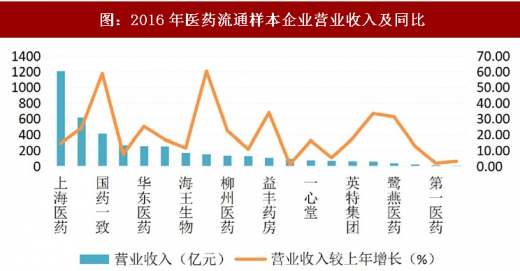

从收入规模来看,2016年,全部样本企业的营业收入规模均有所增长,平均增长约30%,其中增长最快的是国药股份,增长率到达60.19%,增长最慢的是第一医药,增长率为1.08%。

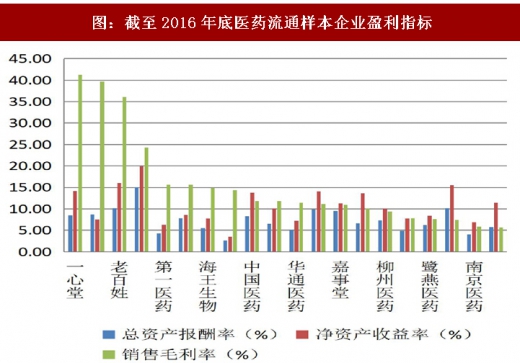

从主要盈利指标来看,医药零售企业销售毛利率要显著高于批发企业,其中医药零售企业平均毛利率为31.97%,医药批发企业平均毛利率为10.87%。销售毛利率前三名为一心堂(41.28%)、益丰药房(39.62%)和老百姓(36.06%),均为医药零售企业。样本企业总资产报酬率、净资产收益率及销售毛利率中枢水平分别为7.00%、10.09%和11.61%,整体看,行业盈利能力保持较高水平。

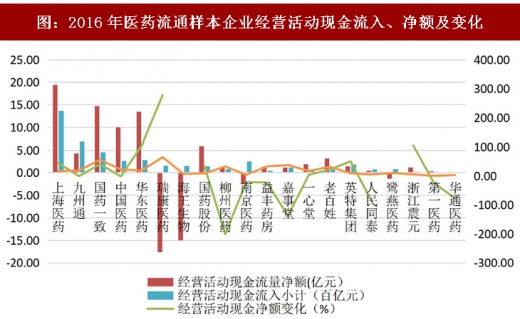

从现金流情况来看,20家样本企业经营活动现金流入较上年均有所增长,平均增长约20%,其中增长最快的是瑞康医药,增长率到达64.25%,增长最慢的是第一医药,增长率为0.43%。尽管现金流入增长较快,但由于2016年行业整体税费及用于并购的其他费用均有所增长,导致2016年行业经营现金流量净额整体呈现下降状态,平均减少7%左右,其中下降规模最大的是海王生物,经营活动现金流净额由2015年的净流入0.91亿元转为净流出14.97亿元;其次为瑞康医药,由2015年净流出4.66亿元扩大为2016年的净流出17.59亿元,此外,鹭燕医药现金流净额由2015年的净流入21.93万元转为2016年净流出1.28亿元。

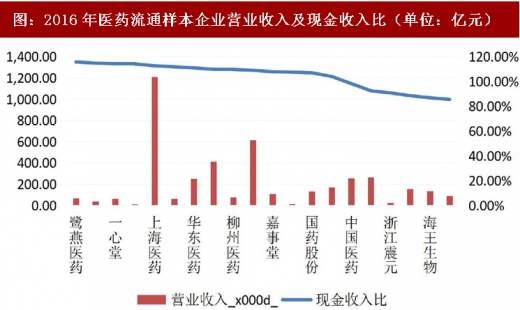

2016年,样本企业收入实现质量较好,平均现金收入比为108.37%,收入实现质量最高的为鹭燕医药,现金收入比达到115.61%,收入实现质量最差的为人民同泰,现金收入比为85.46%。此外,营业收入最高的上海医药(当年营业收入1,207.65亿元)现金收入比达112.53%;营业收入最低的华通医药(营业收入12.58亿元)达114.05%,收入质量与收入规模并无比例关系。

从经营效率看,2016年医药批发和医药零售企业的经营效率较上年基本保持稳定。具体看来,批发企业存货周转快,而应收账款周转慢;零售企业则相反。其中,医药批发企业存货周转率中位水平为7.75次,应收账款周转率中位水平为4.85次;医药零售企业存货周转率中位水平为4.92次,应收账款周转率中位水平为12.45次。

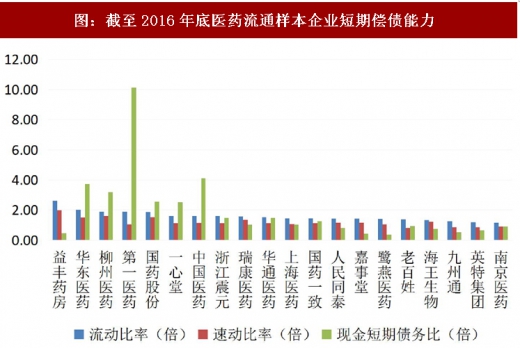

从短期偿债能力指标来看,样本企业流动比率、速动比率和现金短期债务比中位值分别为1.49倍、1.13倍和1.02倍,短期偿债能力较强;其中,零售企业益丰药房的流动比率和速动比率均为最高,分别为2.60倍和2.00倍,主要系2015年益丰药房首发上市及2016年定增共计募资21.34亿元后使用闲置资金购买理财产品16.08亿元,流动性大幅提升所致;现金短期债务比最高的是第一医药,为10.13倍,主要是因为第一医药批发和零售业务占比较为均衡(批发占比52.58%,零售占比43.68%),对上游话语权较强,流动负债以应付账款为主(占比81.63%)所致。

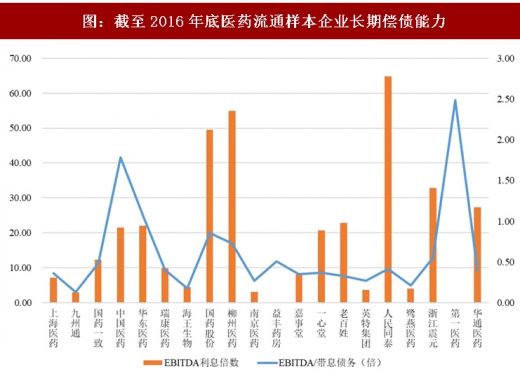

从长期偿债能力指标来看,样本企业EBIDA利息倍数和EBITDA/带息债务中位值分别为16.53倍和0.40倍,长期偿债能力较强;其中,EBITDA对带息债务覆盖水平最高的是第一医药,为2.48倍,主要是其自身负债水平较低所致;EBITDA利息倍数最高的是人民同泰,达到64.80倍,主要系人民同泰扎根黑龙江省,已实现省内大型三级医院、大中型批发企业和连锁药店100%全覆盖,批发销售网点2,800余家,对上游话语权较强,负债主要为应付账款,利息支出低所致。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。