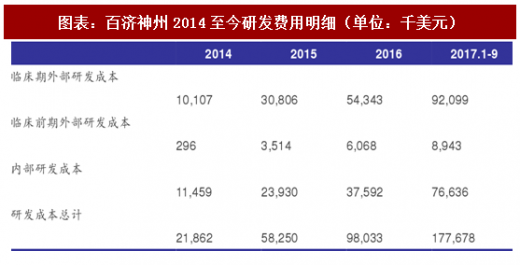

一、以百济神州为例:我国创新药研发成本分布

下面我们以百济神州为例,推导出国内创新药研发的成本分布的计算方法

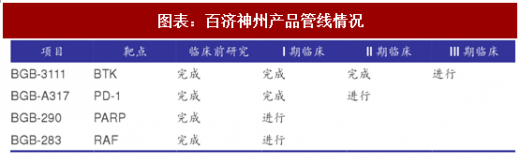

百济神州作为创新药企业暂时还没有产品上市,所以通过现金流量表、利润表、资产负债表可以较为清晰的拆分研发费用化成本与资本化成本,以及研发费用确认等关系。根据百济神州(BGNE)公开披露资料及ClinicalTrials的数据,百济神州共拥有四个处于临床研究阶段的在研产品:

1)BGB3111:用于治疗B-细胞恶性肿瘤的小分子BTK抑制剂(Bruton酪氨酸激酶抑制剂),可作为单一制剂和组合疗法药物治疗各种淋巴瘤;

2)BGB-A317:针对PD-1的免疫检查点抑制剂,能够与T细胞表面阻碍免疫激活的重要受体PD-1结合,抑制PD-1,并清除癌细胞激活免疫系统的阻碍因素,从而恢复T细胞的肿瘤杀伤能力;

3)BGB-290:一种针对PARP的强效高选择性抑制剂,具有良好的药物代谢和药代动力学特性;

4)BGB-283:是一种小分子RAF抑制剂,作为单药或联合用药治疗MAPK通路有突变的癌症,包括第一代BRAF抑制剂无效的BRAF基因突变型和KRAS/NRAS基因突变型癌症。包括结肠癌、非小细胞肺癌、子宫内膜癌、卵巢癌、胰腺癌和甲状腺乳头状癌在内的多种癌症。

公司还拥有数个处于临床前研究阶段的药物,包括一种PD-L1单克隆抗体、新一代RAF二聚体抑制剂、TIM-3细胞表面蛋白单克隆抗体以及几种未披露的肿瘤免疫疗法临床前候选药物。

根据百济神州2017年三季报,前三季度公司科研投入相比同期增长1.09亿美元。其中BGB-3111投入增长3340万美元,主要用于开展一个新的III期临床试验和四个新的II期临床试验;BGB-A317投入增长1220万美元,主要用于开展一个新的II期临床试验;BGB-290投入增长1140万美元,主要用于开展两个新的I期临床试验。

根据经验,一个临床试验的入组人数在该试验刚开始时最多,随后逐渐减少,直至停止招募。根据百济神州公司每个临床试验的开始时间,可以模拟其每一年的入组情况。此模型采用以下几个合理假设:

I期临床试验主要目的是观察人体对于新药的耐受程度和药代动力学,往往采用一次性招募全部受试者后进行,持续时间短,故假设I期试验均为一次性投入,费用计入试验开始当年研发费用;

II、III期临床试验的主要区别在于受试者数量和规模的差别,每受试者单价相似;

根据百济神州历年数据,每年其临床前期研发费用约占总研发费用10%。

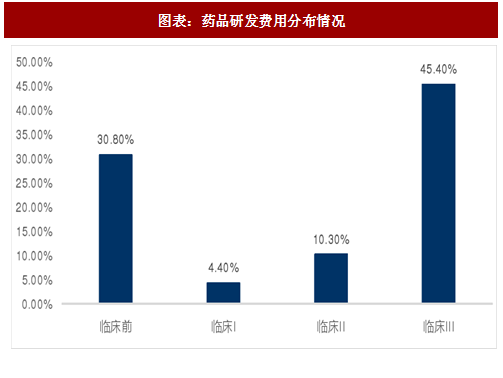

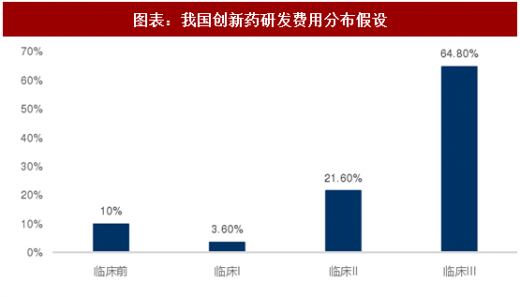

根据模型可估算出I、II、III期临床每个受试者所需投入约为12、18、18万美元,根据国家食品药品监督管理总局的要求,I期临床试验大约需要20-30名受试者,II期临床试验最低病例数(试验组)为100例,III期临床试验最低病例数(试验组)为300例。可以估算得到各期临床试验最低花费约为300万美元、1800万美元和5400万美元,临床前研究约需833万美元。

二、我国创新药研发成功率:海外不足10%,我国代表性药企30%以上

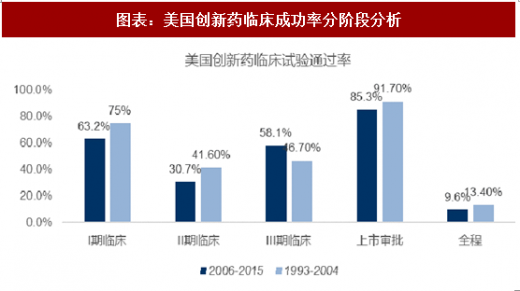

2016年,生物科技创新组织(Biotechnology Innovation Organization ,BIO)对美国创新药临床通过率情况进行了研究,该组织收集了2006-2015年十年间的创新药的临床试验进展,发现美国所有进入一期临床的药物仅有9%的药物能够最终获得上市批准。

I期临床试验的通过率约为63.2%,由于该阶段主要是进行药品的安全性测试而非药品效能测试,且部分药企选择不公开未通过I期临床试验药品的数据,故该阶段通过率最高。

而II期临床的通过率仅为30.7%,为所有临床期试验中最低。由于II期临床试验是药品第一次真正意义上的治疗效果评价,其结果不仅决定了该药物是否真正有治疗效果,且是药企决定是否进入大规模III期临床试验的重要参考依据。故影响该阶段通过率的不仅仅有药物本身的原因,且受到经济和社会因素的影响。在经过慎重评价之后,药物将最终进入III期临床阶段,该阶段通过率约为58.1%,介于I期与II期临床试验之间。药物能否通过III期临床对于药企而言至关重要,因为该阶段需要投入大量的时间和金钱,对于投资回报率影响最大。结合DiMasi等人1993年-2004年的研究,我们绘制了如下图表,创新药成功率从13.4%下降到9.6%。

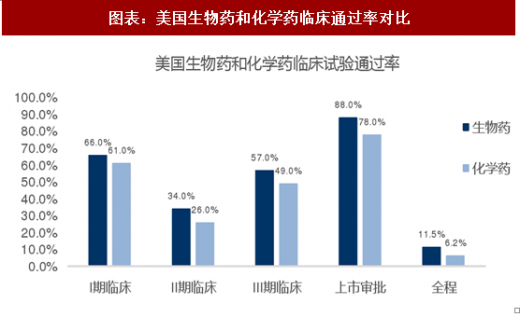

同时,DiMasi等人发现化学药(Small Molecule Drug ,SMD)的临床试验成功率略高于生物药(Biologics),分别为14.3%和11.5%。化学药在I、II期临床试验中通过率较高,然而生物药在III期临床和上市审批阶段通过率更高。

参考观研天下发布《2018年中国创新药行业分析报告-市场深度分析与发展趋势预测》

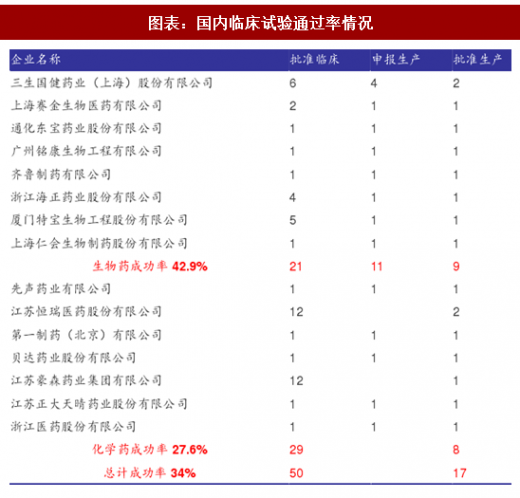

化学药研发药企样本包括7家公司:先声药业有限公司、江苏恒瑞医药股份有限公司、第一制药(北京)有限公司、贝达药业股份有限公司、江苏豪森药业集团有限公司、江苏正大天晴药业股份有限公司、浙江医药股份有限公司。

生物药研发药企样本包括8家公司:三生国健药业(上海)股份有限公司、上海赛金生物医药有限公司、通化东宝药业股份有限公司、广州铭康生物工程有限公司、齐鲁制药有限公司、浙江海正药业股份有限公司、厦门特宝生物工程股份有限公司、上海仁会生物制药股份有限公司。

我们选择三个时间节点,批临床、报生产、批生产,整理出以下数据。

根据以上数据,可以算得国内整体临床通过率约为34%,其中生物药约为42.9%,化学药约为27.6%,远高于欧美10%左右的研发成功率。我们认为我国创新药研发成功率较高的原因主要有两方面,一方面这是由于Follow-on药物的风险较低、成功率较高,另一方面是由于监管部门出于扶持民族创新药企,迫使进口原研药品降价的目的,对自主研发药企有一定的政策性倾斜。

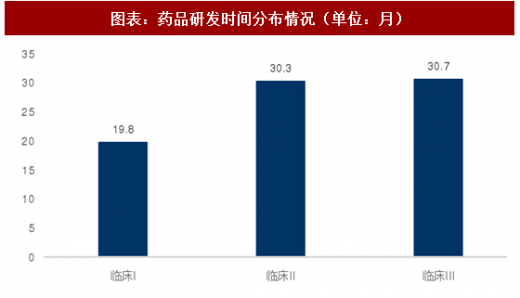

2.3.3我国创新药研发周期:代表性药企临床阶段平均耗时5.4年,比美国短1.7年

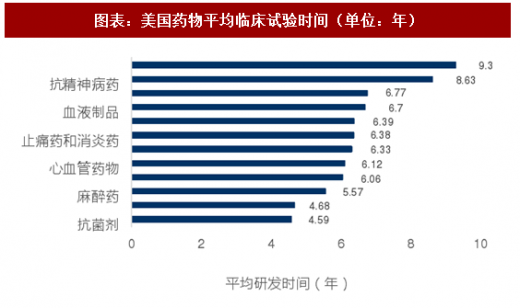

根据The Drug Innovation Paradox的数据,美国新药平均临床试验周期从3年到9年不等,根据DiMasi团队的研究成果,临床时间中位数在7.1年左右,其中抗肿瘤药物平均临床实验时间约为6.4年。

考虑到美国与国内新药临床试验政策及监管流程的差异性,我们统计了部分国内近年上市的1类新药,获取该药物CFDA批准临床试验时间和批准生产时间,计算两者时间差作为该药物的临床研究时间。

以上药物平均临床研究时间生物药为5.37年,化学药为4.12年,与美国相比稍短,可能原因包括:

1)国内创新药多为followon型药物,相关基础研究完善,初期进展快;

2)国内临床试验规模相对较小,入组人数较少,对于主要研究结果差异的判定较宽松;

3)创新药总数较少,CFDA审批压力较小,审批速度相对较快。

由于以上数据是基于CFDA2015年改革之前,上市申请大量积压的审批速度而获得的,2015年之后药监总局出台了一系列鼓励创新药的政策,信达生物的明星在研新药抗PD-1抗体IBI308,2017年2月份获得伦理委员会通过,5月份开始招募临床患者,12月中旬上市申请就获得了总局的受理,优先审批等系列政策将进一步缩短创新药从临床到上市的时间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。