创新药的本质是解决未被满足的临床需求,创新药的发展与疾病谱的变迁互为因果:一方面疾病谱的变迁导致创新药向特定领域发展,另一方面创新药的发展又使相关疾病被有效控制,使预期寿命延长的同时带来了在高龄人口中更容易产生的疾病(aging-relateddisease),从而改变了原有的疾病谱。

1940年代青霉素的发现,使得肺结核、恶性细菌感染等曾经的不治之症被有效控制,人类平均预期寿命从60岁向70岁迈进,彼时心脑血管疾病成为死亡率最高的疾病;1970年代末期开始,普利类等降压药、他汀类等降脂药、氯吡格雷等抗凝药的陆续研发上市,使得绝大多数心脑血管疾病被有效控制,人类平均预期寿命从70岁向80岁迈进,恶性肿瘤死亡率逐步提高。免疫疗法、细胞治疗的面世,使癌症变成慢性病成为可能,人类平均预期寿命有望从80岁提高到90岁,即时阿兹海默病可能成为制约人类预期寿命进一步提高的主要因素。可以看出创新药的主线是攻克致死性疾病延长预期寿命,以延长预期寿命为目的产生了一系列伟大的品种。支线是随着预期寿命的延长,白内障、类风湿关节炎、湿性黄斑病变等老年疾病发病率逐步提高,以改善患者生活质量为目标也可以产生大品种,例如全球销售额第一位的修美乐以及国内投资者比较熟悉的康柏西普。

疾病谱的变化同样深刻的影响了药企研发的方向,从下图可以看出新药上市数量在1990年代达到高峰,随后随着心脑血管疾病基本被控制,癌症领域研发未产生重大突破,进入新千年之后美国FDA批准新药数量在下降;从FDA批准新药按治疗领域分类也可以看出,60、70年代新上市的抗感染、麻醉剂创新药数量还比较多,80年代后新药数量极少,说明该领域现有的药物已经基本满足临床需求,大幅优于现有药物的创新药出现概率较低;治疗心脑血管领域的创新药数量一直较多,70年代末期开始至90年代达到上市高峰;抗肿瘤药物新药数量在90年代之前都较少,因为当时主要以广谱的化疗药物为主,2000年之后,受益于小分子靶向药与单抗类药物,抗肿瘤新药数量加速上升,目前已经成为获批数量最多的病种。

除了根据治疗领域对创新药进行划分,我们也试图从另外一个维度去分析什么样的创新药最有希望成为大品种。我们认为根据临床治疗效果,可以分为两种突破性创新药,

1.从绝症到慢性病,例:胰岛素之于糖尿病;

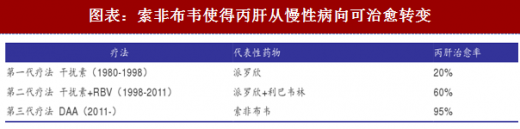

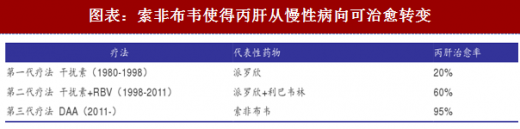

2.从慢性病到治愈,例:索非布韦之于丙肝

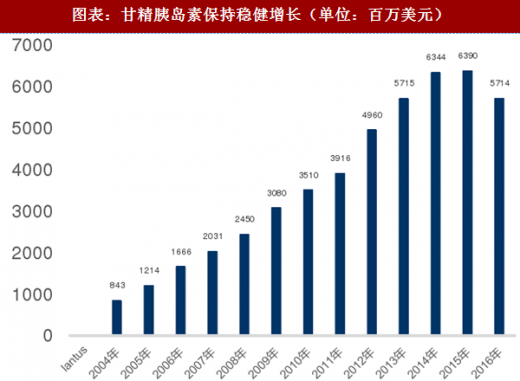

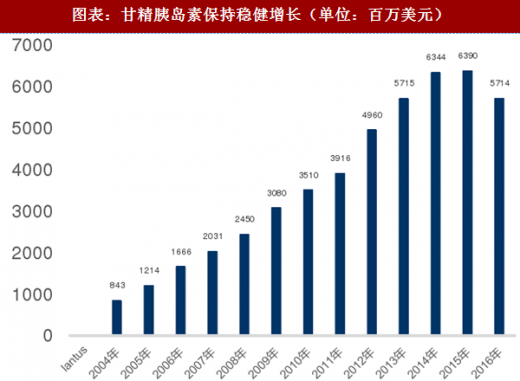

慢性病到治愈的药物具有革命性,但是治疗效果太强反而一次性消灭了需求。下面我们罗列了赛诺菲的甘精胰岛素(来得时Lantus)与Gilead的索非布韦/Harvoni上市以来的销售情况,Lantus上市以来累计销售额超过500亿欧元,索非布韦+Harvoni上市以来累计销售额超过480亿美元,考虑到时间与折现,可能治不好的慢性病反而是比可治愈疾病更优的商业模式。

参考观研天下发布《2018-2024年中国医药行业市场需求现状分析与发展商机分析研究报告》

参考观研天下发布《2018-2024年中国医药行业市场需求现状分析与发展商机分析研究报告》

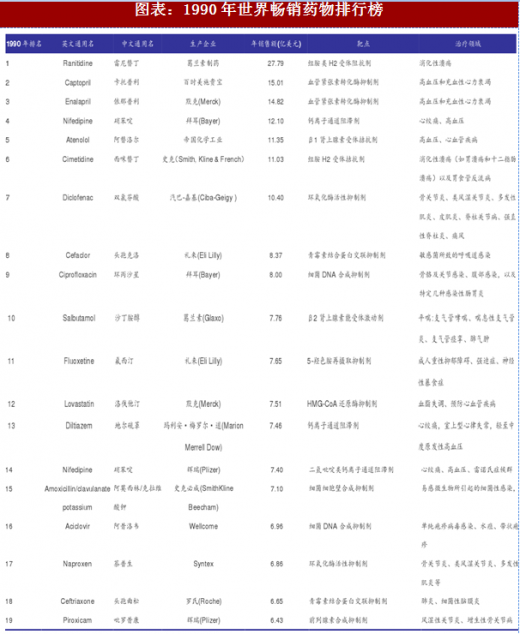

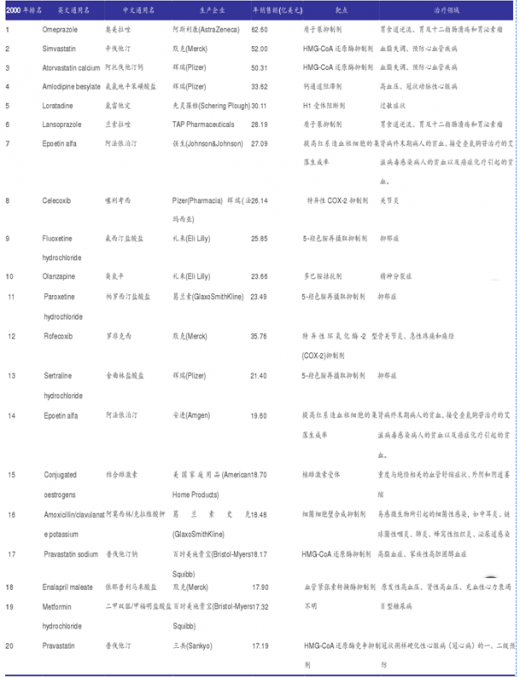

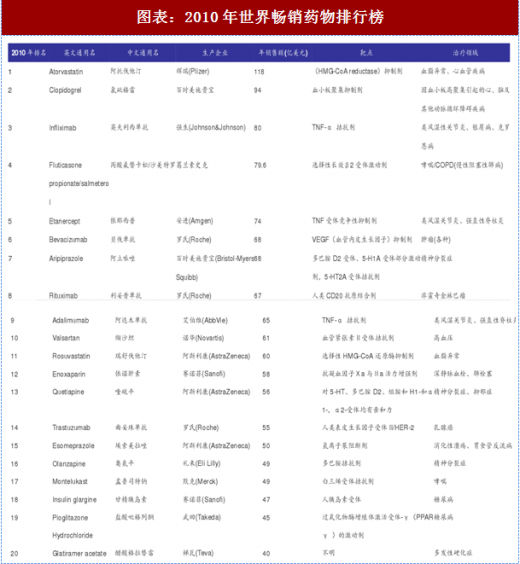

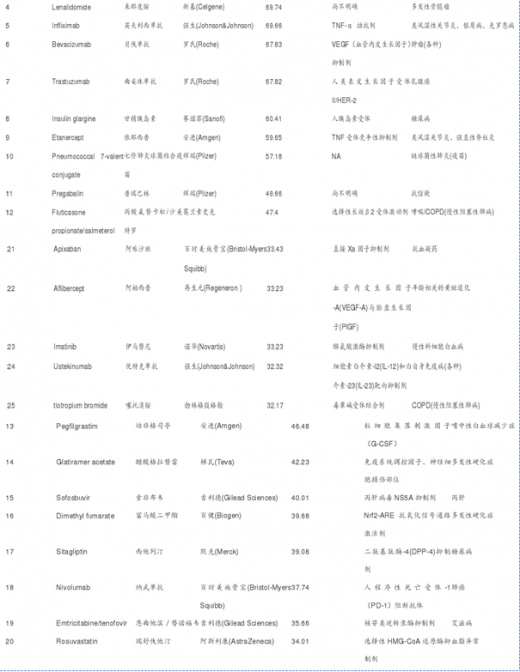

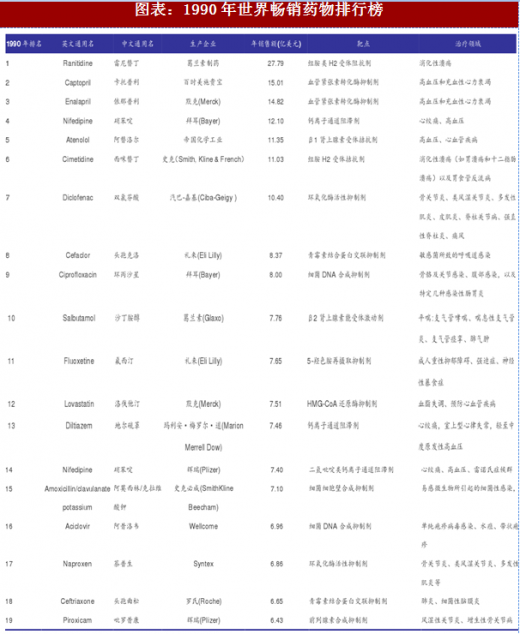

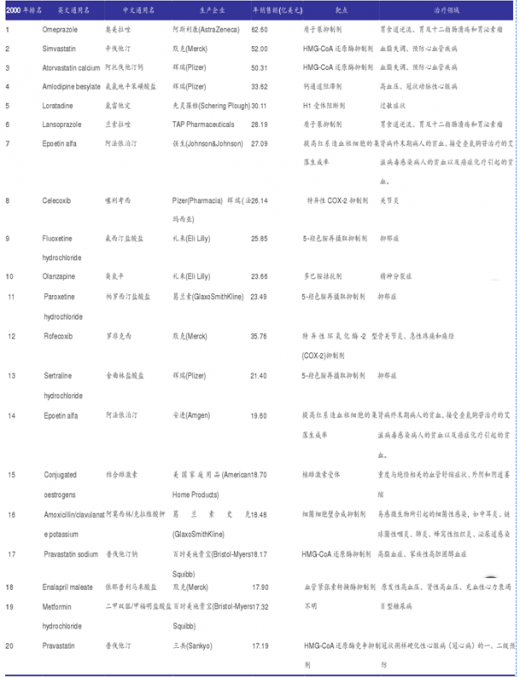

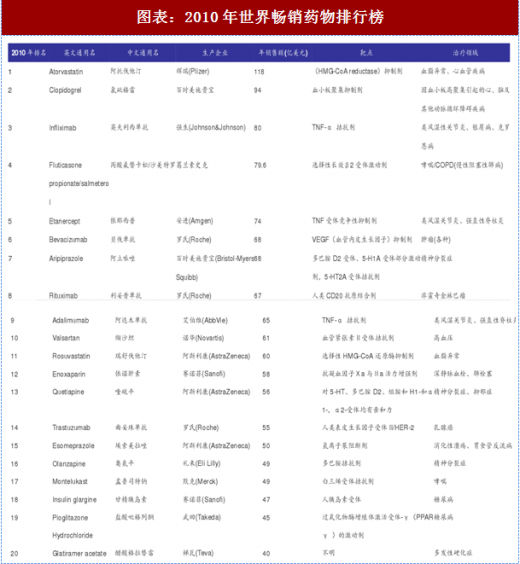

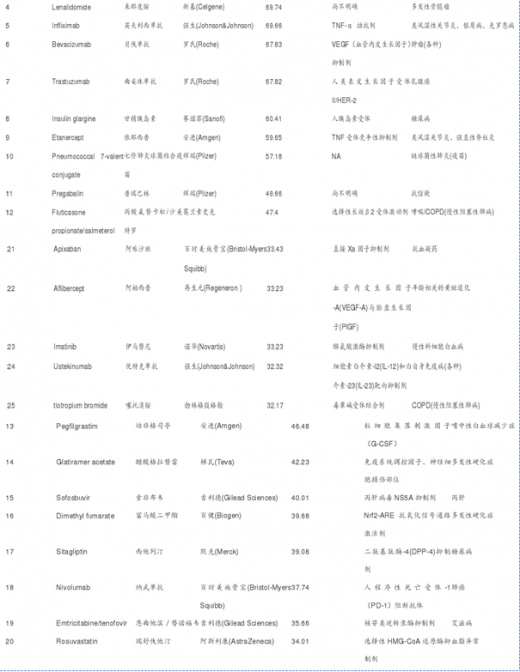

纵观最近40年来的重磅药物,也以慢性病领域的创新药为主。从最开始的溃疡类药物到降血压类药物、降糖类药物、降脂类药物,慢性疾病类药物是榜单上的常客,索非布韦等猛药往往成为昙花一现。另外90年、2000年畅销药还以心脑血管类创新药为主,2010年以后肿瘤类创新药逐渐成为主角。

纵观最近40年来的重磅药物,也以慢性病领域的创新药为主。从最开始的溃疡类药物到降血压类药物、降糖类药物、降脂类药物,慢性疾病类药物是榜单上的常客,索非布韦等猛药往往成为昙花一现。另外90年、2000年畅销药还以心脑血管类创新药为主,2010年以后肿瘤类创新药逐渐成为主角。

结合历史数据我们认为一个病种从绝症向慢性病转换时,最容易产生重磅炸弹药物。因为绝症到慢性病的过程,是一个存量患者扩容的过程。假设某绝症每年发病人数200万(假设该数值不变),患者带病生存期中位数为1年,则每年市场规模大约为200万人左右。若产生突破性创新药,患者使用后带病生存期从1年提高到8年,则存量患者将从200万扩容8倍达到1600万人。下文中我们将以我国癌症新增患者的数据进行具体分析。

结合历史数据我们认为一个病种从绝症向慢性病转换时,最容易产生重磅炸弹药物。因为绝症到慢性病的过程,是一个存量患者扩容的过程。假设某绝症每年发病人数200万(假设该数值不变),患者带病生存期中位数为1年,则每年市场规模大约为200万人左右。若产生突破性创新药,患者使用后带病生存期从1年提高到8年,则存量患者将从200万扩容8倍达到1600万人。下文中我们将以我国癌症新增患者的数据进行具体分析。

虽然治疗慢性疾病的创新药从经济利益上来看优于治愈疾病的创新药,但我们认为这并不会导致药企之间达成默契,而刻意不去研发颠覆性的创新药,因为药企彼此之间的博弈使药企进入囚徒困境,只要基础技术积累到一定程度有望产生颠覆性的药品,哪怕自己不去研发,也会有其他的药企去进行研发。药企之间的竞争是创新药研发的另一重要动力。下面一个简单的例子,假设A药厂、B药厂平均瓜分某一疾病市场,该疾病现有疗法下患者带病生存期为7年,每年新增患者人数20万人,年化治疗费用1万元/人;若二者有一家做出创新药,一年之内治愈,因为垄断所以定价为5万元/人;若二者均做出创新药,一年内治愈,因为彼此竞争所以定价为2万元/人。存在以下博弈收益矩阵

可以推算出,A与B药企都选择做创新药是该博弈模型的纳什平衡,药企间的不断竞争,推动创新药研发不断发展,开发从慢性病到治愈类的创新药。

可以推算出,A与B药企都选择做创新药是该博弈模型的纳什平衡,药企间的不断竞争,推动创新药研发不断发展,开发从慢性病到治愈类的创新药。

1940年代青霉素的发现,使得肺结核、恶性细菌感染等曾经的不治之症被有效控制,人类平均预期寿命从60岁向70岁迈进,彼时心脑血管疾病成为死亡率最高的疾病;1970年代末期开始,普利类等降压药、他汀类等降脂药、氯吡格雷等抗凝药的陆续研发上市,使得绝大多数心脑血管疾病被有效控制,人类平均预期寿命从70岁向80岁迈进,恶性肿瘤死亡率逐步提高。免疫疗法、细胞治疗的面世,使癌症变成慢性病成为可能,人类平均预期寿命有望从80岁提高到90岁,即时阿兹海默病可能成为制约人类预期寿命进一步提高的主要因素。可以看出创新药的主线是攻克致死性疾病延长预期寿命,以延长预期寿命为目的产生了一系列伟大的品种。支线是随着预期寿命的延长,白内障、类风湿关节炎、湿性黄斑病变等老年疾病发病率逐步提高,以改善患者生活质量为目标也可以产生大品种,例如全球销售额第一位的修美乐以及国内投资者比较熟悉的康柏西普。

图表:创新药的发展带来预期寿命的提升,三次突破

图表:1930-2015年,美国全人口死亡原因百分比

图表:1930-2017年,FDA每年批准新药数量

图表:1960-2014,FDA新药按病种分类情况

1.从绝症到慢性病,例:胰岛素之于糖尿病;

2.从慢性病到治愈,例:索非布韦之于丙肝

慢性病到治愈的药物具有革命性,但是治疗效果太强反而一次性消灭了需求。下面我们罗列了赛诺菲的甘精胰岛素(来得时Lantus)与Gilead的索非布韦/Harvoni上市以来的销售情况,Lantus上市以来累计销售额超过500亿欧元,索非布韦+Harvoni上市以来累计销售额超过480亿美元,考虑到时间与折现,可能治不好的慢性病反而是比可治愈疾病更优的商业模式。

图表:索非布韦使得丙肝从慢性病向可治愈转变

图表:索非布韦上市三年即达巅峰随后衰退(百万美元)

图表:甘精胰岛素保持稳健增长(单位:百万美元)

图表:1990年世界畅销药物排行榜

图表:2000年世界畅销药物排行榜

图表:2010年世界畅销药物排行榜

图表:2016年世界畅销药物排行榜

虽然治疗慢性疾病的创新药从经济利益上来看优于治愈疾病的创新药,但我们认为这并不会导致药企之间达成默契,而刻意不去研发颠覆性的创新药,因为药企彼此之间的博弈使药企进入囚徒困境,只要基础技术积累到一定程度有望产生颠覆性的药品,哪怕自己不去研发,也会有其他的药企去进行研发。药企之间的竞争是创新药研发的另一重要动力。下面一个简单的例子,假设A药厂、B药厂平均瓜分某一疾病市场,该疾病现有疗法下患者带病生存期为7年,每年新增患者人数20万人,年化治疗费用1万元/人;若二者有一家做出创新药,一年之内治愈,因为垄断所以定价为5万元/人;若二者均做出创新药,一年内治愈,因为彼此竞争所以定价为2万元/人。存在以下博弈收益矩阵

图表:创新药研发的博弈模型

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。