1. 国内充分洗牌后迎复苏,预计本轮景气周期持续至2019 年

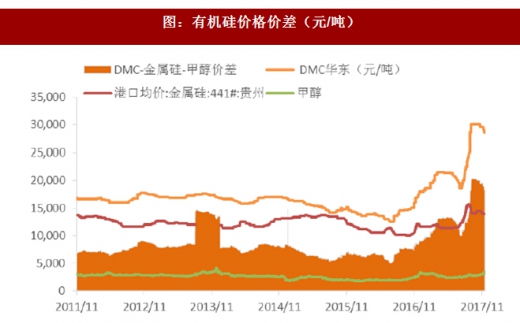

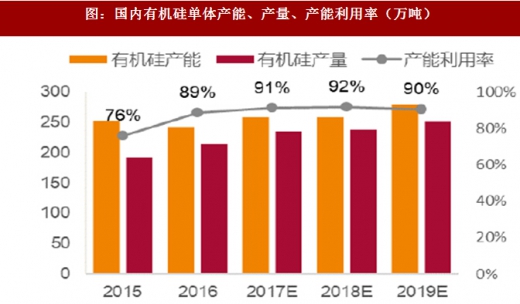

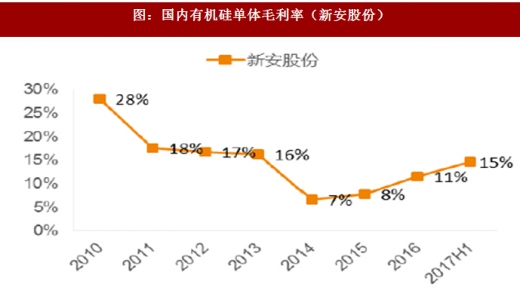

2000~2008 年,国内有机硅产品长期供不应求,进口依存度保持30%以上,产品盈利能力强,2009 年国内有机硅单体产能仅90 万吨左右,随后资本大规模涌入,行业迎来扩产潮,2011 年产能增加至180 万吨,导致产能明显过剩,2012-2015 年行业持续低迷,产品价格从高点2.5 万/吨一路下行,2016 年上半年最低跌至1.25 万/吨,行业全线亏损,这过程中各家厂商明显放缓扩产步伐,部分产能退出市场。2016 年9 月份,随着过剩产能被需求增长消化,行业洗牌完成后迎来景气反转,价格一路上涨,最高涨至3 万/吨。未来每年需求继续增长6%以上,2018 年无新增产能,行业开工率望维持90%的极限水平,价格继续高位运行,本轮景气度至少持续至2019 年。

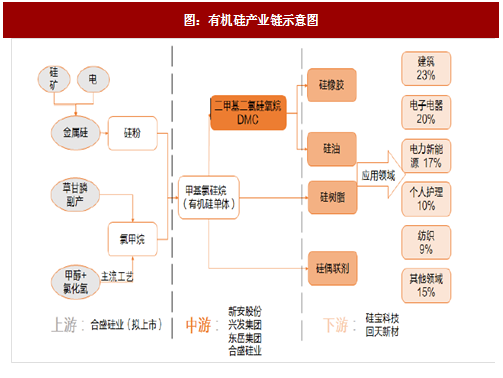

图:有机硅产业链示意图

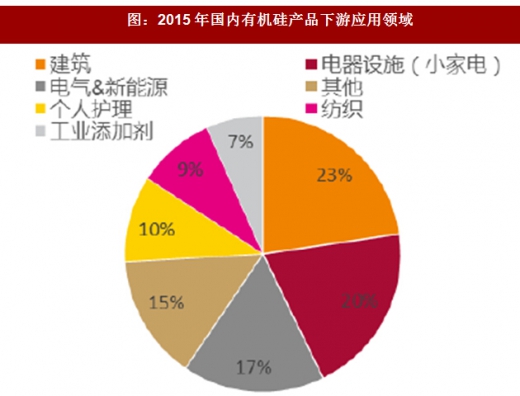

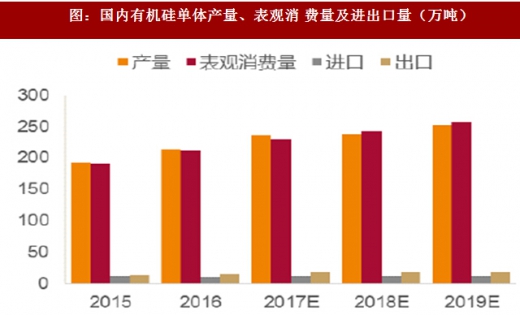

地产投资增速下滑对需求影响小,国内需求每年继续增长6%以上:我国有机硅产品90%以上靠国内市场消费,2016 年国内DMC 消费量107 万吨。根据下游分布:66%被用于硅橡胶生产,所对应的下游主要是汽车、建筑等行业;21%被用于硅烷偶联剂,下游主要是建筑、电子等行业。整体来看,有机硅下游分布广泛,因此需求增长基本与GDP 同步,未来每年需求增速仍有望维持6%-7%。

2018 年行业将维持90%开工极限,价格中枢维持高位:有机硅单体装置连续开车周期为35 至40 天,每次停车检修3-4 天,因此当前技术水平下行业开工率极限为90%左右。2017年开始,国内有机硅开工率维持在90%左右,根据我们目前掌握的厂商投产计划,2018 年国内无新增产能,未来开工率将继续维持90%左右的极限水平,供给持续紧张,价格中枢望高位维持。

价格高位下,产品盈利高企,但我们判断未来几年行业不会再次迎来大规模扩产,原因:1)经过上一轮洗牌,目前国内有机硅有效产能仅剩11 家,基本无中小产能,厂商间竞争策略已经由上一轮“跑马圈地抢产能”的无序竞争转向目前“竞争+合作”的有序竞争,不会盲目大规模扩产;2)对于外来进入者,由于环保趋严,项目审批难度增加,有机硅项目从规划到投产需2-3 年时间,根据我们掌握的情况,目前并无新产能投建,主要因为有机硅单体属于重资产投入行业,经历上一轮因资本盲目涌入,行业连续亏损4-5 年,外来资本不会轻易进入。

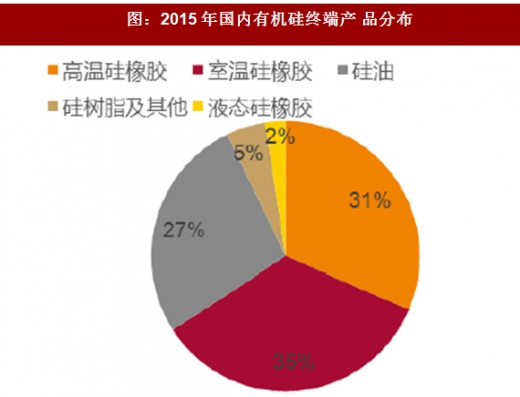

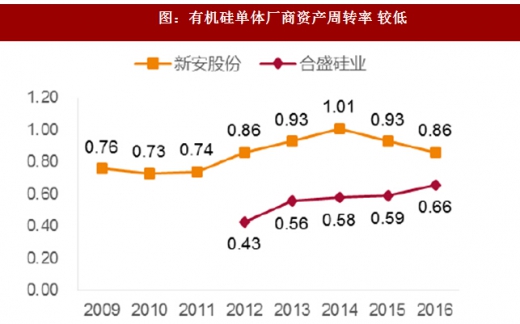

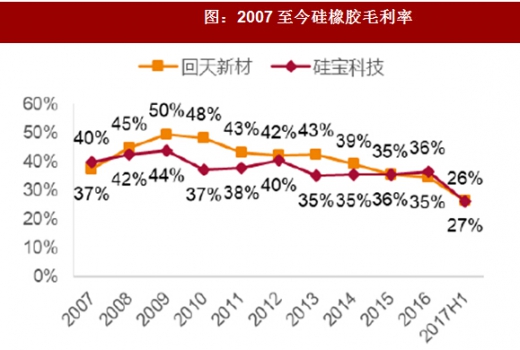

中游单体企业对下游议价能力明显提升:2016 年之前,国内有机硅单体企业由于产能过剩,产品价格低迷,毛利率处于较低水平,下游以硅橡胶为代表的终端品则受益于原料价格低迷,毛利率连续多年高达35%-40%,产业链利润分布不均衡。2016 年下半年开始受益于DMC 价格上涨,单体企业毛利率探底回升,下游硅橡胶企业毛利率受到部分压缩,未来我们判断中游单体企业望继续保持较强议价能力,产业链利润分割继续向中游偏移,原因:1)如前所述,有机硅单体未来望继续维持供给紧张状态;2)中游有机硅单体企业集中度高,国内仅12 家厂商,但下游厂商极为分散,以最大的品种混炼胶为例,年消费量仅60万吨,但全国生产厂商多达几百家,因此在供给紧张的前提下,集中度高的单体企业面对分散的下游,具备更强议价能力。

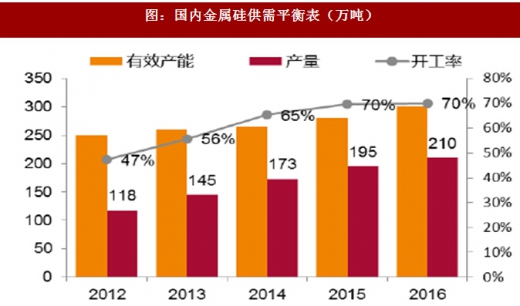

单体企业对上游金属硅继续保持较强议价能力:截至2016 年底,国内金属硅有效产能300万吨,产量210 万吨,开工率70%,整体供大于求。金属硅下游主要是出口(42%)、有机硅(24%)、铝合金(19%)、多晶硅(12%),未来需求继续保持增长,但供给仍然充足,据统计目前在建产能57 万吨,拟建产能126 万吨,合计180 万吨,比现有产能增加60%,行业开工率望进一步降低,供大于求更明显。原料硅石和电价相对稳定。因此整体看,未来金属硅价格望回归至1.2 万/吨的历史均位。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。