1、两票制即将全面落地推行,将是未来较长时期医药流通主流模式

参考观研天下相关发布的《2018-2024年中国医药行业市场需求现状分析与发展商机分析研究报告》

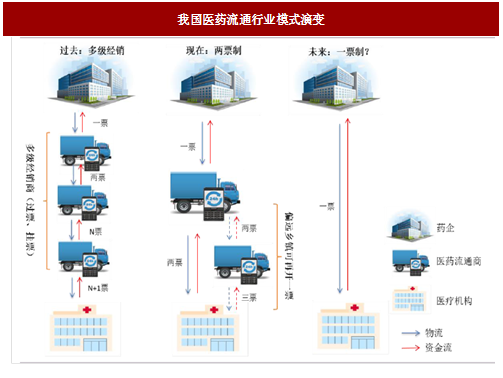

“两票制”是指药品生产企业到流通企业开一次购销发票,流通企业到医疗机构开一次购销发票,由此药品从生产企业到终端医疗机构全部只开两次发票,称为“两票制”。同理,由生产企业直接销售并配送药品到终端医疗机构,开列一次购销发票,叫做“一票制”。药品流通两票或一票制,目的在于简化以前过于复杂流通环节,避免多级经销商,层层药价加码。

两票制将是我国医药流通行业未来较长时期内的主流模式。2016年,我国医药制造业企业单位数累计7369个,生产企业众多,行业散乱,除少数大型药企自建销售团队外,大部分药企不具备自行销售能力,医药需求分散,开发终端医疗机构客户困难和配送成本较高,仍需依靠医药流通商、经销商销售和配送,因此,“一票制”在我国全面推广有困难,目前部分省市主要在试点城市三甲综合医院选择部分用量较大、市场供应渠道简单的药品实行“一票制”,如基础大输液产品。“两票制”适宜我国医药工业现行发展情况(相对“一票制”),又有利于简化医药流通环节,节省流通环节费用(相对“多级代理经销制”),将在未来较长时间内是医药流通行业主流模式。

图:我国医药流通行业模式演变

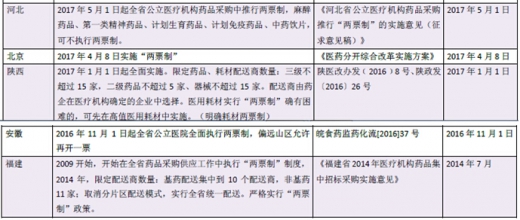

2016年,国务院医改办等8部门印发《关于在公立医疗机构药品采购中推行“两票制”的实施意见(试行)的通知》(国医改办发〔2016〕4号文),2017年《国务院办公厅关于进一步改革完善药品生产流通使用政策的若干意见》(国办发〔2017〕13号文),宣布将在11个综合医改试点省和200个公立医院改革试点城市全力推进,争取2018年在全国推开“两票制”。据我们最新统计,从2016年来,各地方省市卫计委、医改办等联合各相关部门,先后出台涉及本省市的两票制具体实施方案,截止目前,除港澳台和部分边疆省份未见专门两票制执行方案公文出台和具体全面执行时间期限外,其余29个省市、自治区已经悉数出台相关两票制执行方案公文,其中25个省市明确限定最后全面执行具体时间表,贵州、青海、甘肃、江西等已出台文件,但最后全面执行时间表不明。具体各省市文件出台及时间表如下:

表:全国各省市、自治区出台两票制执行方案及全面执行时间表一览

两票制全国推广大趋势不可逆转,对医药流通行业带来巨大影响,主要体现在两个方面:集中度提升和行业整合。

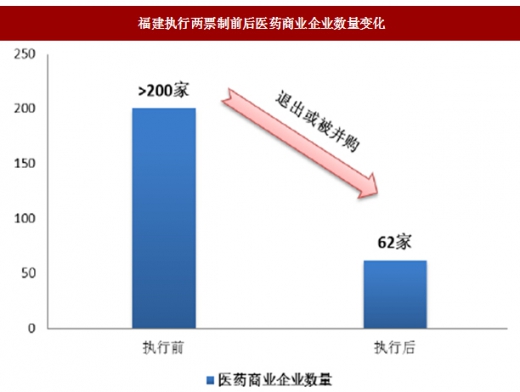

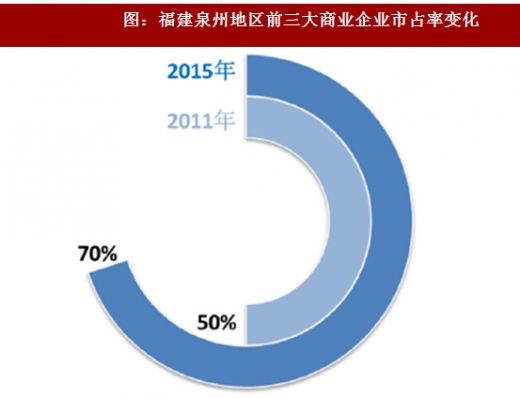

集中度提升:全国先行先试医药“两票制”的福建省经验表明,两票制+配送商遴选带来流通配送商集中度的大幅提高。2009年9月,福建省出台《药品集中采购生产企业投标资质认定及管理办法》、《药品集中采购药品配送企业自治区认定及管理办法》和《药品集中采购药品配送监督管理办法》等文件,将福建全省分为十个片区,即“9+1”划片,9个设区市+1个省属医院片区,同一片区,每种中标药品只能委托给一家配送资格流通商统一配送,不允许跨区配送。由此带来福建省内医药商业企业集中度提升的第一波。据福建省医保办信息,全省配送企业数量由原来的200多家减少到62家,超过数量2/3的企业退出或被并购,福建泉州地区前三大商业龙头泉州鹭燕、国药控股福建公司、泉州东大医药,三家总市场份额在2011年约占50%,2015年三家预计市场份额提升到70%左右。

图:福建执行两票制前后医药商业企业数量变化

图:福建泉州地区前三大商业企业市占率变化

2016年3月开始执行福建省新一轮招标(九标、十标),新一轮招标中全省基本药物由11家企业负责配送,非基本药物由福建省各地区选取不超过10家的医药商业企业负责各地区药品配送,有望带来商业集中度提升的第二波。我们认为两票制多方面激发流通行业集中度提升。一是上游药企对医药商业集中度的正反馈。两票制下,出于减少客户增多带来的管理难度(一级经销商\流通商暴增)、中小流通商的回款难度(账期增长),药企对流通商的选择更趋于谨慎,更倾向于选择有实力、配送网络丰富、回款有保障的区域配送龙头或全国医药巨头。二是政策执行中对医药配送商遴选。某些省份明确在执行两票制过程中,对配送商进行遴选,限定配送商的数量,如陕西限定药品、耗材配送商数量:三级不超过15家,二级药品不超过5家、器械不超过15家;福建省基药配送集中到10个配送商,非基药11家。三是资金压力负反馈。资金垫付能力是医药商业企业竞争力的重要体现,大型医药商业企业资金池较大,对药品流通上下游资金垫付能力强,付款能力强;另外,大型医药商业企业可以通过发行应收账款资产ABS,加快资金周转和利用率;反过来,药企对大型医药商业企业的偿付信心,给予较长的账期。综上,大型(区域龙头)商业企业资金压力较中小流通商明显小,每亿元流动资金支撑的营收规模更大,经营拓展腾挪空间更大。

表:主要医药商业上市公司每亿元占用流动资金支撑的营收规模比较(单位亿元)

备注:医药零售每亿元占用流动资金支撑营收规模较大(零售现款结算),器械商业每亿元占用流动资金支撑营收规模较小(医院结算账期比药品更长,3-6个月)

行业大整合:近年来,医药流通行业并购整合高频,全国性医药商业巨头和地方商业龙头企业纷纷借“两票制”的东风,依托雄厚的资金实力和资本市场支持,进行行业并购整合,跑马圈地。华润医药参与设立25亿元规模的医药产业基金,强势布局医药商业领域;上海医药宣布斥资5.57亿美元(折合36.94亿RMB)收购康德乐中国100%股权。地方商业龙头上市公司如瑞康医药立足于山东,自去年以来企业合计并购的公司超过50家,尤其对IVD试剂耗材为主的器械商业公司并购,已形成对全国医药流通网络的布局;嘉事堂自2014年以来,陆续收购广州嘉事百洲、广州嘉事怡、上海嘉事嘉意、浙江嘉事杰博、四川嘉事馨顺和、重庆嘉事臻跃、深圳市贝来达科技等器械商业公司。

3、两票制对医药流通行业(批发)自身商业模式的倒逼变革

当然,两票制推广,不单单为流通行业带来行业集中度和行业并购整合正向激励,同时也对当下流通企业商业模式带来挑战:不符合两票制精神的商业调拨业务面临下降压力,医药流通企业商业模式向着力发展纯销业务发展,药事综合管理服务(药房托管)模式方兴未艾。

目前,我国医药商业(批发)商业模式可大致归结为纯销(对医疗机构终端销售)和调拨(对其他医药商业公司销售)两大类。调拨业务对做大营收有帮助,而且由于对其他商业公司销售,回款较顺畅,资金占用少,但是缺点在于毛利率较纯销业务低。调拨业务(公司内部调拨除外)不符合两票制规定,相关医药商业公司面临调整自身商业模式的压力,减少调拨业务,发力医院纯销业务开拓。掌握更多医疗机构终端客户,对医药流通上下游掌控能力就更强。

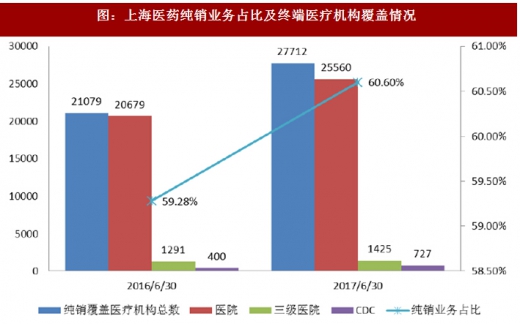

以医药商业龙头企业上海医药为例,截止上半年上药纯销业务销售占比由去年59.28%提升到60.62%,提升一个百分点。公司覆盖医疗机构数增加至27,712家(+31.5%),其中三甲医院1,425家(+10.4%),疾病预防控制中心(CDC)727家(+81.8%)。

图:上海医药纯销业务占比及终端医疗机构覆盖情况

承接药房托管的一般为实力较强的区域或全国性医药商业企业,他们通过提供医院药房药品供应链管理平台建设、内部现代物流体系建设和药房自动化管理整体解决方案,搭建智能化药房等服务,获得医院药房优先或排他性药品配送服务。帮助医药商业企业加强、巩固与医疗机构的持续稳定合作关系,提升客户粘性。同时能充分发挥自身药品管理优势和现代物流技术优势,以创新服务方式提升公司的市场竞争力,实现战略转型——即由传统单一的配送商逐步转向综合性医药物流服务供应商。

柳州医药(603368)2015年非公开增发募集16.5亿元,募集资金用于“医院供应链延伸服务项目一期”等项目,拟在广西壮族自治区内15-20 家三甲医院和30-50 家二甲医院实施。从2015年至今,柳州医药已经和柳州市中医医院、柳州人民医院、广西壮族自治区南溪山医院、桂林市人民医院、桂林市第二人民医院、广西科技大学第一附属医院、南宁市第一人民医院、南宁市第二人民医院等15个三甲医院签了“医院供应链的战略合作协议”,基本实现2015年非公开增发中“医院供应链延伸服务项目一期” 三甲医院药房托管目标。

上海医药(601607)截止上半年共托管医药药房162 家,与医疗机构合办药房48 家;康美药业(600518)广泛开展医院收购和药房托管,已签约的医院托管药房已达100 多家。

4、看好器械耗材(IVD)商业方面的渠道整合机会

目前,两票制的全国全面落地执行主要在药品方面,器械耗材两票制还未形成全国性的时间表,但是,器械尤其耗材两票制已在部分省市如陕西、天津、福建还有江苏部分地市合并药品两票制落地执行,我们认为随着药品两票制全面执行后,器械耗材两票制也将加速推进。我们看好器械耗材尤其是IVD试剂的渠道商业,IVD试剂商业毛利率高达28%左右,远高于药品纯销10%左右的毛利率。

2015年以来,适应医院打包集采和药品耗材两票制趋势,体外诊断行业并购整合潮起云涌。IVD商业渠道公司如润达医疗,塞立斯和迪安诊断在渠道方面,收购整合各地优质代理商,跑马圈地;同时,也有生产企业如美康生物、迈克生物并购渠道代理商,在产品研发生产加大投入同时,参与渠道的并购整合,提高终端客户掌握度。另外,药品商业企业如瑞康医药也跨界参与IVD耗材渠道并购整合,渠道加速整合洗牌格局。

以迪安诊断为例,自2015年开始,持续全国性IVD渠道并购整合。2016年是公司的并购大年,以投资驱动快速完成第一轮渠道整合战略,先后并购云南盛时、新疆元鼎、内蒙古丰信医疗、陕西凯弘达、北京中科执信、杭州德格等地区优质渠道商;2017年收购深圳一通,9月公司披露2017年非公开发行股票预案,斥资9.98亿元收购广州迪会信64%的股权。受益持续渠道并购整合并表影响,公司产品(商业)营业收入大幅增长,2016年分部营收23.54亿元,大幅增长208.8%,2017年上半年营收14亿元,同比增50.3%。

图:迪安诊断渠道业务并购整合路线图

资料来源:观研天下整理,转载请注明出处。(ww)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。