(一)医药行业整体高增长时代已经过去,药品终端销售增速持续回落

药品终端销售增速持续回落。我国终端药品销售情况数据显示,从2008年开始,我国终端药品销售额增速持续下滑。2012年前,终端药品销售额保持20%以上的高增速增长,2012年增速为18.0%,销售额增速首次低于20%,2016年我国药品终端市场销售额为14975亿元,同比增长为8.3%,增速跌破双位数,2017年上半年为8037亿元,同比增长7.8%,增速持续放缓。药品销售终端包括各级医院、零售药店和基层医疗机构,药品终端销售额的增速持续回落表明制药工业整体高增长时代已经过去。

规模以上医药工业企业增速回落明显。据国家统计局和工信部数据,2006-2011年,我国规模以上医药工业增加值保持年均16.3%的高增速增长,自2012年开始,受多项医改政策叠加影响,增加值增速总体呈现持续下滑走势,2015年增速触及9.8%,创下10年历史最低增速,2016年温和回升至10.6%

在营收方面,自2012年以来,规模以上医药工业企业营收和利润总额增速持续走低,2015年双双创下增速新低,分别为9.02%和12.22%,2016年营收温和回升,2017年前三季度,规模以上企业实现主营业务收入2.29万亿元,同比增长11.7%,增速较上年同期提高1.61个百分点;实现利润总额2557.26亿元,同比增长17.54%,增速较上年同期提高1.90个百分点。规模以上医药工业企业营收和利润总额增速告别2012年前20%以上的高增速,营收增速回升缓慢,利润总额受行业自身内部结构调整,增速回升速度快于营收。

规模以上医药工业企业经营增速好于制药工业整体,一部分是前者统计对象代表医药工业全行业优秀企业,另外统计细分领域还包括不在终端销售的原料药和制药专业设备等;但整体趋势上,医药工业增加值和营收等经营增速回落明显,医药行业整体高增长时代已经过去。

受医保控费等各项政策影响,2015年是医药行业最困难的时候,规模以上医药企业工业增加值和的营收增速都降到10%以下,创下多年新低;终端市场药品销售额也从2008年最高25%以上的增速持续下降到目前10%以下的增速水平,但我们认为,行业最困难的时候已经过去。

一是政策影响边际效应递减。各项政策对行业的影响,随着时间推移和行业自身内部的调整,效应正边际递减。工信部数据表明,代表医药行业优秀企业的规模以上医药工业企业的增加值和营收等各项经营数据已连续两年回升,医药行业增速正缓慢走出底部。

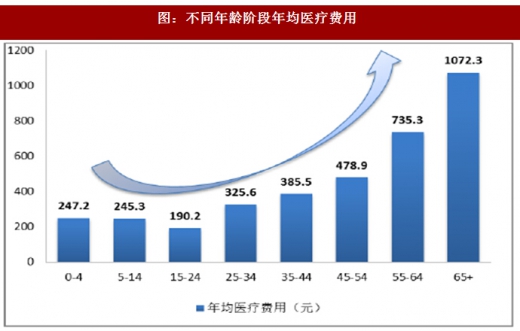

二是老龄化加速到来。医药具有刚性需求特点,与人口结构的变化,疾病谱的变迁密切相关。我国人口老年化加剧,肥胖人群增多等都将驱动医药刚性需求的上升。到2040年我国60岁以上人口的比例预计将达到28%,65岁以上老年人的年均医疗开销是青壮年的3倍,同样人口基数,随着老龄化的发展,对医疗资源的需求成倍增长。

(三)调结构是发展主旋律,分化成为行业鲜明特点

不同于今年食品饮料(尤其是白酒)、家电全行业的景气,分化成为今年医药行业鲜明特点,原因在于持续收紧的医保控费,不支持医药行业全行业性维持过往高速增长。年初,国务院医改办主任、国家卫生计生委副主任王贺胜在国新办政策吹风会上表示:我国将进一步破除以药补医机制,全面推开公立医院综合改革,取消药品加成,2017年全国公立医院医疗费用平均增长幅度控制在10%以下,对各地医药费用增长幅度进行量化管理,并落实到具体医疗机构。在医保控费、限制医疗费用增长幅度大环境下,医药行业发展主旋律为调结构,外在表现为行业经营及市场表现明显分化。

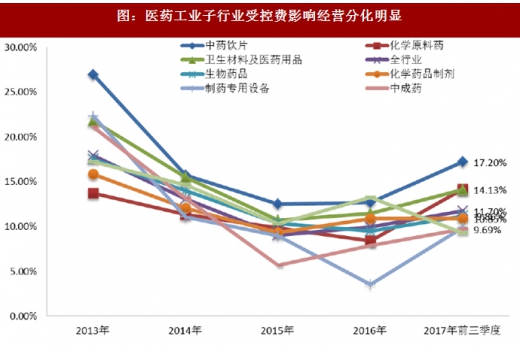

经营层面分化:中药饮片营收增速最高,制药专用设备垫底。虽然各个子行业跟随行业整体增速下滑而泥沙俱下,但是子行业所受到的政策影响差异明显。部分行业2015年增速触底后,增速回升明显,接近2013年水平,如中药饮片子行业,但另外一部分子行业增速持续回落或仍在低位徘徊,如制药专用设备和中成药子行业。中药饮片由于国家鼓励传统中医药政策,不占药占比,不在医保控费降药价行列,而且公立医院仍可销售加成,总体上享受超药品福利待遇,近些年来一直是增速最高的医药子行业;制药专用设备行业受制于我国医药工业产能过剩以及企业盈利能力低下,设备升级改造能力不足双重影响,营收增速多年垫底。中成药由于中药注射剂限用、辅助用药类型较多以及大品种监管政策,是直接受医保控费影响最大的工业子行业;化学原料药虽然远离控费影响范围,但是产能过剩明显,今年以来由于环保收紧因素,以维生素为代表原料药价格涨幅明显,营收增幅较快。医疗器械及卫生材料用品受制于百元医疗收入耗占比(除药品外)降到20元以下控费政策,但由于医药分离后公立医院补偿机制,提高非药品医疗收入部分收入,分母做大部分抵消控费影响。

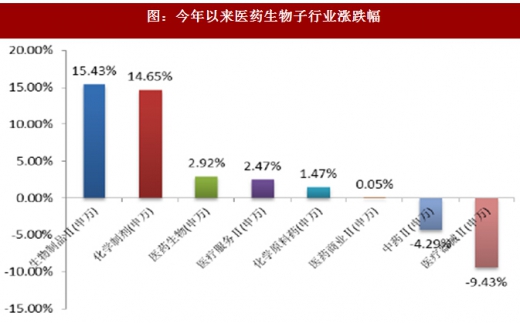

今年以来医药生物子行业和个股的市场表现分化及其明显。截止12月12日,医药生物(SW)板块全年整体涨幅为2.92%,落后上证(涨幅5.71%)和沪深300(涨幅21.33%)等大盘指数;其中生物制品子行业涨幅最大,为15.43%;化学制剂涨幅为14.65%,居第二位,医疗器械跌幅较大,跌幅为-9.43%,连续两年成为跌幅最大的子行业(2016年跌幅-23.81%)。全行业市场表现一般(排28个申万一级子行业涨幅榜第10位),子行业市场表现分化明显。

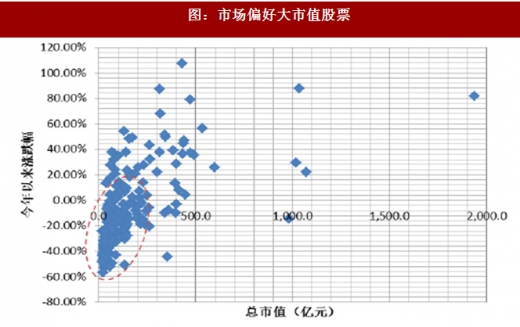

个股表现分化更为巨大,目前医药生物约268只个股,全市场上涨的个股为87只,只占全部个股的三成,如果剔除今年上市的26只新股,上涨个股只有61只,只有不到1/4个股上涨。个股涨跌幅两极分化,部分受益产品涨价、业绩优秀白马股或未来两年成长良好医药个股今年以来表现较强(剔除新股),涨幅前五个股为新和成(今年以来涨幅107.3%,下同)、复星医药(87.57%)、沃森生物(87.16%)、恒瑞医药(81.82)、智飞生物(79.08%)等,同时,也有111只个股今年跌幅超过-20%,其中6只个股跌幅超过-50%,跌幅最高个股为*ST运盛(-56.72%)。中小市值个股跌幅明显,市场偏好大市值个股,市场表现分化明显。

医保和政府支出在我国医疗卫生支出中的绝对地位,决定了医药行业是政策极其敏感的行业。政策友好程度,在一定程度上决定了行业和公司未来发展,也随之影响到敏感的市场偏好。

医药行业在受政策影响性质上可以细分为三个部分:一是政策友好,受益政策的细分行业,这部分细分行业受益政策友好,即使在整体行业放缓的大环境下,仍然保持较高增速,如中药饮片细分行业,不计入药占比、不受医保控费降药价影响、保留销售加成等,享受超药品福利待遇;近年来受益仿制药一致性评价的医药外包服务行业(主要是CRO)和国家持续鼓励的创新药,还有受益两票制的医药商业,民营医院等,都是政策友好的细分行业;行业政策友好,细分行业是整体性机会。二是政策约束,受制政策的细分行业,如限抗令(抗生素行业),门诊取消大输液(大输液行业),最近的中药注射剂医保二级以下医院限用政策(中药注射剂行业),限制辅助用药(部分中成药)等;政策对相关细分行业的影响是约束性的,细分行业整体发展受到压制甚至收缩,行业机会在供给侧改革,存量市场竞争格局再重构,剩者为王,如大输液行业。第三就是政策不敏感的细分行业,如偏消费性质的品牌中药东阿阿胶、片仔癀、云南白药等,名贵中药受原材料限制具有自主提价能力,还有偏消费属性的家庭医疗器械,自主消费属性的医美行业,这些细分行业更多消费属性,而淡化医药被动属性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。