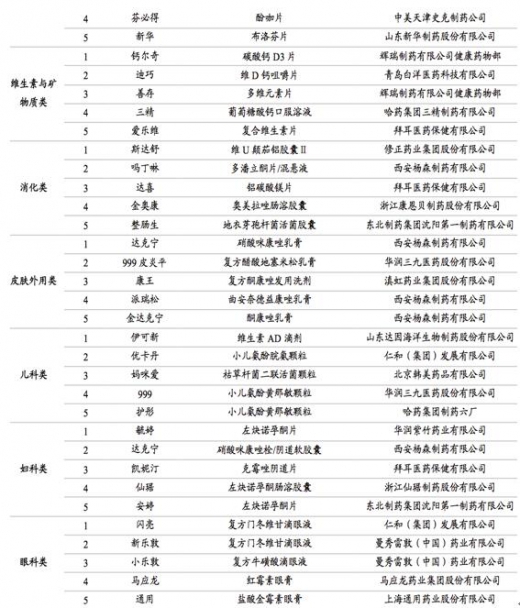

1. 品牌中药在 OTC 竞争中保持绝对优势

OTC 药品应用安全、质量稳定、疗效确切、安全性高,且使用方便,适于患者自我 治疗。非处方药多为家庭常备用药,购买频率高,消费者能够自主选购,因此,非 处方药市场的主动权在于患者本人。在 OTC 市场,产品的销量与消费者的选择有 着密切的关系,从中国非处方药物协会的相关统计数据来看,在 OTC 端销售前 5 的药物均为品牌药品,表明在目前的中国 OTC 药品市场中,品牌对于消费者的用 药选择具有极大的影响。

8 大类畅销 OTC 药物 TOP 5

零售市场中成药销量前 20 产品分析

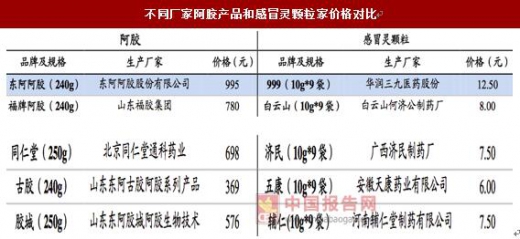

不同厂家阿胶产品和感冒灵颗粒家价格对比

品牌中药具有极高的壁垒,因而具有极强的定价权。品牌中药的高定价权主要来自 于两个因素:

一、原材料的稀缺和对终端原材料的掌控、以及品牌溢价带来的良好的价格传导机 制,使得公司可以不断提价,定价权极强,例如掌握大多数驴皮资源的东阿阿胶; 可以使用天然麝香及牛黄的片仔癀、广誉远、同仁堂等。以东阿阿胶为例,阿胶原 材料驴皮价格自 2000 年起到 2015 年增长了数十倍,但公司通过不断提高终端产品 的价格,保证了公司毛利的相对稳定。

驴皮收购价格及提价幅度

品牌中药核心壁垒分析

品牌 OTC 药企的广告费用支出极大

3.1. 药价放开引入市场机制,企业自主权加大

2015 年,国务院发布《关于印发推进药品价格改革意见的通知》,自 2015 年 6 月 1 日起,除麻醉药品和第一类精神药品外,取消原政府制定的药品价格,完善药品采 购机制,发挥医保控费作用,药品实际交易价格主要由市场竞争形成。通知规定, 除麻醉药品和第一类精神药品仍暂时由国家发展改革委实行最高出厂价格和最高 零售价格管理外,对其他药品政府定价均予以取消,不再实行最高零售限价管理, 按照分类管理原则,通过不同的方式由市场形成价格。

药品价格放开前后定价变化

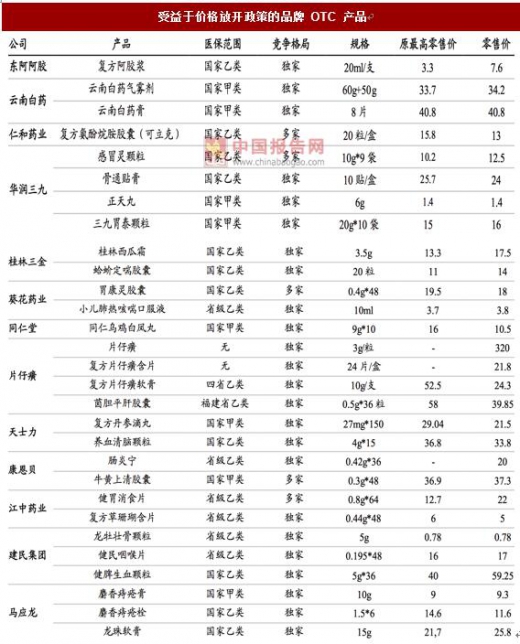

3.2. 品牌中药上涨明显,实现价值回归

药价放开后,由于引入了市场竞争,生产厂家多、同质化严重、依靠回扣获取市场 份额的药品价格有走低的趋势,同时,低价药、品牌 OTC 以及供求不平衡的药品 则受益于良好的品牌优势和竞争格局,价格出现上涨。在中药 OTC 领域,品牌药 品大多在国家或省级医保范围内,放开统一最高零售限价后,具有品牌优势的产品 可以通过品牌溢价提高产品价格、获取更多的利润。因此,我们推断药品价格放开 后,在医保目录内的品牌 OTC 药品更易提价,从目前的统计数据来看,在药品价 格放开后,部分 OTC 品牌中药价格已超过原最高零售价。

受益于价格放开政策的品牌 OTC 产品

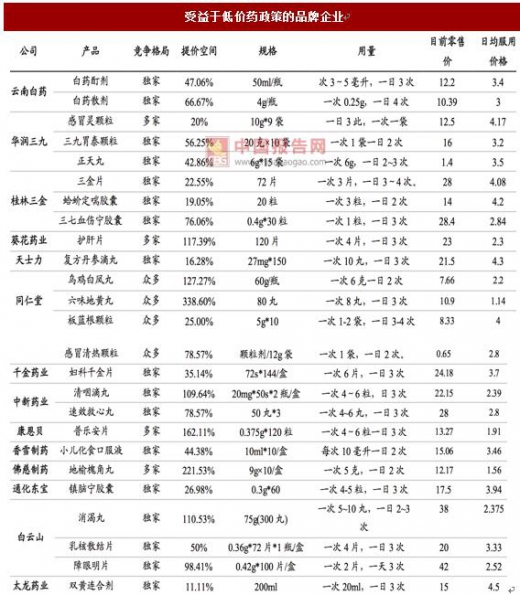

受益于低价药政策的品牌企业

药品价格放开后,低价药、品牌 OTC 药品打开提价空间,终端价格的提升也意味 着药品销售链条上利润的再分配,经销商以及零售终端的利润将同步提升。在医保 控费导致多数药品价格下降、利润压缩的市场格局下,渠道利润扩大的 OTC 品种 和低价药将越来越得到经销商和零售终端的重视,销售量有望同步提高,实现量价 齐升。以东阿阿胶为例,在 2000-2005 年阿胶价格提升的初级阶段,随着阿胶价格 的提升,渠道的利润显著提高,终端推广动力更足,导致阿胶在价格提升的同时, 销售量大幅提升。

东阿阿胶历年价格及提价幅度

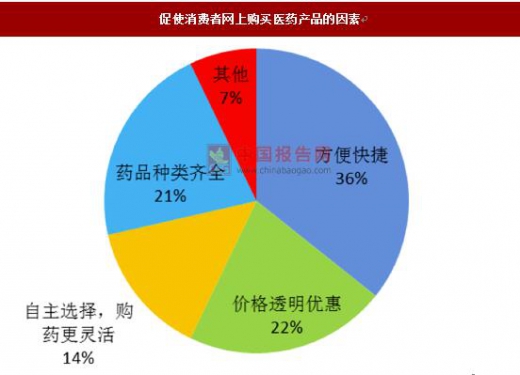

中国医药 B2C 市场交易规模迅速提升

2015 年 8 月天猫销售额排名前十的药品

实体药店期间费用率逐渐升高

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。