参考观研天下发布《2018年中国钢铁行业分析报告-市场深度分析与发展趋势研究》

1、环保对钢铁行业影响:短期抑制供给支撑钢价, 长期利于产业升级

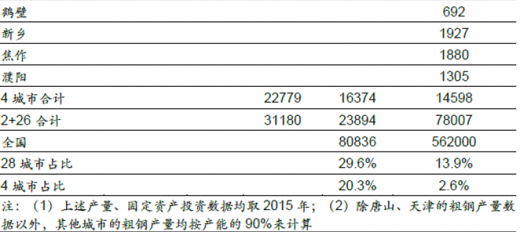

1.1、中短期影响:环保限产抑制钢铁供给,对钢价构成支撑 钢铁环保限产对钢铁行业供给的影响显著大于对需求的影响。我们以重点限产区域为例:根据2017 年数据,“2+26”城市的粗钢产量占全国的29.6%,钢铁需求(按固定资产投资额估算)则仅占全国的13.9%; 其中唐山、邯郸、廊坊、安阳四家重点城市的粗钢产量占全国的20.3%,需求仅占全国的2.6%。

若按照取暖季期间:

(1)四家重点城市减产50%、其他“2+26”城市减产30%,那么采暖季四个月供给减少量约为3481 万吨;

(2)“2+26”城市的钢铁需求占全国的比重与固定资产投资占全国的比重相同,且如果按减少50%计算,那么采暖季期间的需求减少量测算约为1619 万吨。

因此,总体来看,取暖季期间“2+26”城市的环保限产行为,对全国钢铁行业供给的净减少量约为1862 万吨。

这显著抑制了钢铁行业供给,对钢价构成一定支撑。2017 年12 月,国内钢价指数创近十年以来最高水平,多数上市钢企2017Q4 的盈利水平也创历史最高。

资料来源:公开资料整理

2018 年二季度以来,徐州等地区的环保限产,再次使钢铁供给受到了明显的影响:6 月初以来,全国电炉的产能利用率下降7 个百分点,从65%下降至当前的58%左右,这使电炉钢的产量大约下降了有10%;高炉产量同样也收到影响,此前采暖季结束后高炉开工率曾经连续10 周增长,但6月初开始高炉开工率也出现下滑迹象。近期的环保限产对高炉、电炉都有影响,对钢铁供给的边际影响是较为显著的,这也使近期国内钢价维持在较高水平,钢铁板块也出现了一波反弹行情。

展望2018 年下半年及冬季采暖季,我们预计大概率还会有进一步的环保限产政策出台,有望继续对国内钢价水平构成支撑,利好上市钢企的盈利表现。

1.2、长期影响:超低排放等长效机制利于钢铁产业升级

根据“十九大”的表述,我国社会主要矛盾从“人民日益增长的物质文化需要同落后的社会生产之间的矛盾”转化为“人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾”。因此,我们判断,环保对钢铁行业的影响将是一个长期的行为,钢铁环保将会由“治标”转向“治本”,将会逐步形成长效机制。

近期超低排放改造意见,便是建立了钢铁环保的长效机制,在未来多年都将对钢铁环保带来显著的积极效应。

环保限产的常态化,也是钢铁环保长效机制的体现。

此外,未来包括排污许可证、碳排放标准等在内的相关政策及法规可能会更加完善,对构建钢铁行业环保发展长效机制具有重要意义。

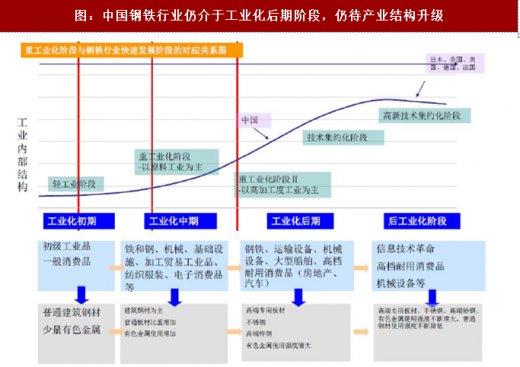

环保长效机制的陆续出台,是显著有利于钢铁产业升级的。从国外钢铁行业的发展经验来看,随着国家工业化水平的逐步发展,钢铁产业也将随之升级,向高端化、高附加值、高集中度提升。

资料来源:互联网

而中国钢铁行业目前仍处于工业化后期阶段,产品仍以普通钢材为主, 高端制造水平较低。此外,我国钢铁行业当前集中度显著偏低,仍存在较多的落后产能分散在全国各地,有待进一步重整改进。未来,钢铁超低排放标准、常态化限产、排污许可证、碳排放等长效化的机制逐步落实后,可有效防止中频炉地条钢、中小规模产能、低端落后产能、违规产能死灰复燃。

另一方面,具备高端制造水平、高附加值产品的大中型钢企,由于环保标准更高,环保设施更到位,受环保政策的影响更小,会愈发凸显出竞争优势。

这将有利于钢铁行业逐渐向经营规范化、产品高端化、高附加值、高集中度发展,使钢铁产业实现逐步升级。

1.3、电炉和废钢产业链迎来利好

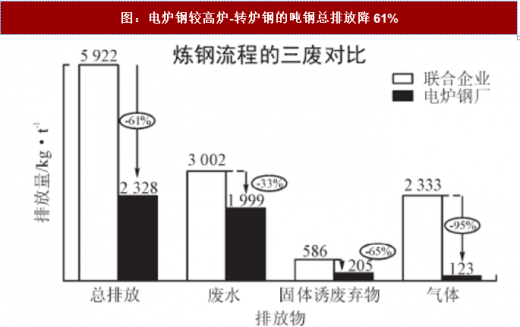

与高炉-转炉长流程相比,电炉短流程的三废排放显著降低。据国内主要的冶金设备制造厂家中冶赛迪钢铁事业部艾磊在2016 年《中国电弧炉发展现状及趋势》中的数据:废气排放量降95%、固体诱废弃物排放量降65%、废水排放量降33%、总排放量降61%。因此,电炉钢的大发展对环保大有裨益。

资料来源:互联网

国际比较方面,目前中国电炉钢产量占比仅为6.07%,而国外平均水平达44.07%,其中美国高达63%。随着电炉钢各方面发展的条件逐步具备, 我们相信中国电炉钢行业发展的空间广阔。

资料来源:公开资料整理

2、投资建议:重点关注龙头钢企和中厚板企业钢铁环保政策趋严,短期内环保限产常态化,可抑制钢铁供给弹性,支撑钢价上涨,上市钢企的盈利水平将有所提升。

长期来看,超低排放标准等钢铁环保长效机制的逐步出台,有利于钢铁行业实现产业结构升级,逐步淘汰落后产能,向高端化、高附加值、高集中度方向发展。

综上,我们维持钢铁行业“增持”评级。

钢材品种方面,我们预计今后板材的基本面强于长材。随着钢铁产业升级,高端板材的竞争优势将逐步体现。此外,板材的下游需求主要是工业制造行业,受环保限产的影响更小;钢铁环保政策有利于电炉钢发展,而新建电炉钢产能主要以长材为主,板材供给弹性相对更小。我们预计今后板材的价格走势有望相比长材更坚挺。

尤其是中厚板,在2018 年价格走势尤为强势,当前中厚板-螺纹钢价差已是近年最高水平。中厚板在经过了此前近十年的低迷期后,产能已逐步出清,供给弹性已较小;近年来工程机械、钢结构、造船等行业的复苏,对中厚板的需求也有显著提振。多方面利好因素叠加,使今年中厚板价格一枝独秀。

从这个角度来说,我们建议关注白马龙头钢企,以及具备低估值优势的中厚板钢企。

(1)宝钢股份

宝钢股份是钢铁行业龙头公司,以汽车板、家电板等高端钢材产品为主, 产品具备高附加值和技术壁垒,出厂价则相对市场价更加稳健抗跌。作为白马龙头,公司环保投入始终领先行业,环保设备齐全、环保标准较高。因此。公司受环保限产、超低排放等政策影响较小,未来环保政策对公司成本的影响预计较低。

此外,公司控股股东宝武集团是中国钢铁行业兼并重组的领航者。未来随着钢铁产业结构升级,中国钢铁行业集中度必然逐渐提升,对于公司提高核心产品市占率、统筹区域生产销售等方面构成潜在利好。

公司旗下的湛江、武钢基地的盈利潜力仍在持续释放,我们预计公司净利润水平有望逐年稳步提升,建议重点关注。

(2)华菱钢铁

华菱钢铁是湖南省最大的省属国企之一,钢产量占全省85%以上,湖南省钢价平均水平长期高于全国,可支撑公司业绩。华菱钢铁的产品结构以板材产品为主,产品竞争力和盈利水平稳健。此外公司与安塞乐米塔尔合资成立的子汽车板公司已实现盈利,未来后劲可期。

公司具有约380 万中厚板产量,其中子公司湘钢是国内最大的船板生产厂家之一,公司业绩有望显著受益于近期中厚板价格上涨。

公司当前的PE(TTM)仅为4.5 倍,估值水平显著偏低,建议重点关注。

(3)南钢股份

南钢股份具备年1000 万吨粗钢的生产能力,已形成板材和长材两大生产体系以及与其配套的炼铁和炼钢系统。其中公司板材产品中优特钢销量占比达到85%以上,长材产品中优特钢销量占比达到60%以上。

公司钢材品种包括螺纹钢(150 万吨)和中厚板(400 万吨)、棒线材等其它钢材品种(390 万吨),这些品种在2017 年都表现出较好的盈利水平。2018 年以来,中厚板产品的价格和盈利上涨显著,公司作为国内中厚板龙头公司,有望显著受益,业绩有望得以支撑,建议重点关注。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。