有色金属是指铁、铬、锰三种金属以外的所有金属,包括铜、铅、锌、铝、 镁、金、银、铂等。有色金属作为基础原材料,主要应用于电力、建筑、汽车、家电、电子和国防等多个领域。本公司的选矿设备及备件产品在有色金属采选行业领域有着广泛应用。

参考观研天下发布《2018年中国有色金属冶炼市场分析报告-行业深度调研与发展趋势预测》

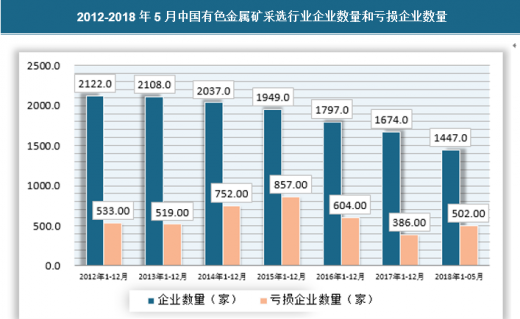

根据国家统计局统计,我国有色金属矿采选行业企业数量从2012年的2122家,下降至2018年5月的1447家。

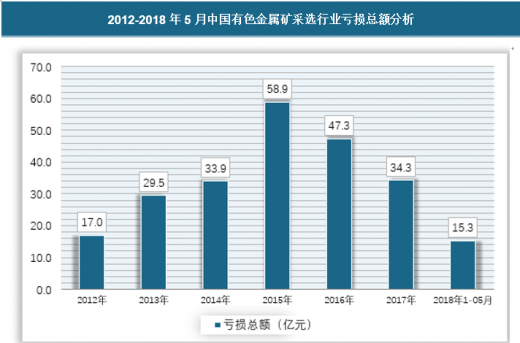

近年来我国有色金属矿采选行业亏损额呈现倒V字走势,2015年行业亏损额达到近年来最大,为58.9亿元,之后开始下降,截止2018年5月,亏损值为15.3亿元。具体如下:

1、钴

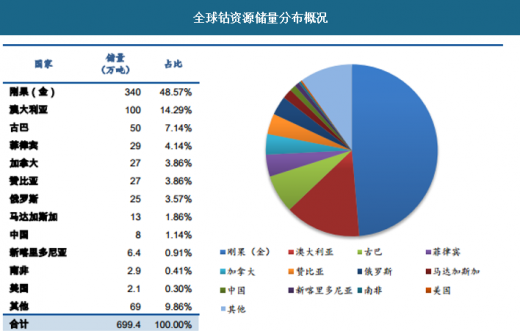

据美国地质调查局(USGS)发布的矿产品年鉴(Mineral Commodity Summaries)统计数据,全球钴资源储量近 700 万吨,储产比 57 年。钴资源地理分布不平衡,主要集中在刚果(金)、澳大利亚、古巴、菲律宾、加拿大、俄罗斯、赞比亚、新喀里多尼亚等地,约占世界钴总储量 78%。刚果(金)的钴储量为 340 万吨,占全球钴储量的 48%,居世界第一位。相较而言,我国钴资源十分稀缺。

据 USGS 数据,2017 年全球钴矿产量约为 11 万吨(金属量),以嘉能可为代表的八家拥有自有矿山的大型供应商共生产 7.3 万吨,占比近三分之二。矿山钴供给市场集中度较高,少数生产商具有较强市场主导权。

近些年全球基本没有新增钴矿资源勘探储量,增量矿产释放基本以现有矿山扩产为主。未来三年内全球范围内投产或复产的钴矿山项目较为有限,新增产能主要来自于嘉能可 KCC 项目复产(2018 年)、欧亚资源 RTR 项目投产(2019 年)等。

总体来看,2018 年全球钴矿供给增量有限,2019 年之后增量释放较多。但受矿山项目投产至达产进程中诸多因素影响,新增产量往往难以在短时间内大量释放,项目投产初期尤为如此,过渡期的长短对于相关年份的产量具有比较大的影响,故未来若干年全球矿山钴产量仍有不及预期的可能性。

因全球钴资源主要集中在刚果(金),故全球钴供应链上游的稳定性很大程度上依赖于该国的政治及法律环境。近日,刚果(金)新矿业法正式由总统签发并正式颁布,与以往版本的法律相比,基本金属及小金属的矿权权利金费由 2%增加至 3.5%,并增加了“战略资源”特别矿权权利金费及高额暴利税等条款。目前新矿业法还未完全落地实施,细则仍需完善,钴是否会被定义为“战略金属”还有待明确,但钴矿生产成本提升几成定局,进而也将对刚果钴矿的供应造成一定的负面影响。

2、锡

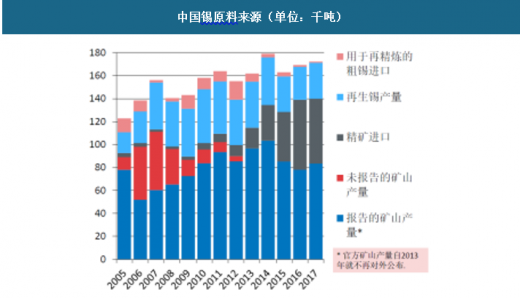

中国锡产业链整体呈现中间冶炼产能过剩,两端投入不均的局面。中国锡矿供给的峰值出现在 2014 年,总量 10.34 万吨;之后锡价一路下探,甚至跌破成本线而出现全行业亏损的状况,上游矿山企业不得不缩减产量或者停产,2015 年全年产量缩减 1.82 万吨。2016 年全年锡矿产量是8.15 万吨,同比继续下降 4.34%。2017 年国内锡矿产量是 8.57 万吨,国内环保常态化对锡矿供给始终产生着影响,锡矿复产的产能有限,增量部分主要来自于内蒙古的银漫矿业,该项目在 2017年上半年正式投产,三季度达产,全年新增 3500 吨锡矿产量。

2018 年,中国作为全球唯一有新增锡矿产量的国家,预计增量在不到 8000 吨的水平。内蒙古银漫矿业 2018 年的锡精矿产量预计为 7500 吨,同比增加 4000 吨,同时锡价上涨也刺激了国内锡中矿和低品位精矿的利用。

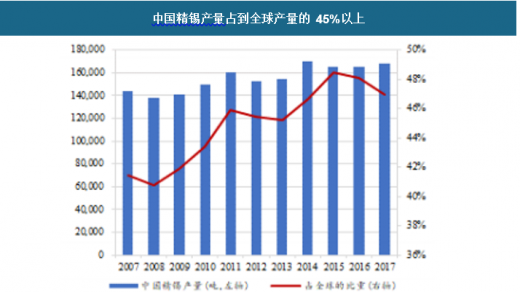

精锡方面,近年中国精锡产量维持在 16-17 万吨之间,占到全球产量的 45%以上。中国自产锡精矿并不能满足生产需求,原料严重短缺,对进口原料的依赖程度在 30-40%之间,并且几乎所有的进口锡精矿都来自缅甸,所以缅甸矿山产量的变化将直接影响到中国锡矿原料的供应。

ITRI 数据显示,2018 年前 4 个月国内锡锭产量同比增加 8%至 56800 吨。锡锭产量的增长一方面是由于从年初至今,国内原料的供应相比于去年有较大的增幅;另一方面是由于锡价的上涨促使原来无法经济利用的原料重新投放市场。但是从全年的角度来看,锡精矿短缺的逻辑将逐步传导至冶炼端,叠加环保督查的大背景下,中小冶炼企业产量将被迫减产,目前部分锡冶炼企业的加工费已经从 2 月份的 1.8 万元/吨下降至 1.5 万元/吨,处在盈亏平衡线附近。

印尼方面,近年由于锡矿资源品位下降,叠加矿山企业被迫转入水下开采,开采成本提升,锡矿产量大幅度降低。2011 年印尼锡矿的产量在 10 万吨左右,最近三年缩减 3 万吨,维持在 7万吨左右。精锡方面,印尼政府全面禁止未经加工的金属原矿出口以提高矿产业附加值,2017年受到锡价上涨的提振,精锡产量提升至 7.82 万吨,预计 2018 年为 7.25 万吨。

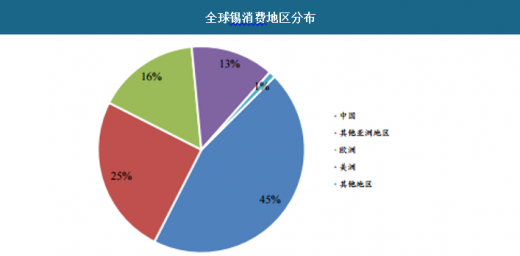

锡的需求领域主要是锡焊料、锡化工品、镀锡板(马口铁)、铅酸蓄电池和青铜等锡合金。ITRI 数据统计,2017 年全球精锡消费是 35.55 万吨,同比增长 1.89%。其中,锡焊料依然是最主要的消费领域,占比在 48%左右。中国是全球精锡消费最大的国家,消费占比达到 45%。

锡焊料主要应用在电子产品领域。随着技术的发展,电子产品在趋向小型化,但数量也不断增加,故用锡量基本稳定或有小幅度的下降。其他方面,LED、光伏电池、汽车电子等新兴产业对锡焊料的需求有所增长。总体上,预计 2018 年锡焊料消费保持不变。

锡化工领域的主要应用是 PVC 稳定剂,占比达到 65%。2016 年全球锡化工增速达到 5.5%;2017 年,中国由于受到环保检查的影响,锡化工消费出现回落,同比减少约 2.7%,而世界其他地区继续保持高增长,同比增加约 7.7%,整体消费增速在 1.4%左右。预计 2018 年全球锡化工领域消费仍会有所增加,主要驱动力是全球 PVC 市场的增长。

镀锡板(马口铁)的终端使用板块主要是食品罐和罐底盖、瓶盖等包装领域。中国由于产能过剩,马口铁产量始终处于下降阶段,2016 年同比减少 2%,2017 年同比减少 3.6%,而世界其他地区产量在 2017 年有 1.8%的增长,综合起来 2017 年全年产量减少 0.2%,基本维持稳定。从长期趋势来看,由于塑料和纸箱相较于马口铁更具有竞争优势,马口铁的产量只能维持稳定或有所下降。预计 2018 年马口铁产量保持不变。

锡在铅酸蓄电池领域的应用将始终保持着强劲的增长,其主要动力是来自于汽车、发动机和电信行业的增长。新能源汽车相较于传统汽车将配备更多的电子元器件,在中长期之内同样将促进锡消费,之后随着关键汽车市场会转向使用锂离子电池。预计锡在铅酸蓄电池领域消费的峰值会出现在 2025 年,在此之前将维持年均 3-5%的增长。

锡合金目前已经广泛运用于轴承、电线、散热器、刹车片、密封剂等汽车配件制造上。2017年中国汽车生产总量 2994 万辆,同比增加 3.20%,但由于 2018 年汽车购置税优惠政策将完全退出,所以产量增速将有所回落。而世界其他地区由于经济复苏将带动汽车产量增速的提升,预计2018 年全球汽车产量增速在 4%左右。

锡在浮法玻璃中的应用是精锡的第六大应用领域,ITRI 数据显示,该领域精锡消耗量由 2006年的 6700 吨增长至 2016 年的 7100 吨,年复合增长率仅为 0.6%。我们预计,目前玻璃产能增量所需消耗的锡将维持在 7000 吨左右的水平。

总体上,我们估计 2018 年全球精锡消费增速在 1%左右。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。