铜兼具金属属性与商品属性:铜作为一种兼得商品与金融属性的大宗商品,从商品属性来看,铜下游需求集中在电力电缆、家电等领域,与宏观经济走势密切相关;从金融属性来看,铜具备套期保值、可变现能力强等多种特征,铜价格将随美联储等主体货币政策的变化而波动。

金融属性:美联储处于加息周期之中,铜价上行周期持续时间或与加息周期一致。通过观测 1970 年至今美联储加息与美元指数的关系可以发现,美联储加息前,市场的加息预期会促使美元升值,而加息落地后美元则将进入贬值通道,在美联储8次加息过程中,美元贬值6次,在启动加息前,美元升值6次;因为,在历次加息周期中,美国利率上行后往往带动全球其他主体国利率抬升,加息过程往往对应美元指数的下行,这为铜价上涨提供基础。因此,站在当前时点,我们已处在美联储的加息周期之中,预计此轮加息预期已充分反映在美元指数走势之中(2015 年 12 月加息前后美元指数走势为最直接证明),此后美元指数大概率将下行,为铜价上涨提供基础。

参考观研天下发布《2018年中国铜精炼行业分析报告-市场深度分析与发展趋势研究》

注:1970年代中涉及到布雷顿森林体系崩溃后,相对价格讨论剔除此因素;美国联邦基金利率(%)对应主轴;铜/金相对价格对应次轴。

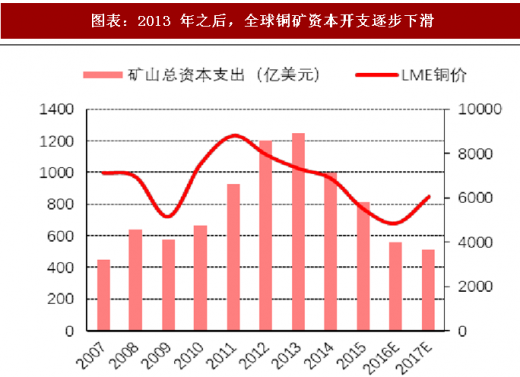

商品属性之供给有限:刨除铜的金融属性来看商品属性,对于任何大宗商品价格而言,长期价格走势的锚来自于供需大逻辑支持,价格波动会受到库存作用而放大或进一步催化。由于自2011年开始,LME铜价始终处于下行态势,因此全球铜矿资本开支呈现出逐年下滑的态势。虽然 2017 年上半年罢工在一定程度上提振了铜价,但由于新增产能的投资相对铜价仍存在一定滞后期,全球的铜矿新增产能依旧有限,铜精矿长协加工费 TC/RC 逐步下调,市场逐步认可铜行业的上涨主要源于长期供应端不足的大逻辑。

2017-2021 年之后大型铜矿投产项目非常有限。根据安泰科统计数据,2017年之后,大型铜矿投产项目非常有限;我们预计,2018-2021 年之后每年新增投放铜矿产能分别为39万吨、53.8万吨、42.8万吨和87万吨,铜行业资本开支减少也导致大型铜矿投产高峰期已过,未来在需求端稳步增长的背景下,铜矿新增产能受限是价格中枢上涨的有力支撑。

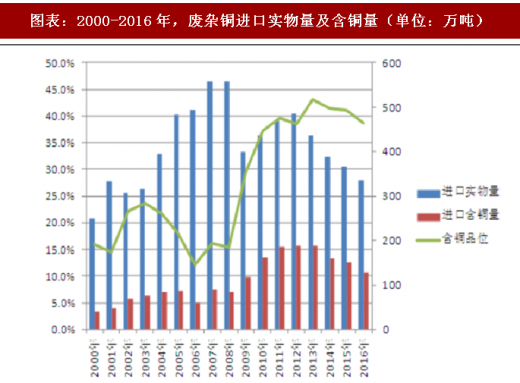

除此之外,废铜禁令也将导致国内铜矿供应受阻。2018 年 4 月,环保部公布关于调整《进口废物管理目录》公告发布,废五金类、冶炼渣等 16 类废物从 “限制”调为“禁止”进口,废七类铜从2018年12月31日之后禁止进口文件正式落地。而我国铜矿资源贫乏,目前大部分依赖进口。而且自 2005 年开始,我国才开始大规模使用铜资源,按15-20年的回收期计算,国内废杂铜产量目前还相当有限。从铜精矿供给结构来看,根据SMM讯,2016年我国铜精矿产量为136.4万吨,进口量465.8万吨,进口量占比达到76%。值得注意的是,七类废铜占进口废铜金属量比例达到一半以上,按 2016 年我国净进口废铜120万吨计算,如果政策严格执行,那么我国铜供给量将削减60万吨以上。

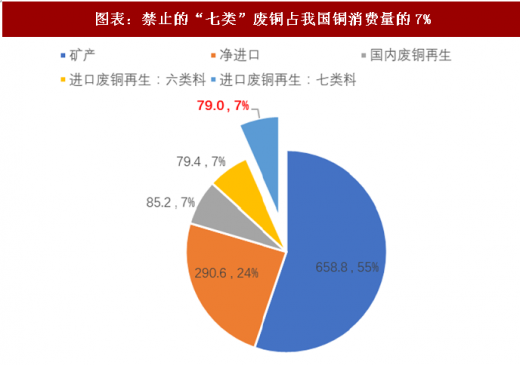

我们预计,2018 年底之后禁止进口的废七类铜约占全国铜消费量的 7%。我们测算,2017年,我国精炼铜表观消费量为1193万吨,其中来自于矿产铜658.8 万吨,净进口铜精矿290.6万吨,国内废铜再生85.2万吨,其余的149.4万吨均来自于进口废铜,其中废七类铜约占全国铜消费量的 7%。我们认为,反映到供需平衡表中,对国内企业而言,7%的废七类供给减少量或将导致中小型的废铜再利用企业因原料不足而被迫减产。整体而言,铜的供应端或将长期维持新增产能有限、废铜供应量逐步减少的发展趋势。

商品属性之库存波动:理论上,铜矿企业自身的库存周期是一种量价变化的过程,依据量价关系可划分为四个阶段:被动去库存(需求上升、库存下降)→ 主动补库存(需求上升、库存上升)→被动补库存(需求下降、库存上升)→ 主动去库存(需求下降、库存下降)。

目前,全球铜矿企业或处于被动去库存阶段,未来将从被动去库存→主动补库存演绎。历史上,受益于中国经济的高速发展,2003年Q3-2009年Q3,铜矿企业经历了一个完整的库存周期。从 2016 年 Q1-至今,全球结束大规模的货币刺激政策,比如美联储正式进入加息周期,在没有政府行为的供给侧改革背景下,铜的需求随着海外经济的加速复苏(加息行为也是对经济复苏的验证指标)不断提高;具体表现为铜价升,企业补库存行为还来不及反应,从而随销售增加而自身库存被动下降的现象,铜矿企业目前或再度进入被动去库存阶段。如果将目前时点对标到上一轮铜矿企业的完整库存周期,我们或许正处于类似于2003年Q3启动被动去库存阶段,此阶段的铜价上行来自于需求回升,而非货币政策刺激和供给侧改革的去产能行为。在下一个阶段,铜矿企业或将从被动去库存向主动补库存演绎。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。