2017年海外石墨电极产能为78万吨,产能利用率为71.86%。根据日本ShowaDenko于2017年12月12日发布的《Medium-termBusinessPlan"Project2020+"Progressin2017;TasksandStrategiesfor2018》报告,ShowaDenko公司预计2017年全球(除中国外)石墨电极产能为78万吨;根据前文所述,2016年海外石墨电极产量估算为56.05万吨,假设2017年海外石墨电极产量维持2016年水平,则2017年海外石墨电极厂商产能利用率为71.86%。

2017年7家海外龙头石墨电极厂商产能市占率为93.08%,日本ShowaDenko为海外产能最大石墨电极厂商。根据印度石墨电极巨头GraphiteIndiaLimited于2017年10月发布的《GraphiteIndiaLimitedCorporatePresentation(2017/10)》,2017年海外主要石墨电极生产企业产能情况为:日本ShowaDenko、美国Graftech、印度GraphiteIndia、HEG、日本TokaiCarbon、SEC和NipponCarbon2017年产能分别约为25万吨、16.2万吨、9.8万吨、8.0万吨、7.8万吨、3.0万吨和2.8万吨,合计72.6万吨;根据ShowaDenko于2017年12月12日发布的《Medium-termBusinessPlan"Project2020+"Progressin2017;TasksandStrategiesfor2018》报告,ShowaDenko公司预计2017年全球(除中国外)石墨电极产能为78万吨,即7家海外龙头石墨电极厂商2017年产能市占率为93.08%。参考观研天下发布《2017-2022年中国石墨电极行业市场发展现状及十三五投资战略分析报告》

图:2017年海外7家海外龙头石墨电极厂商2017年产能市占率为93.08%,日本ShowaDenko为海外产能最大石墨电极厂商

2、国内:民企为主、多分布于京津冀及周边地区,92万吨产能,产能利用率仅64.23%,环保限产压制产能释放

2017年我国石墨电极产能为92万吨,产能利用率仅64.23%;超高功率石墨电极产量占比仅32.56%,仍供不应求。根据前文所述,Graftech公司预计2016年全球石墨电极总产能为170万吨,ShowaDenko公司预计2017年全球(除中国外)石墨电极产能为78万吨,若2017年全球总产能保持2016年规模,则2017年我国石墨电极产能为92万吨。按2017年我国石墨电极产量59.09万吨计算,我国石墨电极行业产能利用率仅为64.23%;但值得注意的是,随着中国冶金产业结构的优化升级,落后生产装备的小电炉日渐被淘汰,高功率和超高功率电炉迅速发展,从而使普通功率中小规格石墨电极市场供需大大萎缩,产品严重过剩。超高功率、大规格石墨电极需求量逐年递增,但产能仍然不足,2016、2017年我国超高功率石墨电极产量仅占石墨电极总产量的26.76%、32.56%,提升空间仍很大。

2017年我国石墨电极产量为59.09万吨,同比增长15.71%,结束自2011年来下滑态势。根据方大炭素股份有限公司2017年年度报告,据中国炭素行业协会不完全统计,2017年1-12月石墨电极产量为59.09万吨,与上年同期相比增长15.71%。石墨电极销售量59.17万吨,与上年同期相比增长率为19.88%。其中,超高功率石墨电极的产销量相对于上年同期分别增长42.64%、42.24%。

图:2017年我国石墨电极产量为59.09万吨,同比增长15.71%,结束自2011年来下滑态势

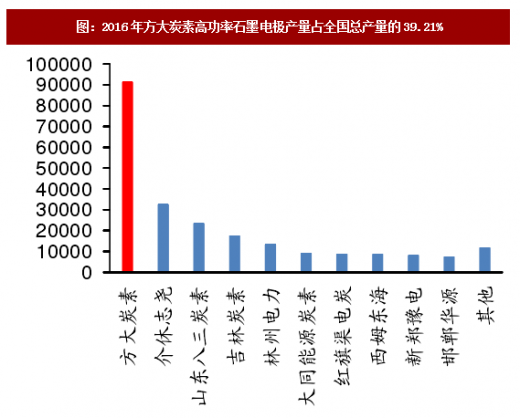

图:2016年方大炭素、南通扬子、吉林炭素、开封炭素超高功率石墨电极产量占比达71.55%

图:2015年1~10月河南、山东和湖南列全国石墨及炭素制品产量排名前三位

图:2015年1~10月京津冀及周边地区石墨及炭素制品产量占全国总产量的54%

图:2017年以来炭素行业环保限产的政策汇总

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。