3C 电池行业中,单体电池含钴量的提升受限于产量的下滑,预计总体维持一个稳定增长的态势,尽管没有爆发式增长点,但基础体量大,仍是钴需求增长不容忽视的点。

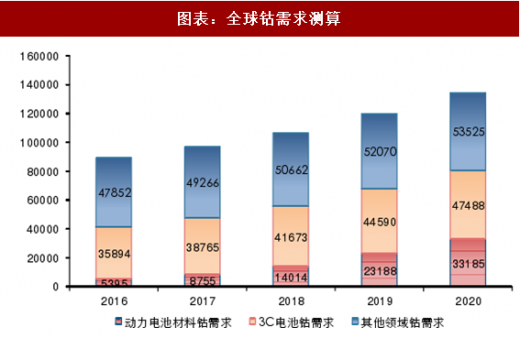

其他行业无明显增长点,维持稳定趋势。通过测算,2020 年全球精炼钴需求将从 2017 年的 9.6 万吨达到 13.4 万吨。电池材料对钴的需求从 4.7 万吨达到 8 万吨,其中,动力电池对钴的需求从 8700 吨增长至 3.3 万吨,3C 电池对钴的需求从 3.8 万吨增长至 4.7 万吨。

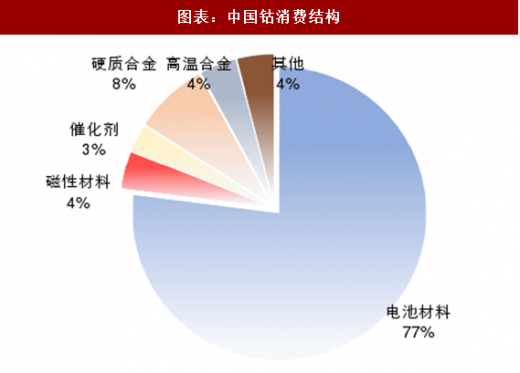

一、中国钴消费结构中以电池材料为主

中国钴消费结构中,电池材料占比 77%。根据安泰科数据,2017 年上半年我国钴消费量约2.5 万吨,同比增加 13.6%,其中电池材料(钴盐领域消费)消费量约为 2.33 万吨,同比增加 22%,钴市场库存快速消耗,从 2016 年供给过剩向 2017 年供应紧缺切换。

2010-2016年全球精炼钴需求由约6.10万吨升至9.50万吨,CAGR 约 7.72%;2010-2016 年中国精炼钴需求则由 2.10 万吨大幅升至 4.45 万吨,CAGR 约 16.21%,已占全球需求总量近 48%。

二、未来需求增量主要来源于新能源汽车

国家“十三五”规划:到 2020 年,要实现新能源汽车年产销 200 万辆以上,累计产销超过 500 万辆,整体技术水平保持与国际同步,形成一批具有国际竞争力的新能源汽车整车和关键零部件企业。

参考观研天下发布《2018年中国钴市场分析报告-行业深度分析与发展趋势预测》

截至 2017 年 11 月,我国新能源汽车产量为 63.9 万辆,全年有望超预期生产。若达到规划预期,未来 4 年每年平均要新增约 37 万辆新能源汽车销量,年复合增速高达 40%。这一行业格局的变化带动了钴需求的快速提升。

目前全球新能源乘用车、客车和专用车的动力电池均转向使用三元动力电池新材料。国内目前仅有小部分仍使用磷酸铁锂,在未来会被三元材料所替代。在三元电池材料中,增加镍的含量可以提高电池的比容性,提升能量密度。因此制造商商在考虑未来电动汽车续航能力时,逐步转向使用含镍量更高的三元材料。目前,中国三元材料仍以 333 和 523 型号为主,部分大厂商已经开始布局 622 和 811 型号。

三、3C 领域钴需求稳定增长

3C 主要是指手机电池、笔记本电池、移动电源等消费类电池,这类电池主要是以 LCO 、 NCM 体系为主导,能量密度从120-250Wh/Kg,循环寿命要求不高,从 300 次到 1000 次要求不等。

3C 电池一般使用钴酸锂或三元材料作为电池正极,使用的钴酸锂电池占据了大部分钴需求。生产一台智能手机大概需要 8 克的精炼钴。

随着苹果等主流厂商的采取的双电芯容量电池的持续推广,未来手机等 3C 类产品的单位电容量提升是长期趋势,这将增加钴酸锂消费。另外笔记本的需求也在持续的增加。目前全球电子产品龙头厂商三星、苹果等已经和刚果(金)矿商签订采购金属钴协议,抢占钴资源市场。因此,我们判断未来 3C 领域对钴的需求有稳定增长的持续性。预计 2020 年,3C 领域的钴需求达到 4.7 万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。