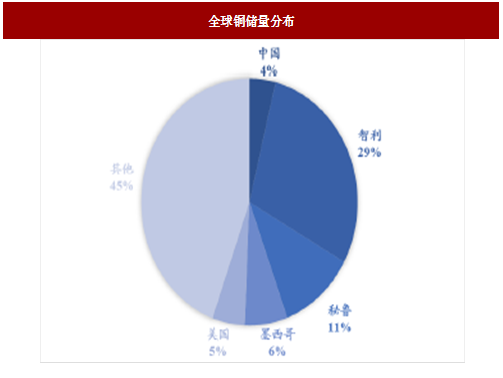

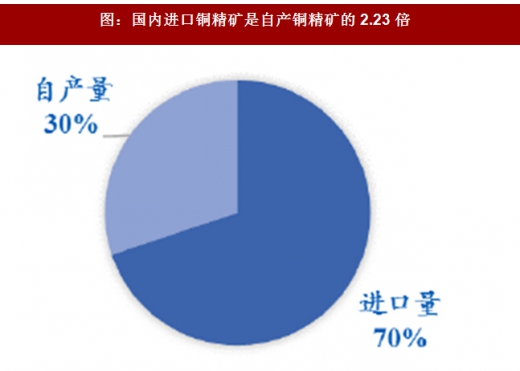

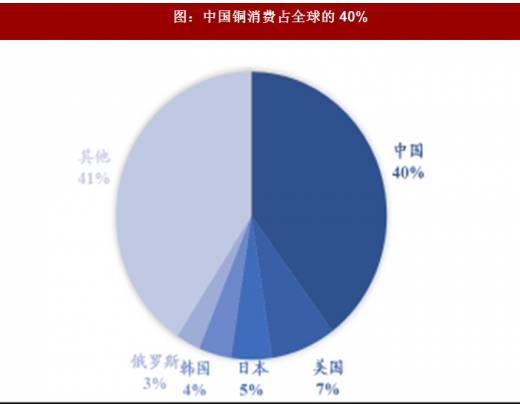

我国铜矿资源储量少,对外依赖程度高。目前铜矿的产能主要集中在国外,我国铜产业对外依赖程度高。根据最新数据,目前全球铜资源储量在7.2亿吨,已探明的铜资源在21亿吨,已探明加未探明的铜资源总共是56亿吨。全球铜矿资源分布相对集中,主要分布在智利、秘鲁和墨西哥。2017年1-7月,全球铜开采区域主要分布在中南美洲和亚洲。但另一方面,我国铜消费占到世界的40%左右,因此铜矿资源对外依存度高。2016年我国铜精矿进口量是自产铜精矿的2.3倍左右。

图:2017年1-7月全球铜开采区域分布

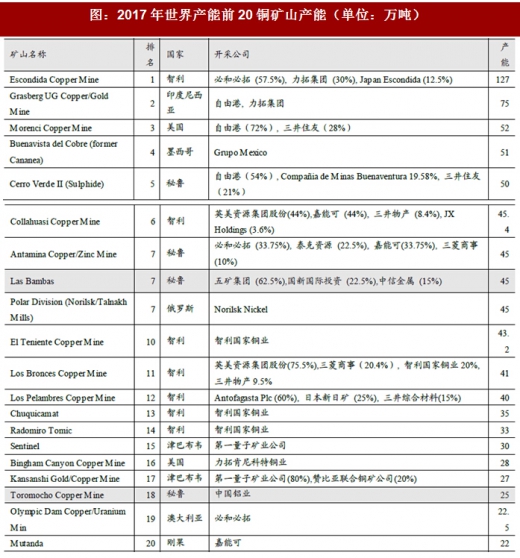

世界铜矿主要被寡头垄断,我国矿端话语权偏弱。必和必拓、力拓、自由港、智利国家铜业等少数公司控制着全球大部分铜资源,因而市场定价权也多被这些行业寡头掌握。目前世界前20产能的铜矿山中只有排名第7位的Las Bambas铜矿和排名18位的Toromocho铜矿属于中国公司。为争夺更多的话语权,中资企业海外找矿积极性高。2016年,紫金矿业刚果(金)卡莫阿铜矿项目卡库拉矿段新探获940万吨铜资源。这一发现使该铜矿整体资源储量达到3340万吨,相当于中国当前铜资源储量的三分之一。该矿已成为非洲铜资源储量最大的铜矿,并且有望跻身世界前三位。目前,该矿斜坡道工程正式开工,预计2020完成一期工程建成投产。

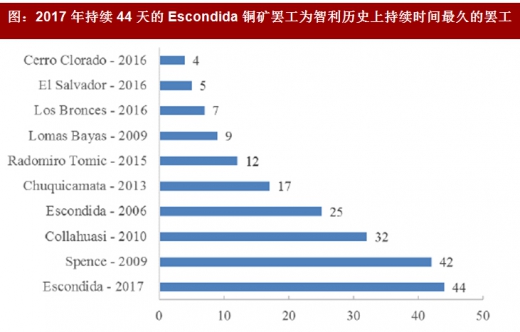

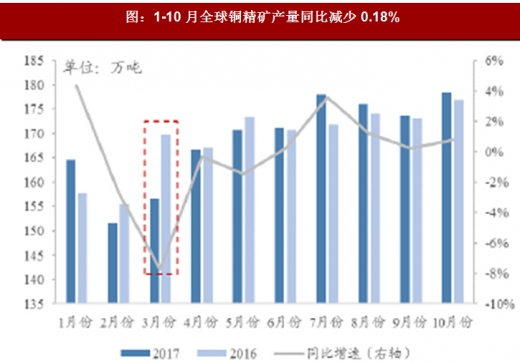

2017年国外铜矿罢工事件频发,在产矿山产量受到扰动。2017年1-10月全球铜精矿产量1687.20万吨,同比减少0.18%。铜矿减产的主要原因是2017年包括世界最大铜矿Escondida在内的各大铜矿爆发罢工事件,其中Escondida铜矿罢工44天为智利历史上持续时间最久的罢工。预计2017年全球铜精矿产量将不及2016年,ICSG预计减产量为55.1万吨。

根据数据显示,目前铜矿合同工人占所有工人的比例正在逐年上升,因此合同工人的罢工对铜矿生产造成的影响也会随之上升。此外,根据历史经验,铜价处于上升周期时,铜矿罢工活动往往加剧。据报道,全球最大铜生产国智利正准备迎接有史以来最频繁的工资谈判年。目前因新的劳工法规的发布,物价的上涨,工人们的工资预期在逐步提高,因而,智利矿场明年将进行32家与工会的谈判,涉及智利约四分之三的铜产量,约占全球产量的五分之一。这意味着大概率2018年铜精矿生产将继续受到罢工等事件的负面影响。此外,其他国家的铜矿也面临相关罢工风险,秘鲁的Antamina矿和Cerro Verde矿的劳资合同将分别在2018年7月和8月期满,两座铜矿2016年的铜产出分别为43万吨和52万吨。

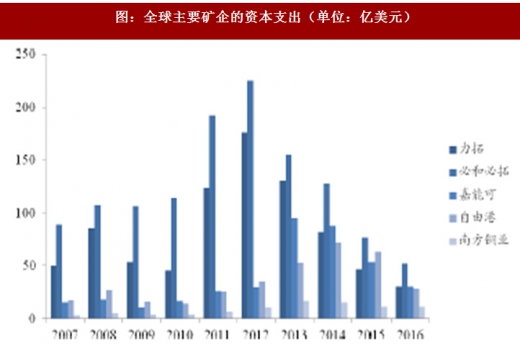

新增矿山有限,产能释放缓慢。由于2011-2015年铜价下行,全球主要矿山资本支出在2012年达到巅峰,随后快速下降。根据报告,到2020年,全球铜矿年产能将以每年平均2.5%左右的速度增长,而过去5年平均增长率几乎达到4%,回落1.5个百分点。另据报告,2017年全球没有年产10万吨以上大型铜矿项目投产,预计2016-2021年间铜矿产量总增量小于100万吨,这一数字小于全球全年铜精矿产量的5%。根据我们对新闻和公告的整理,2018年智利和厄瓜多尔分别有两个项目投产,新增产能分别为27.5万吨/年和10万吨/年。2019年有新建年产能共38.5万吨的两个项目投产。铜矿资源逐渐枯竭、新建项目进展缓慢,都给未来两年铜精矿增产造成了压力。

国内铜精矿供给目前相对平稳。国内方面,1-10月份国内自产铜精矿约152.73万吨,同比增加1.87%。1-10月国内进口铜精矿340.68万吨,同比增长2.04%。

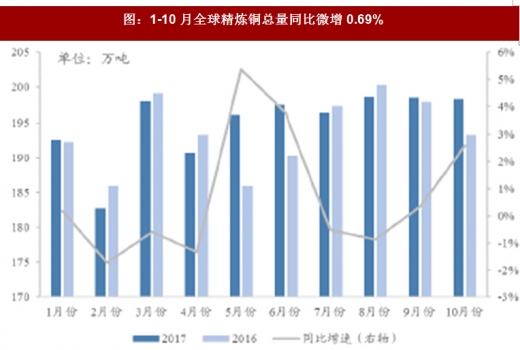

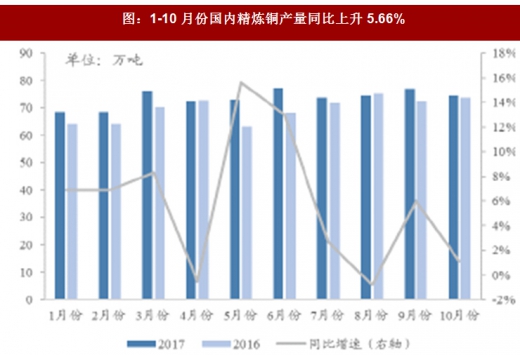

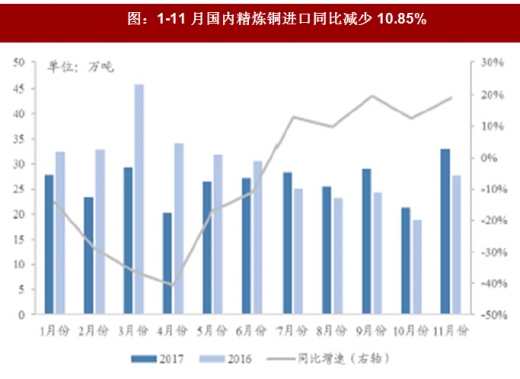

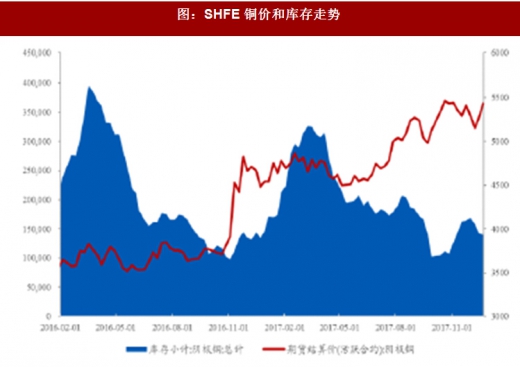

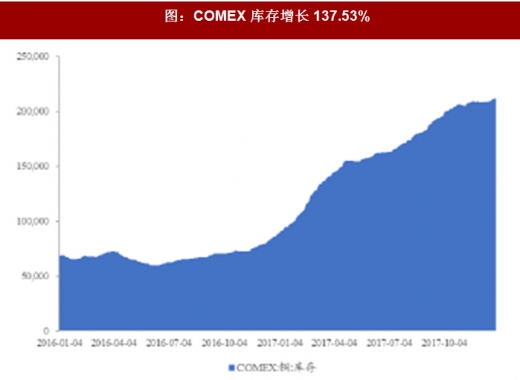

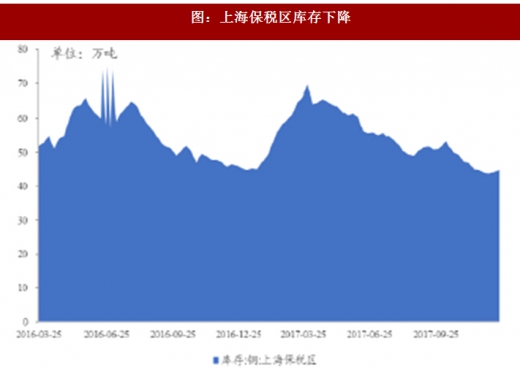

精炼铜目前总量维持平稳。2017年1-10月份全球原生和再生精炼铜总量1948.84万吨,同比增加0.69%。1-10月份国内原生和再生精炼铜总量735.41万吨,同比上升5.66%。1-11月精炼铜进口291.46万吨,进口量同比减少10.85%。

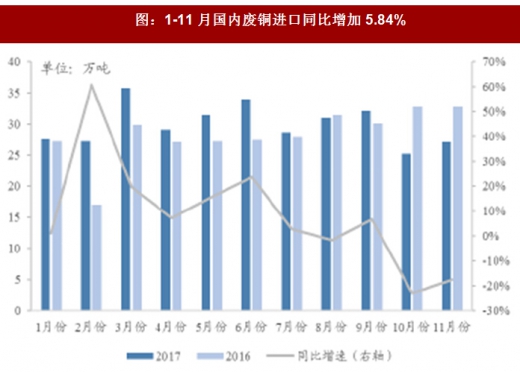

但据报道,2018年起贸易单位代理进口废铜资格将被取消。2018年底七类废铜将被禁止进口。“七类”废铜占进口废铜金属量近一半以上。2017年12月26日,国家质量监督检验检疫总局公布2018年第一批固废进口许可证批文明细表,2018年第一批建议数量比2017年急剧减少,废铜供给收缩预期增强。预计2018年国内废铜进口量出现显著减少,原生精炼铜的消费将受到刺激。

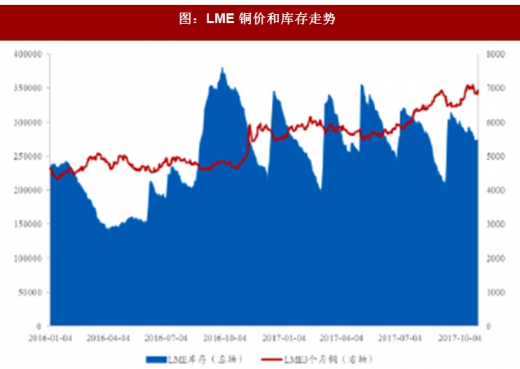

国内冶炼产能2018年投放较多,将导致冶炼产能过剩。根据统计,2016年全球精炼铜有超过三分之一的产量由中国完成,日本和智利各占8%,俄罗斯占5%。世界产能前20的冶炼厂中中国有7家,合计产能320万吨/年。预计从2017年下半年开始到2020年,全球铜冶炼厂的年产能将以平均每年1.8%左右的速度增长,而过去5年平均增长率为3%,增速回落1.2个百分点。

据统计,2017年国内新增精炼铜产能50万吨,2018年新增精炼产能157万吨,多数部分产能投放在下半年,预计2018年真正产能投放只有35-45万吨。相比矿端新增产能,目前来看,冶炼产能或出现供给过剩的情况。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。