2017 年 8 月 21 日,环保部印发《京津冀及周边地区 2017-2018 年秋冬季大气污染综合治理攻坚行动方案》(以下简称“方案”)明确提出各地要出台明确的具体限产方案,11 月发布的《关于“2+26”城市部分工业行业 2017-2018 年秋冬季开展错峰生产的通知》(以下简称“通知”)要求各城市制定明确限产方案,并尽快实施“一厂一策”。《方案》和《通知》中的四大主要限产城市已分别出台具体方案,其中唐山、武安和安阳已出台落实到企业名单、停产装备和停限产方式的限产方案。

除四大主要限产城市外,“2+26”城市中的天津、长治、晋城和区域外的临汾和徐州等 11 个城市已明确钢铁采暖季按钢铁产能进行限产,同时陕西省公布采暖季按钢铁产能限产 50%,限产范围已经超过之前的“2+26”城市。若大气质量改善程度不达预期,限产范围和比例将进一步扩大,预计后续钢铁供给收缩存在超预期的空间。

二、供给量收缩测算

我们按照《方案》以及各地公布限产方案中的钢铁限产细则对钢铁供给边际变化进行计算。

河北省:

目前,河北省明确采暖季钢铁产能限产 50%的城市有石家庄、唐山和邯郸 3 座城市,其中唐山和邯郸的武安已经公布了具体到企业的限产方案,石家庄和邯郸明确按产能限产 50%。唐山市已明确采暖季受影响粗钢产能为 1821 万吨,按照 85%的产能利用率计算,预计供给收缩 1548 万吨(1821*85%),月均影响产量 387 万吨;根据武安市公布钢铁企业限产信息,采暖季受限产能为 861 万吨,预计采暖季供给收缩 732 万吨(861*85%),月均影响产量 183 万吨。

根据中国铁合金网的资料,石家庄和邯郸(剔除武安)2016 年粗钢产量分别为 1438 万吨和 1354 吨。限产方案规定按钢铁产能限产 50%,根据目前公布的企业限产细则分析,采取停 50%高炉产能的限产措施,预计将影响 50%的钢铁产量。因此我们将按照产量限产 50% 的比例来测算,预计两市月均受限产量分别为: (1438 万吨+1354 万吨)/12 个月*50%=116 万吨 结合唐山和武安的限产情况,预计河北省月均受限产量为 686 万吨(116万吨+387万吨+183万吨),整个河北省采暖季供给量收缩 2744 万吨。

河南省:

除主要限产城市安阳按照《方案》要求按钢铁产能限产 50%外,河南明确采暖季限产的城市包括郑州和焦作,方案规定限产比例分别为 50%和 30%。根据中国铁合金网的资料,河南三市 2016 年粗钢产量为 2303 万吨,分别按照限产细则的限产比例进行测算,则预计月均限产产量为:

1739 万吨*50%/12+536 万吨*50%/12+28 万吨*50%/12=95 万吨预计整个河南省采暖季供给量收缩 380 万吨。

山西省:

山西省明确采暖季限产的城市为太原、长治、晋城和位于“2+26” 之外的临汾。根据《太原市采暖期工业企业错峰生产》的要求,太原市钢铁限产细则为除山西太钢不锈钢,钢铁行业(含独立烧结、球团和炼铁企业)限产 50%,以高炉生产能力计,其余长治、晋城和临汾明确按钢铁产能限产 50%。根据中国铁合金网的资料和太钢不锈年报,太原(剔除太钢不锈)、长治等四市粗钢产量为 1932 万吨,按照50%的限产比例,则月均受限产量为: 1932 万吨*50%/12=82 万吨 。预计整个山西省采暖季供给量收缩 328 万吨。

山东省:

山东省明确采暖季按钢铁产能限产 50%的城市为德州、淄博和滨州。根据中国铁合金网的资料和太钢不锈年报,山东三市粗钢产量为1772 万吨,按照 50%的限产比例,则月均限产产量为:1772 万吨*50%/12=74 万吨预计整个山西省采暖季供给量收缩 296 万吨。 其余明确限产 50%的城市:

参考观研天下发布《2018-2023年中国钢铁行业市场现状规模分析及投资发展趋势研究报告》

除以上省份外,已明确按钢铁产能限产 50%的省市包括天津市、陕西省和江苏徐州市。根据 WIND 资讯和中国铁合金网的的资料,天津市、陕西省和徐州市 2016 年的粗钢产量分别为 1563 万吨、988 万吨和 607 万吨,按照 50%的限产比例,则月均受限产量为: (1563 万吨+988 万吨+607 万吨)*50%/12=132 万吨

其余明确限产 50%的省市采暖季合计供给量收缩 528 万吨。

综合来看,采暖季钢铁行业供给受限的省市涉及天津、河北、山东、山西、河南、陕西以及江苏徐州,在不考虑其他因素的情况下,采暖季限产将影响月度产量 1069 万吨,在整个采暖季共影响供给量 4276 万吨。同时《通知》规定在重污染天气预警期间,钢铁、焦化企业要尽可能采取停产或限产(整条生产线停产)等方式实现应急减排。目前已进入 11 月,采暖季即将开始,钢铁企业限产陆续开始,若大气质量指数不达标,供给端收缩将有可能超出预期。

三、转炉废钢比提升的影响测算

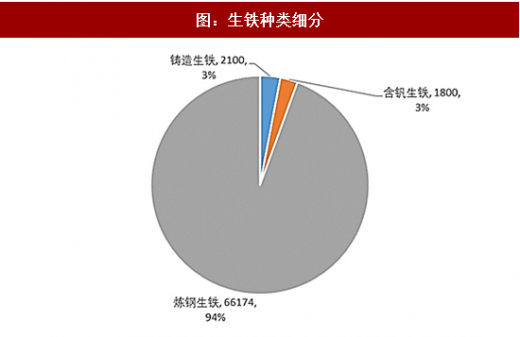

在产能有富余的情况下,转炉可以通过添加废钢的方式来提升出钢量。我们认为,在“2+26”的限产区域,这可能是很多钢企为了应对烧结限产和高炉限产而主动采取的方式。从目前实际生产情况来看,废钢、生铁与粗钢的质量比为 1:0.92,即加入 1kg 铁水,能够相应冶炼出 0.92kg 的粗钢。中钢协将生铁分为三大品种,即炼钢生铁、铸造生铁以及含钒生铁。根据历史数据估算,铸造生铁+含钒生铁的产量合计约为 2900 万吨/年,占比约为 6%,其余占比 94%的产量为炼钢生铁。

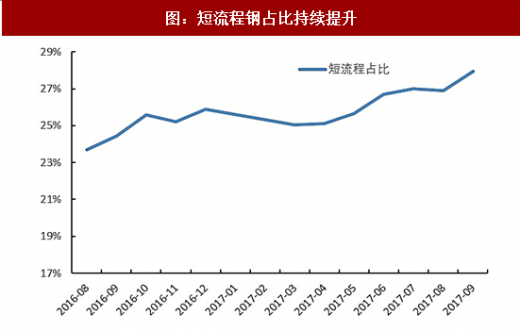

我们在测算中,假设铸造生铁和含钒生铁的产量是每月平均分布的,从而估算出炼钢生铁的月度产量。接着按照 1:0.92 的比例测算得到行业长流程钢的占比,其余均可认为是短流程钢。截至 2017 年 9 月,行业短流程钢的比例 27.9%。

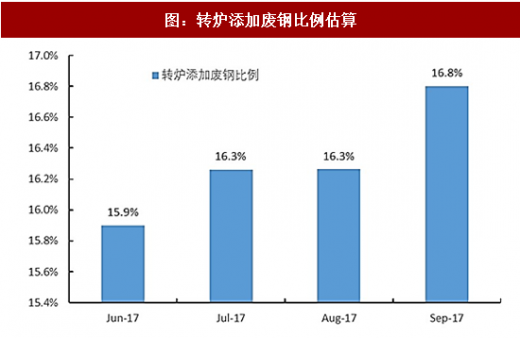

如前所述,短流程钢中又分为两大来源,一是来电弧炉,二是来自转炉的废钢比例提升。由于 6、7、8 月份部分地区的炼铁流程受到限产的影响,同时行业的利润维持在较高水平,因此我们假设所有的钢厂的全部产能都最大化开启。也就是说,为了最大化产能,行业的转炉废钢比例会添加到最大,同时现存的电炉钢产能也都 100%使用废钢全部开启。我们还假设长流程厂内的电弧炉与独立电弧炉的开工率同步。我们在行业的盈利高点 6、7、8、9 四个月的数据进行比较,用以上假设分别进行了测算,发现行业的转炉废钢添加比例呈逐渐上升的态势,9 月份由于第四轮环保督查对于炼铁流程的限制较为严格,使得转炉的废钢使用比例有所提升。根据目前行业的平均水平来看,转炉添加废钢的工艺极限值约为 25%。根据中钢协和 Mysteel 最新数据,行业平均转炉废钢比约为 16.8%。

我们假设限产区域钢铁企业的废钢添加比例与全国类似,则与 8 月份相比,转炉炼钢的比例提升空间约为 9%。同时,限产区域电炉比例很小,因此我们在不考虑电炉废钢比例提升的情况下进行估算。按照目前的水平计算,废钢比每提升 1 个百分点,则提升月度粗钢统计量 10.7 万吨。在 9%的提升上限之下,限产区域因为废钢比提升而增加的粗钢月度供给量为 96 万吨。

综上,按照其余未出台政策城市不进行临时限产以及废钢比提升使供给增加到上限值的假设条件,我们保守估算未来采暖季限产对行业月度供给的影响将达到 973 万吨,即整个采暖季供给收缩量为 3892 万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。