根据《京津冀及周边地区2017年大气污染防治工作方案》中提及的“2+26”城市钢铁产能计算:

河北省

涉及的城市有石家庄、唐山、廊坊、保定、沧州、衡水、邢台和邯郸座城市。在2016年河北省开始化解钢铁行业过剩产能之前,河北省炼钢和炼铁产能分别为2.83亿和2.85亿吨。随着近两年对于过剩产能的压减,截至今年6月份,河北省炼钢产能为2.51亿吨、炼铁产能为2.53。其中,“2+26”涉及城市炼铁产能为2.19亿吨,结合目前平均废钢消耗量为91.6kg/t,铁钢比为1.1。按照目前产能利用率85%、压减产能50%计算,河北省“2+26”涉及城市影响最大单月产量为:

2.19亿吨*1.1/12个月*85%*50%=853.2万吨

如果按照文件中点名重点城市(石家庄、唐山、邯郸)计算限产最小范围为:

19575万吨*1.1/12个月*85%*50%=762.6万吨

因此,今年采暖季(2017年11月15日-2018年3月15日)期间,河北省影响钢铁为3050万吨(762.6万吨*4个月)至3412.8万吨(853.2万吨*4个月)

河南省

涉及“2+26”城市包括:郑州、开封、安阳、鹤壁、新乡、焦作和濮阳7座城市。其中,涉及钢铁产能的城市有安阳、郑州和焦作。截至今年,三座城市在化解过剩产能之后总炼铁产能为2121万吨,按照产能利用率为85%、压减产能50%、目前平均铁钢比1.1计算,采暖季单月影响最大产量为:

2121万吨*1.1/12个月*85%*50%=82.6万吨

三座城市中,安阳为今年3月份环保部印发的《京津冀及周边地区2017年大气污染防治工作方案》中钢铁行业错峰生产点名城市。因此河南省采暖季单月影响最小产量为:

1893万吨*1.1/12个月*85%*50%=73.7万吨

因此,今年采暖季(2017年11月15日-2018年3月15日)期间,河南省影响钢铁为294.8 万吨(73.7万吨*4个月)至万吨330.4万吨(82.6万吨*4个月)

山东省

涉及“2+26”城市包括:济南、淄博、济宁、德州、聊城、滨州和菏泽。其中,除菏泽市和济南市外,其余城市均涉及钢铁产能。截至目前,涉及城市钢铁总产能为1915万吨,按照产能利用率为85%、压减产能50%、目前平均铁钢比1.1计算,采暖季单月影响最大产量为:

1915万吨*1.1/12个月*85%*50%=74.6万吨

因此,今年采暖季(2017年11月15日-2018年3月15日)期间,山东省影响钢铁为万吨298.4万吨(74.6万吨*4个月)。

山西省

涉及“2+26”城市包括:太原、阳泉、长治和晋城。其中,除阳泉市外均涉及钢铁产能。截至目前,涉及城市钢铁总产能为2294.3万吨,按照产能利用率为85%、压减产能50%、目前平均铁钢比1.1计算,采暖季单月影响最大产量为:

2294.3万吨*1.1/12个月*85%*50%=89.4万吨

因此,今年采暖季(2017年11月15日-2018年3月15日)期间,山西省影响钢铁为万吨357.6万吨(89.4万吨*4个月)。

天津市

通过化解产能后目前炼铁产能为2665万吨,,按照产能利用率为85%、压减产能50%、目前平均铁钢比1.1计算,采暖季单月影响产量为:

2665万吨*1.1/12个月*85%*50%=103.8万吨

参考中国报告网发布《2018-2023年中国钢铁产业市场竞争态势调查与未来发展趋势预测报告》

因此,今年采暖季(2017年11月15日-2018年3月15日)期间,天津市影响钢铁为415.2万吨(103.8万吨*4个月)。

综合来看,此次采暖季钢铁行业限产影响钢材供给的省份包括天津及河北、山东、山西、河南,总共影响单月产量在836.3万吨(石家庄、唐山、邯郸、安阳)至1203.6万吨。结合我国钢铁行业上半年粗钢产量4.2亿吨计算,全国单月产量为7000万吨。因此,此次限产单月影响全国产量在11.9%-17.2%,供给端收缩非常明显。另外,通过在地方的调研情况了解,此次钢铁行业限产大概率按照最大范围执行,即“2+26”所涉及钢铁产能城市全部或大部分执行50%限产计划。

2.预计采暖季影响钢材需求不足1000万吨,并预计将进一步影响明年旺季钢材需求

2.1.土石方工程是影响下游需求的主因

1.“散乱污”企业治理,其中所涉及到城市均要求2017年9月底前完成,也就是说,“散乱污”企业整治自4月份开始督查开始,需求在上半年供需关系已经得到反映。而到采暖季期间,整个整治过程已经结束,钢材需求的减少量不会增加。

2.土石方工程影响:2016年,天津,北京,河北省开始实施空气重污染应急预案,从据计,2016年由于临时限产整个采暖季京津冀地区共临时限产约两个月。北京、天津、河北省,河南省,山东省,山西省剔除季节性投资下降影响后,因限产GDP下滑4135亿元,影响钢材需求393万吨,此次采暖季限产时间为四个月,因此预计今年采暖季限产约影响785万吨钢材需求,考虑到今年环保严于去年影响范围更广,预计影响需求不超过1000万吨。

2.2.对于明年旺季来临分析

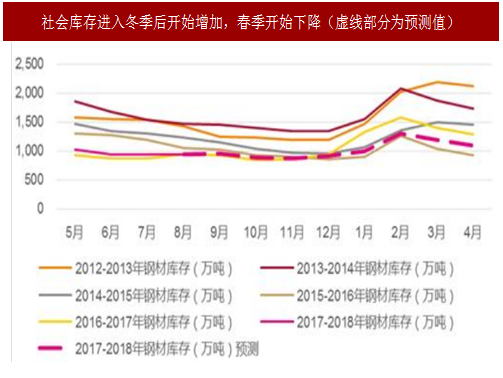

根据以往数据观察,进入冬季之后,钢材社会库存开始增加,主要是由于冬季往往为钢材市场需求的淡季。但是在冬季期间,库存的增加并不意味着供需关系的失衡。通过数据可以看出,随着进入第二年春季旺季的时候,之前冬季累积的库存量会快速下降,也就意味着进入旺季后需求量大量释放将快速消化掉前期库存。这也是为什么在往年冬季需求量下降的情况下,各钢厂依然会保持稳定生产的原因。

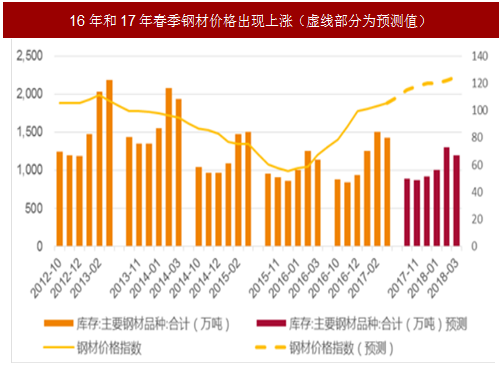

但是今年采暖季限产之后,钢材供给严重收缩,钢厂产量转化为库存的量将会受到影响。如果最终在春季旺季来临前库存无法累积到合理水平,对于春季旺季钢材的供需关系会造成影响。因此,我们预计此次限产对于供需关系的影响不仅仅存在于采暖季期间,也会延续到第二年春季之后。预计2018年春季钢材价格走势与2016年春季相似。2015年由于全行业出现亏损,产能利用率下降,很多亏损企业关停导致产量下降,社会库存长期维持在较低水平上。到2016年春季,旺季来临时,库存不足,且企业复产不及时,造成了供给不足,导致钢材价格上涨。今年由于供给侧改革持续推进,压减过剩产能,叠加环保限产影响供给端,供给端产量很难再大幅提升。考虑到目前社会库存一直处于低位,库存进一步累积将受到影响,预计明年春天大概率将出现类似2016年供应偏紧的情况,低库存可能导致钢材价格再度暴涨。

3.结论

据我们测算,此次采暖季限产将会影响钢铁产量在3345万吨—4813万吨。而需求端受《2017-2018年秋冬季大气污染防治综合治理方案》影响较小,不足1000万吨。因此可以看出,整个采暖季期间,钢材的供给量将会出现缺口。而钢材供给的缺口将会导致库存在冬季期间积累困难,在明年春季旺季来临时,钢材供给不足的情况会依然存在,并导致钢材价格再次上涨。

4.相关标的推荐

4.1.重点推荐:河北省采暖季限产最受益标的—凌钢股份

1.区位优势明显,公司位于辽宁省凌源市,紧邻河北省。受京津冀地区采暖季钢铁产业限产50%影响,公司区位优势凸显。凌钢距离河北承德仅111公里,在运输成本、交货周期等方面具有明显的优势。地理位置将助力公司收益;

2.提前进入市场,由于公司销售半径等因素影响,公司产品主要市场一直集中在东北、华北地区,形成“杠铃”式市场布局。目前来看,公司在河北地区已有45%左右的稳定订单量。采暖季限产执行以后,前期市场布局优势凸显;

3.产品盈利能力强,受益于今年上半年“地条钢”彻底出清,且辽宁省为“地条钢”大省,螺纹钢价格持续走高使得公司利润空间不断加大。公司长材产品占比高,加之未来全国钢材市场长材供给释放量极其有限,公司或将维持目前高利润水平。借市场大势影响,公司业绩可期。

4.2.建议关注:鞍钢股份、本钢板材

1.两家公司位于辽宁省鞍山市,紧邻限产区域。区位优势凸显,方便公司产品进入限产区域;.

2.两家公司产品主要以板材产品为主,进入三季度后,板材产品价格逐渐提升,利润空间得以修复,在河北省限产后,有望进一步提升公司产品价格。

3.河北省板材产品居多,分品种看板材产量预计会下降较多。结合公司区位、产品优势,议价能力有望提高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。