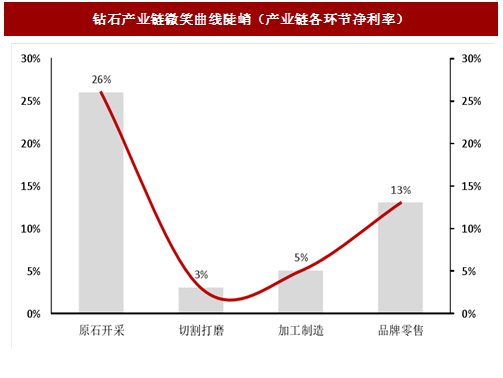

钻石产业链分钻石开采/毛钻销售/切割抛光/成钻销售/珠宝生产/品牌销售等六大环节。其中,上游开采与下游品牌销售毛利率最高,各环节产业附加值呈现明显的微笑曲线:

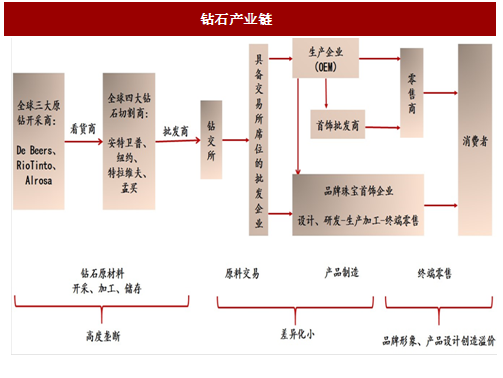

上游开采&切割环节高度垄断。原钻被三大毛坯钻开采商DeBeers(南非)/RioTinto(俄罗斯)/Alrosa(澳大利亚)垄断(三者占据全球70%的原钻),切割环节则被比利时、安德卫普、以色列及孟买四大世界钻石切割中心垄断。中游,同质化高。加工环节,除周大福、潮宏基外,其他珠宝企业以委托加工为主,自助生产部分高设计感产品为辅,或者全部由外协公司加工,从而节约资源投入,将更多的资金用于品牌、渠道建设。我们发现,品牌珠宝公司的代工企业存在交错现象,例如深圳行行行实业是通灵珠宝、爱迪尔珠宝和周大生的共同钻石成品供应商,吉盟珠宝是爱迪尔珠宝和周大生的共同供应商等。这说明钻石产品在采购、加工环节过后的实际价值依然是基本相近的。

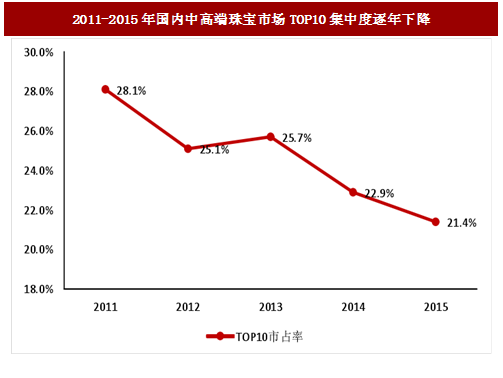

下游品牌竞争加剧,营销与设计铸差异化。近几年下游品牌竞争加剧,TOP10市占率逐年下滑,从2011年的27.5%下滑至2015年的21.4%。广告营销、品牌建设及产品设计会将品牌差异化凸显出来。

从国内珠宝行业格局看,行业整体格局分散,海外和香港品牌分别占据高端和中高端市场,内资品牌以中端及低端市场为主。

钻石高端市场:海外品牌底蕴深厚格局稳固,国内品牌短期难以进跻

钻石高端市场:海外品牌底蕴深厚格局稳固,国内品牌短期难以进跻。海外品牌均为非黄金品牌,以钻石镶嵌为主。从该类品牌历史看,其多经历百年积淀,品牌、工艺及文化独树一帜,后来者难以超越:据Euromonitor,2010-2015年中国高端珠宝市场前十大品牌除排名略有边变动外,品牌基本不变,并且TOP10市占率自2011年的70%逐年上升至2015年的80%。可见国内高端珠宝市场被国际品牌牢牢占据,国内钻石品牌想要跻身该梯队并非易事。

参考中国报告网发布《2016-2022年中国钻石行业需求调研及十三五投资价值评估报告》

其背后原因主要在于,这些品牌经历百年积淀,品牌、工艺及文化独树一帜,后来者难以超越:如Buccellati极致奢华的黄金蕾丝、Tiffany充满浪漫少女气息的钥匙、Van Cleef &Arpels象征爱情的四叶草、Cartier奢华大气的豹头等,均在消费者心中留下深刻印象。

钻石中高端市场:竞争加剧,钻石品牌相对传统黄金品牌更易突围

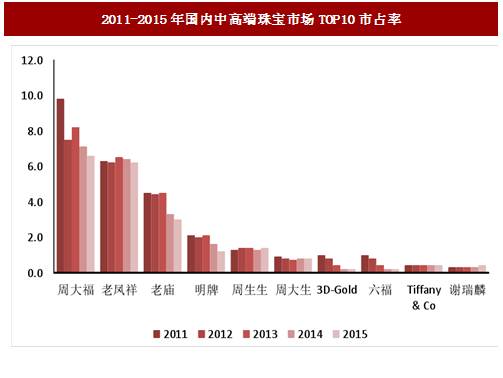

从国内中高端品牌看,市占率靠前的均以黄金饰品起家,黄金饰品占比较大,近几年意识到消费趋势改变才开始做钻石镶嵌饰品。但近几年中高端黄金饰品品牌份额在逐渐下滑,周大福从2011年的9.8%下降至2015年的6.6%、老庙黄金从2011年的6.3%下降到2015年的3%。同时,就整体中高端市场而言,TOP10品牌市占率逐年下滑,从2011年的28.1%下滑至2015年的21.4%。由此可见,传统珠宝品牌受制于产品设计守旧逐渐丢失份额,行业竞争加剧。但我们认为,这正给钻石品牌带来机会,使其更易在中高端市场突围。

传统品牌主打黄金,年代感烙印深。千禧一代相比年长一代的一大消费偏好区别在于:年长一代习惯选择品类大而全的品牌(如周大福、老凤祥等),但千禧一代倾向于选择细分领域的知名品牌(如买钻石想到通灵珠宝/钻石小鸟等、买手链想到Pandora、)。目前占据中高端市场的品牌多以黄金饰品起家,历经多年发展和宣传,已深深打上“黄金”、“传统”烙印,难以成为年轻消费者购买钻石饰品时的首选,因此主打钻石饰品的品牌更有望突围。

具体来看,具有较强品牌营销推广及产品设计力的公司有望脱颖而出。经过品牌商营销运作,钻石被赋予“爱情”、“永恒”、“忠贞”、“坚强”、“独立”等象征,对于消费者而言,钻石饰品的情感寄托价值已超过其原材料价格。与黄金饰品定价机制不同(原材料成本加成),钻石饰品消费品属性更强,品牌溢价更高。因此品牌影响力、产品设计及消费者心中形象成为消费者购买时考虑的核心指标。

品牌营销方面:钻石饰品的价值来自于品牌所赋予其的价值,因此营销对于钻石品牌尤为重要。如前所述,相对黄金品牌在消费者心中“传统、黄金”更根深蒂固的印象,起步较晚的钻石品牌一开始便注重营销,通过年轻人常接触的信息渠道给品牌产品赋予不同的意义。因此钻石品牌在营销方面较黄金品牌更专业,其品牌形象在年轻消费群体心中也更深刻。如通灵珠宝通过签约当红人气偶像唐嫣、连续9年赞助柏林电影节、植入热门影视剧,使品牌高端时尚形象深入人心。Darry Ring则通过情感营销,将情侣向往的“一生一世”的期许注入品牌,同时通过“DR族”(DR粉丝)持续微博造势,使消费者将Darry Ring与爱情婚姻紧紧邦定。

产品设计方面:黄金质地软,不易塑形,传统黄金饰品品牌对产品的投入更多在于金的纯度、重量,不同品牌之间产品同质化严重。而钻石镶嵌首饰应易塑形更具时尚感,所以产品的外观设计是品牌商精力投放的重点之一。经过多年发展,钻石品牌商相对黄金品牌更具时尚基因。在钻石饰品SKU数量上钻石品牌也更具优势:目前通灵珠宝/IDO/Darry Ring SKU数(分别为500左右/185/275)远高于黄金品牌钻饰的数量(周生生/周大福分别为96/48),消费者选择更多。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。