国企比重高,政策影响大

钢铁行业的社会印象是:原材料行业、重工业、夕阳产业、产能过剩行业、周期性行业、污染性行业。

其中,“产能过剩”行业对钢铁行业的影响巨大,这种提法也由来已久。笔者从主要文献中查阅了相关专家的观点,大多认为我国钢铁消费量的峰值在 2-3 亿吨左右,但据测算,2016 年我国粗钢表观消费量达到 8.15 亿吨,同比增长 8.9%。现实和预测差别很大,而我国钢铁行业的规划、项目的审批均是以预测为基础,最终导致部分钢铁企业在利润的吸引下,先上产能,后审批。由于产能不合规以及给钢铁行业长久以来打上“产能过剩”的“标签”,导致钢铁企业上市受限、融资受限、发债受限等问题。即便到目前为止,我国钢铁上市公司钢产量也仅占全国产量的 30%左右,大大低于日本 70%和美国 65%的水平。

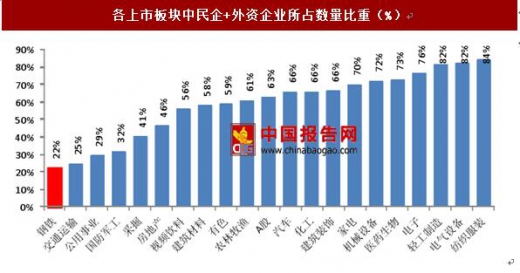

同时,由于国有钢铁企业具有较大的政策优势,钢铁板块上市公司数量中国企比例为 78%,大大高于其他制造业,甚至高于公用事业和国防军工板块,因此钢铁板块的活跃度比较低,但也比较稳健,财务数据造假等现象较少发生。

去产能下的周期性行业

周期性行业的特征就是产品价格呈周期性波动的。在市场经济情况下,产品价格形成的基础是供求关系。市场经济的特征就是行业投资利润的平均化,如果某一个行业的投资利润率高了,那么就有人去投资,投资的人多了,投资利润率就会下降,如此周而复始。但在中国,一方面不允许新建钢铁项目,另外在京津冀等地区要实施 1:1.25 的产能减量臵换。因此,产能并不能随着市场需求的增长而扩张,这成为企业盈利的重要保证。

盈利较差,现金流好

钢铁行业盈利能力不强,但产能大幅增加,为什么各家企业举债投资,新上项目?

主要有两个方面:

1)国企要政绩,民营企业要盈利。

大中型钢铁企业平均 ROE 走势和申万钢铁板块类似。分企业性质来看,民企的ROE要大大高于国企。以 2011 年和 2012 年为例,民企的 ROE 分别为 9.3% 和 1.4%,国企则分别为 4.1%和-3.5%。国有企业新上项目,扩大规模,带动就业,拉动当地 GDP。而民企以盈利为目的,平均盈利水平也大大好于国企。

2)虽然盈利能力差,但钢铁企业现金流要大大好于其他行业

对比各板块经营性现金流与所有者权益的比,可以看出,钢铁板块经营性净现金流要优于主要的制造业。主要原因是,钢铁行业的投资较大,吨钢折旧高,因此虽然盈利能力差,但经营性现金流非常有保障。这也是民营企业大力投资钢铁行业的一个重要原因。

对比螺纹钢和热卷的模拟即期毛利润和钢铁板块对 A 股走势发现,两者相关度较高。其中:

1)部分时段,利润和钢铁板块走势一致。2011 年期间以及 2013 年上半年,螺纹钢利润上涨和钢铁板块上涨和下跌幅度及时间均较吻合;

2)部分时间段钢铁板块走势落后于利润走势。2013 年底-2014 年期间,钢材利润先跌后涨,与钢铁板块波动方向和幅度一致,但钢铁板块要略微滞后;

3)2017 年以来,钢铁板块和钢材利润走势也比较吻合,但2季度后螺纹钢利润暴涨,钢铁板块反应不明显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。