商品名称 |

进口量(万升) |

进口额(万美元) |

数量同比 |

金额同比 |

|||||

瓶装酒 |

葡萄汽酒 |

1365.34 |

47438.54 |

8427.57 |

228924.70 |

8.47 |

-9.96 |

2.86 |

-14.26 |

W≤2L |

45598.29 |

219157.55 |

-10.44 |

-14.9 |

|||||

2L<W≤10L |

474.91 |

1339.58 |

-7.11 |

0.9 |

|||||

散装酒 |

13807.34 |

14447.01 |

-14.05 |

-22.62 |

|||||

葡萄酒总计 |

61245.88 |

243371.71 |

-10.91 |

-14.80 |

|||||

从2019年12月份单月数据来看,葡萄酒单月量额自8月份以来首次止跌回升,实现个位数增幅,进口量5872万升,进口额2.4亿美元,同比分别增长4.9%和4.1%。其中,瓶装酒单月量额均小幅上行,散装酒单月数量止跌爬升,金额降速大幅放缓至个位数。

商品名称 |

进口量(万升) |

进口额(万美元) |

数量同比(%) |

金额同比(%) |

|

瓶装酒 |

葡萄汽酒 |

107.82 |

622.14 |

31.67 |

0.15 |

W≤2L |

4473.02 |

21959.99 |

4.53 |

4.57 |

|

2L<W≤10L |

55.43 |

127.24 |

24.81 |

1.23 |

|

合计 |

4636.26 |

22709.38 |

5.2 |

4.42 |

|

散装酒 |

1235.44 |

1240.83 |

3.81 |

-1.93 |

|

葡萄酒总计 |

5871.71 |

23950.20 |

4.93 |

4.07 |

|

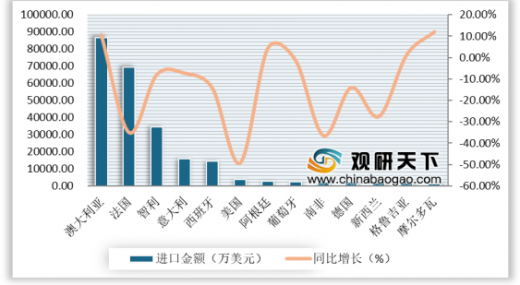

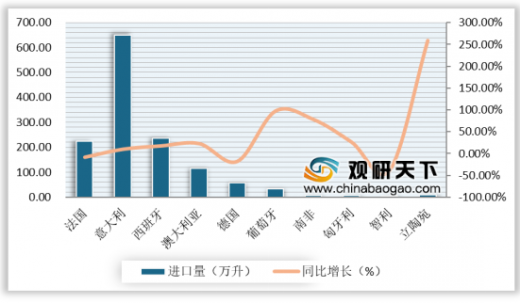

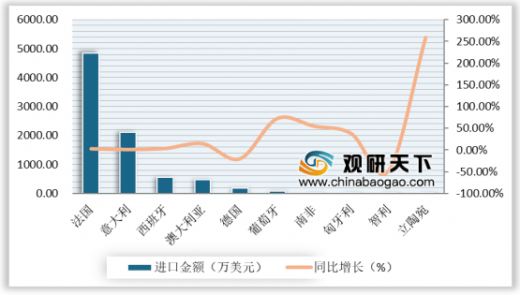

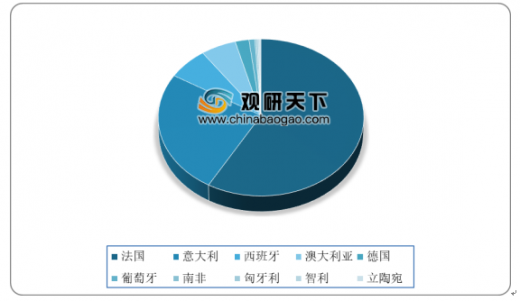

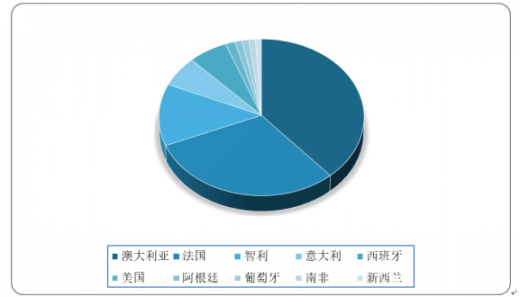

根据中国海关数据显示,2019年1-12月,我国葡萄酒各主要进口来源地整体呈下行之势,个别正向增长。其中榜首澳大利亚全年累计进口量降幅较1-11略收窄,进口额增幅略扩大,市场份额约35.5%;榜二法国量额降幅虽有所收窄,但仍处高位,占28.5%市场份额;智利量额降速趋稳,维持个位数降幅,市场份额14.2%;意大利数量止跌回升,金额降幅略收窄,西班牙量额降幅趋稳,美国量额降速有所回调,格鲁吉亚、摩尔多瓦量额均为正增长。

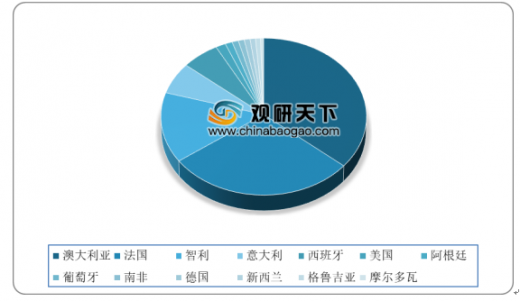

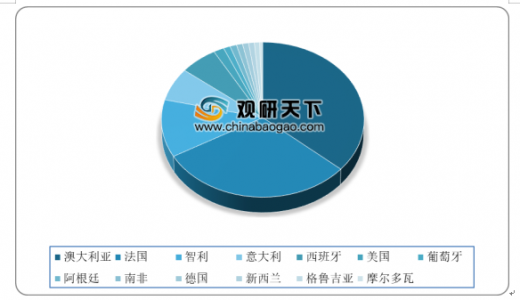

从原瓶装葡萄酒进口来源地情况来看(含葡萄汽酒、W≤2L、2L<W≤10L):2019年1-12月,在瓶装葡萄酒进口主要来源地中澳大利亚量额上行,增幅略扩大;法国量额降幅略缩窄,但仍处于较高水平;智利量额降速略回落,维持个位数降幅;意大利数量由负转正,金额降幅缩小;西班牙量额降速回调不明显,仍维持两位数降幅。

来源地 |

进口量 (万升) |

进口额 (万美元) |

均价 (USS/L ) |

数量同比 |

金额同比 |

均价同比 |

澳大利亚 |

12,221.38 |

81,763.44 |

6.69 |

2.44% |

13.05% |

10.36% |

法国 |

13,734.83 |

68,449.17 |

4.98 |

-20.99% |

-35.36% |

18.19% |

智利 |

7,168.92 |

26,921.16 |

3.76 |

-3.99% |

-0.20% |

3.95% |

意大利 |

3,658.53 |

15,566.53 |

4.25 |

1.53% |

7.61% |

-9.00% |

西班牙 |

5,388.88 |

13,852.00 |

2.57 |

-11.98% |

-14.55% |

-2.91% |

美国 |

898.3 |

3,842.99 |

4.28 |

-29.96% |

-49.13% |

-27-36% |

葡萄牙 |

752.48 |

2.477.78 |

3.29 |

-3.18% |

-0.27% |

3.01% |

阿根廷 |

448.6 |

2,430.30 |

5.42 |

-14.23% |

-7.17% |

8.23% |

南非 |

676.33 |

2,246.94 |

3.32 |

-31.49% |

-31.88% |

-0.589 |

德国 |

424.44 |

2,232.58 |

5.26 |

-18.00% |

-13.50% |

5.48% |

新西兰 |

235.09 |

2,080.92 |

8.85 |

-6.86% |

-27.69% |

-22.36% |

格鲁吉亚 |

533.48 |

1,922.74 |

3.6 |

9.11% |

1.22% |

-7.23% |

摩尔多瓦 |

521.09 |

1,196.70 |

2.3 |

10.75% |

13.05% |

2.08% |

总计 |

47,438.54 |

228,924.70 |

4.83 |

-9.96% |

24.20% |

-4.739 |

从2019年12月份单月情况来看,几大瓶装葡萄酒来源地出现一些积极变化。其中,澳大利亚单月量额增幅超两成;法国单月金额降幅较11月份相比缩窄约一成;智利单月量额均从11月份超三成的跌幅转变为正向增长;意大利量额增幅均上双;西班牙量额均为个位数降幅。

来源地 |

进口量 (万升) |

进口额 (万美元) |

均价 (USS/L ) |

数量同比(%) |

金额同比(%) |

均价同比(%) |

澳大利亚 |

1,340.04 |

9,410.68 |

7.02 |

20.68% |

22.77% |

1.73% |

法国 |

1,119.00 |

5,388.40 |

4.82 |

-7.64% |

-12.55% |

-5.32% |

智利 |

712.37 |

2,797.69 |

3.93 |

4.05% |

15.93% |

11.41% |

意大利 |

378.93 |

1,590.51 |

4.2 |

31.99% |

21.16% |

-8.21% |

西班牙 |

517.52 |

1,314.59 |

2.54 |

-5.20% |

-7.55% |

2.48% |

美国 |

113.89 |

328.66 |

2.89 |

52.45% |

-3.19% |

-36.50% |

德国 |

49.86 |

276.34 |

5.54 |

30.84% |

52.60% |

16.64% |

葡萄牙 |

77.36 |

265.38 |

3.43 |

4.16% |

20.42% |

15.60% |

南非 |

85.86 |

234.76 |

2.73 |

-32.83% |

-48.56% |

-23.42% |

新西兰 |

21.01 |

205.49 |

9.78 |

-30.56% |

/-58.84% |

-40.72% |

格鲁吉亚 |

46.18 |

163.57 |

3.54 |

25.17% |

9.74% |

-12.33% |

阿根廷 |

32.5 |

161.1 |

4.96 |

-33.47% |

-33.74% |

-0.42% |

加拿大 |

13.5 |

117.48 |

8.7 |

-21.64% |

-35.53% |

-17.73% |

总计 |

4,636.26 |

22,709.38 |

4.9 |

5.24% |

4.42% |

-0.84% |

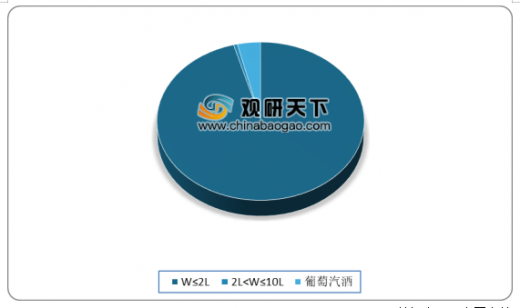

从细分品类上来看,2019年1-12月,三类进口瓶装酒:W≤2L、葡萄汽酒、2L<W≤10L在瓶装进口总额中占比分别为95.7%、3.7%、0.6%。

从进口来源地来看,三类瓶装酒进口情况如下:1-12月,葡萄汽酒量额维持个位数增幅。法国数量降幅小幅扩大,金额增幅略缩窄;意大利金额止跌回升,数量增速略有提升。二者市场份额合计近83%。

根据中国海关数据显示,2019年1-12月,装入不超过2升容器鲜葡萄酿造的酒主要来源地中,澳大利亚量额增幅较1-11月份均有所扩大;法国量额维持较高位降幅;智利量额继续小幅下行。

来源地 |

进口量 (万升) |

进口额 (万美元) |

均价 (USS/L) |

数量同比(%) |

金额同比(%) |

均价同比(%) |

澳大利亚 |

12,080.08 |

81,216.47 |

6.72 |

2.48% |

13.16% |

10.42% |

法国 |

13,479.33 |

63,435.00 |

4.71 |

-21.24% |

-37.14% |

-20.19% |

智利 |

7,156.91 |

26,852.99 |

3.75 |

-3.93% |

-0.15% |

3.94% |

意大利 |

2,966.90 |

13,332.03 |

4.49 |

0.35% |

-8.86% |

-9.18% |

西班牙 |

5,130.76 |

13,252.91 |

2.58 |

-12.91% |

-15.12% |

-2.54% |

美国 |

605.24 |

3,292.61 |

5.44 |

-39.04% |

-52.76% |

-22.50% |

阿根廷 |

446.48 |

2,413.39 |

5.41 |

-14.21% |

-7.399% |

7.94% |

葡萄牙 |

701.47 |

2,373.70 |

3.38 |

-4.53% |

-1.14% |

3.55% |

南非 |

652.04 |

2,204.51 |

3.38 |

-32.33% |

-32.17% |

0.23% |

新西兰 |

234.03 |

2,072.75 |

8.86 |

-6.87% |

-27.70% |

-22.37% |

总计 |

45,598.29 |

219,157.55 |

4.81 |

-10.44% |

-44.20% |

-4.94% |

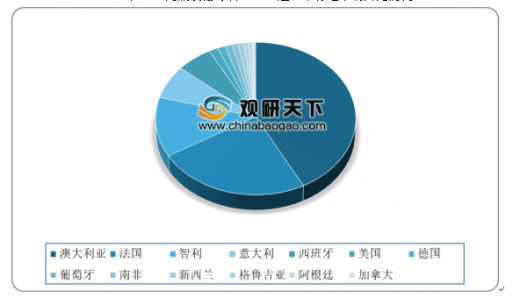

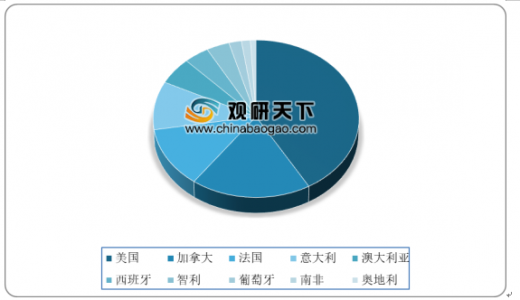

根据中国海关数据显示,2019年1-12月,装入2升以上但是不超过10升容器的鲜葡萄酿造的酒数量降幅回落至个位数,金额涨幅趋稳。主要来源地中,美国量额均止跌回升,市场份额攀新高,占比近41%;加拿大量额延续超高增速;法国量增额减,波动幅度均较大。

来源地 |

进口量 (万升) |

进口额 (万美元) |

均价 (USS/L) |

数量同比(%) |

金额同比(%) |

均价同比(%) |

美国 |

291.47 |

544.04 |

1.87 |

0.93% |

0.27% |

-0.65% |

加拿大 |

3.53 |

240.35 |

68.11 |

175.72% |

2623.85% |

887.89% |

法国 |

30.96 |

160.55 |

5.19 |

33.75% |

-41.12% |

-55.98% |

意大利 |

41.99 |

130.23 |

3.1 |

-21.86% |

10.13% |

15.01% |

澳大利亚 |

26.85 |

73.06 |

2.72 |

-45.58% |

-49.76% |

-7.689% |

西班牙 |

21.6 |

52.87 |

2.45 |

-26.68% |

-26.30% |

0.52% |

智利 |

8.83 |

48.29 |

5.47 |

-27.48% |

8.02% |

48.96% |

葡萄牙 |

17.1 |

26.33 |

1.54 |

-32.15% |

-31.20% |

1.409 |

南非 |

16.9 |

18.71 |

1.11 |

-13.25% |

-43.55% |

-34.93% |

奥地利 |

1.36 |

11.89 |

8.75 |

170.33% |

120.31% |

-18.50% |

总计 |

474.91 |

1,339.58 |

2.82 |

-7.11% |

0.20% |

4.46% |

以上数据参考资料《2020年中国葡萄酒市场分析报告-产业供需现状与发展前景研究》

各类行业分析报告查找请登录chinabaogao.com &gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。