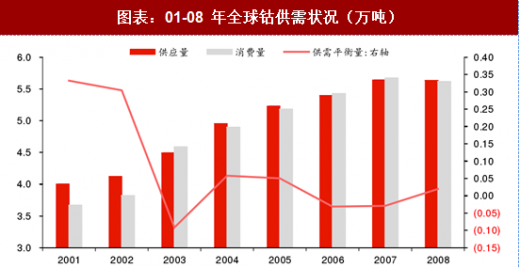

我们认为,当前钴的供需环境和宏观条件好于 2006-2008 年,18 年下半年钴价具备创新高的可能性。

近 10 年中,钴价经历了 2006-2008 年期间最高近 400%的区间涨幅,也经历了 2009-2010H1 期间量化宽松下近 50%的涨幅。我们认为 3C 技术进步,2006-08 智能手机和笔记本电脑的需求增长产生了持续2年的供不应求局面,催生了历史上最大的上涨行情。

参考观研天下发布《2018年中国钴行业分析报告-市场深度分析与投资前景预测》

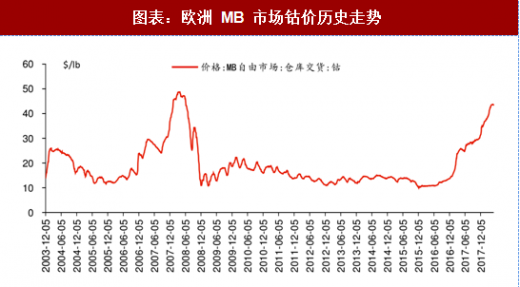

2003 年钴的价格因为短暂供不应求出现了小幅上涨;2006-2008H1 出现较大波动,2006 年 3 月, MB 钴价跌至底部 13.48 美元/磅,经过 2 年的时间上涨至 2008 年 3 月的 48.25 美元/磅;随后由于全球金融危机,伴随大宗商品价格的一路下跌,至 2009 年 6 月钴价下跌到 15.35 美元/磅。2009 年随着全球货币宽松,钴价小幅反弹至 2010 年 6 月的 21.62 美元/磅。随后开始了漫长的下跌,直至 2016 年 3 月的 10.82 美元/磅。至 2018 年 5 月,MB 价格已经达到 43.5 美元/磅,接近 2003 年以来的历史高位。

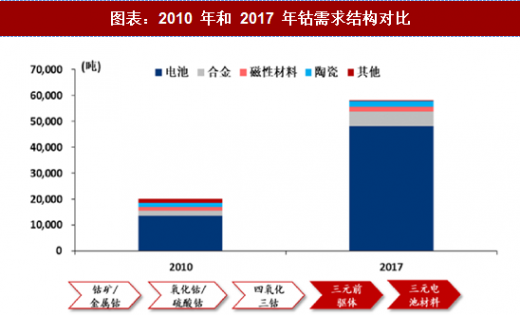

我们认为,当前国内钴的需求结构和规模已经发生了较大的变化。以 2010 年和 2017 年为例来对比,我们发现国内消费数量上,2017 年较 2010 年增长了 2 倍以上;而电池材料消费占比也从 60%上升至 80%左右。另外一方面,产业链也在进一步延伸,至 2017 年大部分规模化的钴加工企业的产品已经涵盖了四氧化三钴和三元前驱体等材料,以华友钴业为代表的企业还在继续向三元正极材料拓展。

我们认为当下产业内的“蓄水池”广度和深度已不可同日而语,中游产能的增加无形中大大提高了社会对于过剩量的承载力;同时随着产业链战线拉长,单个参与者对市场的影响力在降低,我们认为行业在日趋规范化,价格崩盘的可能性逐步降低。

短周期:季节性因素也需纳入考虑

我们从 2017 年钴价上涨的短周期来看,钴价在 2017 年 4 月出现下跌,至 6 月中下旬形成年内低位,随后继续上涨。一般而言,智能手机、平板电脑等 3C 电子产品在下半年的出货量要好于上半年,因而会一定程度上影响该部分对钴的需求,从而产生季节性的扰动。

供应:增量逐渐显现,但主要矿山增产具不确定性

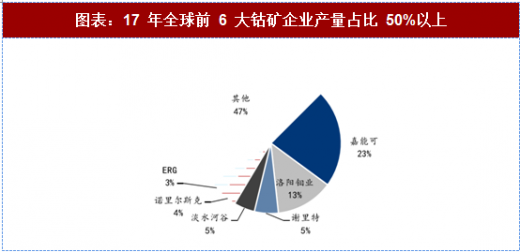

钴在全球的分布较为不平衡,矿产储量在地域和企业上均具有较强的集中性。据 USGS 统计 17 年非洲地区的刚果(金)地区拥有全球 48%的钴矿资源,中国境内资源禀赋先天稀缺。钴矿以伴生为主,来源主要由铜钴和镍钴矿伴生构成;据安泰科机构的统计,2017年嘉能可、洛阳钼业等前 6 家生产企业合计产出量超过 6 万吨,占总供应量约 50%。

根据我们的统计,2018-2020 年间全球钴矿主要的产出增量来自两个方面,一方面是几大矿业公司旗下大型矿山增产或新建产能释放,其中包括嘉能可、RTR 以及华友钴业的旗下矿山;另外一方面则来自于非洲地区小矿山开采力度的增加。据安泰科资料,经过 2-3 年的价格上涨,大量的资本向非洲钴产地流入,较为零散和无序的采矿模式已经逐渐向规模化生产转变。

在主要的新增项目中,嘉能可的 KCC 矿山于 17 年 12 月宣布其新建的全矿浸出生产线的首条线带料试车完成,将于 18 年复产并扩建。根据公司出示的钴产量指引显示,预计 18-20 年铜产量分别为 15、30、30 万吨,钴产量分别达 1.1、3.4、3.2 万吨。但根据嘉能可的公告,18 年一季度公司 KCC 项目钴产量 500 吨,远低于公司全年的产量计划,我们认为复产存在较大低于预期的可能性,矿山建设推进的实际进度仍待确认。

根据各个矿的建设进度,以及在非洲地区的企业产出规划,我们预计到 18 年全球钴矿的供应增量为 1.2 万吨左右。

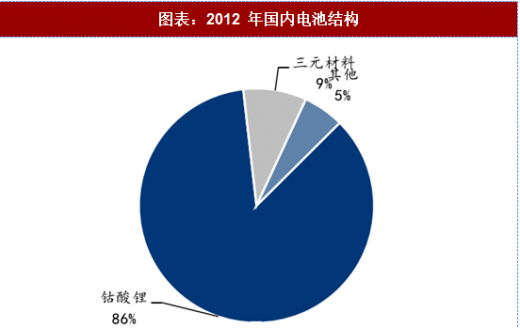

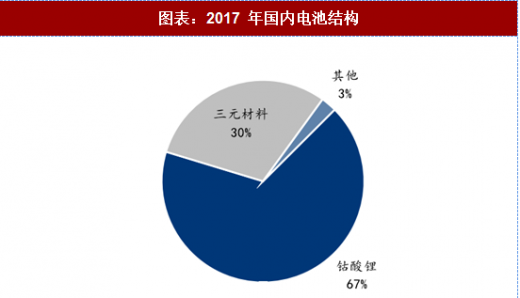

钴金属作为新能源动力电池的核心原料,向下延伸进入锂电池终端消费,电池材料包括 3C 和动力电池正极材料已经成为当前钴的主要应用领域。据安泰科等机构统计,2017 年全球钴消费结构中,电池行业占比达到 59%,较 2012 年的 39%有较大的提升;在国内的电池消费中,三元材料占比至 2017 年提升至 30%。

我们认为,未来高镍化将是动力电池中三元材料的发展趋势,但是受到加工成本和技术性因素的限制,2018 年动力电池用三元材料仍将以 523 和 622 型号为主。根据我们的测算,基于 2017 年三元电池占新能源汽车比例为 30%,假设 18 年三元材料占比提升至 45%,则该领域需求量的增量为 0.5 万吨左右;同时考虑到 3C 电子电池扩容的趋势,硬质合金和高温合金领域钴的消费假设维持稳定的增速。综合下来,18 年钴的需求增量约为 1.4 万吨。在此假设下,我们认为今年钴的消费增长将高于供应,即供应紧张格局年内仍将延续。

18 年 6 月新能源汽车补贴退坡正式施行,我们认为补贴退坡利于大容量高能量密度车型的提速增长,并且也利于海外车企进入市场化竞争。根据公司公告,宝马、奔驰、大众等都已经开始积极布局新能源汽车,奥迪也宣布 2020 年或 2021 年将在中国生产纯电池电动汽车。中长期来看,我们认为 2019 年新能源汽车双积分制和三元储能的大力发展有望带动锂钴的快速发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。