参考观研天下发布《2018年中国原油行业分析报告-市场运营态势与发展趋势研究》

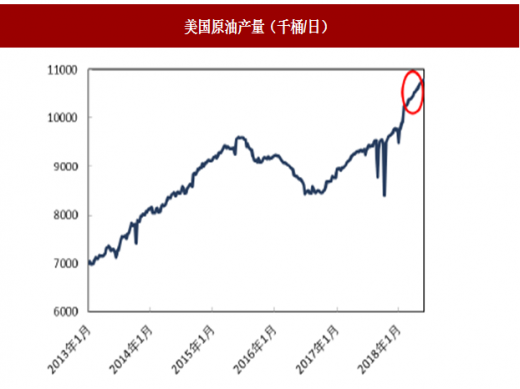

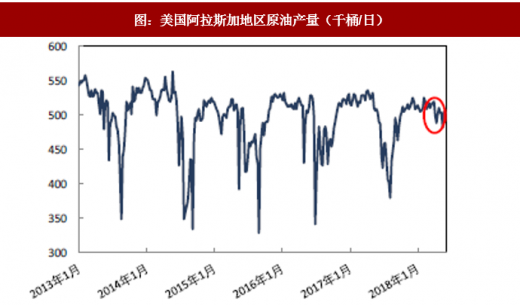

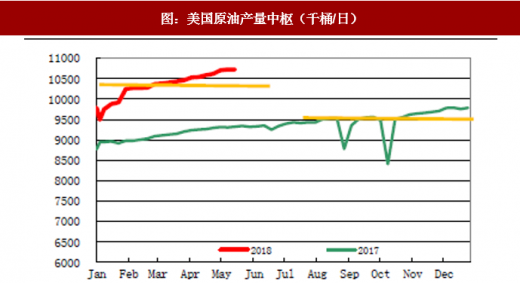

根据最新周数据,美国原油产量已经增至 1090 万桶/日,同比 2017 年末增加 112 万桶/日,美国原油产量持续超预期增长。美国原油产量分为两个部分,其中第一部分是本土 48 州(包括传统油田和以二叠纪 Permian 为代表的页岩油),而第二部分是阿拉斯加地区,由于阿拉斯加地区纬度较高,常年覆盖冰雪,形成了特有的原油产量冬高夏低的逆季节性特征(因为冬季油田周围地面更加坚实,才能上大规模的钻机设备等)。因此美国本土 48 州的产量数据才是我们跟踪美国增产情况的重要指标。6 月 1 日美国本土 48 州(lower 48)原油产量达 1030 万桶/日,比 2017 年末增加 102.8 万桶/日,而阿拉斯加原油产量则为 50 万桶/日,处于周期性波动的波峰位置。

自 2016 年 4 季度至今的美国原油增产量主要来自以页岩油(shale oil)为代表的致密油的产量增长。2017 年,致密油产量已经占美国原油产量的 54%。截止 2018 年 6 月,7 大页岩油产区产量已经占美国原油产量的 67%,未来这一比例将进一步提升 。

(二)管道运输能力短期限制出口增长,Brent/WTI 价差创历史新高

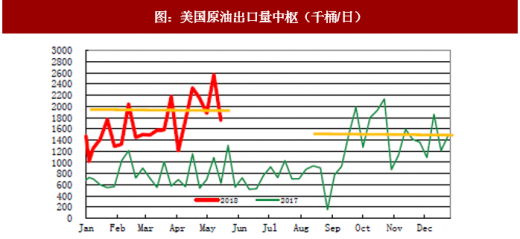

美国页岩油持续超预期增产,而 WTI 为轻质原油,但是美国的炼厂以加工中质和重质原油为主,因此美国国内无法消化大量增产的 WTI 原油,只能选择将 WTI 出口。通过对比 2017 年 1-12 月的美国原油产量增量和美国原油出口增量可以发现,2017 年美国的增产原油全部都出口了,但是 2018 年从库欣(Cushing)到墨西哥湾(Gulf of Mexico)的管输能力以及港口出口吞吐能力出现了瓶颈,从出口中枢来看,2018 年 1-5 月的出口中枢在 200 万桶/日左右,而 2017 年 8-12 月的出口中枢在 150 万桶/日,也就是说在过去快一年时间内,美国原油出口中枢仅增加了 50 万桶/日,而同期美国原油产量中枢却增加了 100 万桶/日。

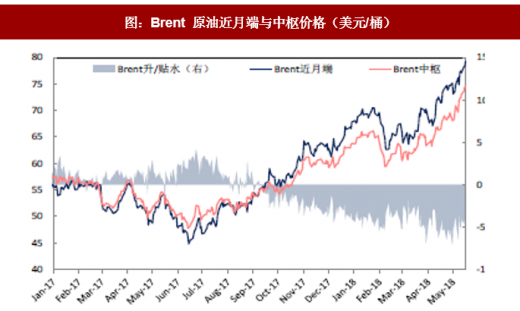

美国原油持续超预期增产导致 WTI 原油供应量增加,同时 2018 年上半年中东地缘政治风波不断,而中东地区原油产量主要影响的是以 Brent 为定价基准的原油交易,并且 WTI 受此影响小于 Brent,因此 Brent 和 WTI 原油价格价差不断拉大!在 2018 年 5 月 31 日这一交易日,Brent 与 WTI 价差高达 11 美金/桶,创下近 3 年以来的最大价差。

对于原油生厂商而言,更关心的是中枢端(forward 12 month)的价格。相比于近月端价格容易受短期因素影响,中枢端价格更为稳定,更多地用于指导原油生产预算。而从 Brent 和 WTI 原油期货升贴水结构来看,自 2017 年 10 月以来,Brent 和 WTI 原油期货就处于严重的贴水结构,2018 年以来贴水逐渐拉大,目前处于 4-5 美元/桶左右。

(三)高油价下,美国页岩油将持续增产百万桶量级左右

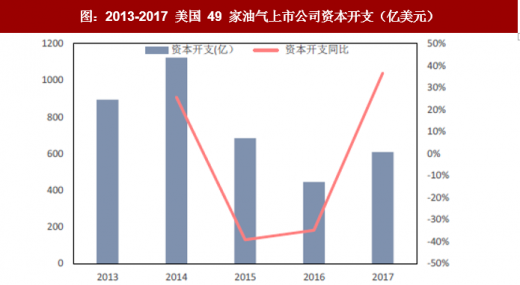

我们选择有过去 5 年连续数据且已经公布 2018 年生产支出计划(2018 Operational Guidance)的 49 家美国代表性油气上市企业进行统计。2017 年,这 49 家企业的原油产量总计 253.4 万桶/日,占 2017 年美国本土 48 州原油产量的 28.65%(占美国页岩油产量的 43.56%)。从 49 家的资本开支(Capex)可以发现,经历了 2015、2016 年连续两年资本开支大幅下降以后,2017 年油气公司资本开支开始回升,2017 年 49 家油气公司资本开支同比增长 36.66%,但仍低于 2015 年,只有 2014 年高点的一半。

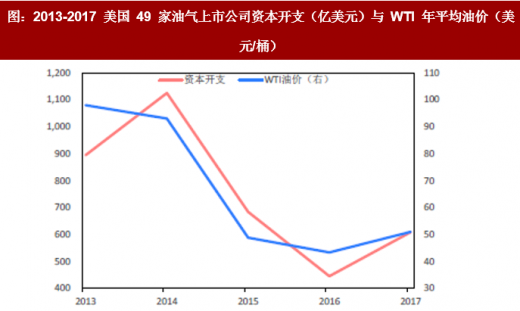

将油气公司的资本开支与油价进行对比可以发现,油气公司的资本开支相比于近月端油价有一定的滞后,因为近月端原油价格波动较大,油气公司生产主要关注的是原油中枢端价格,而中枢端价格的变化通常要小于近月端的价格。

对于 2018 年各公司的资本支出,我们首先可以通过 2017 年与 2016 年的油价对比进行估计。2016 年 WTI 原油均价 43.32 美元/桶,而 2017 年 WTI 原油均价 50.96 美元/桶,同比增长 17.6%,2018 年至今 WTI 原油均价 65.12 美元/桶,上涨 27.7%,因此我们认为,美国油气生产商资本支出将会继续增长。而从 2018 年 1 季度 49 家油气公司的资本开支来看,资本开支同比增长 9.8%,环比增长 3.35%。

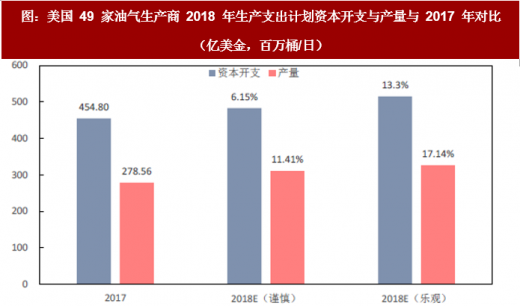

对于 2018 年油气生产商的资本开支,除了根据 2017 年的油价和 2018 年 1 季度的资本开支进行判断以外,我们还统计了截至 2018 年 4 月 3 日公布的 2018 年生产支出计划。油气生产公司在下一年的生产计划中,对于资本开支和产量通常给出一个预计范围,我们分别对谨慎预期和乐观预期两种情况进行比较。

从 49 家油气生产商的统计结果来看,在谨慎预期下,49 家油气生产商资本开支同比增长 6.15%,原油产量同比增长 11.4%,在乐观预期下,49 家油气生产商资本开支同比增长 13.3%,原油产量同比增长 17.14%。但我们认为,随着 2018 年一季度原油价格的一路上涨,油气生产厂商会加大投产力度,而从 2018 年 1 季度实际资本开支同比增速 23.52%来看,全年资本开支很有可能超过 1 季度给定的指导范围。

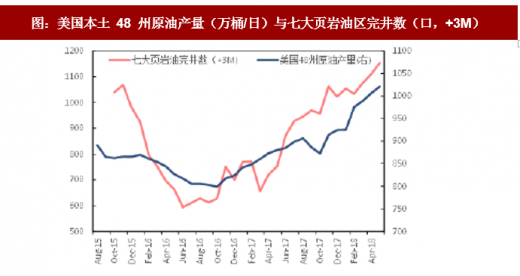

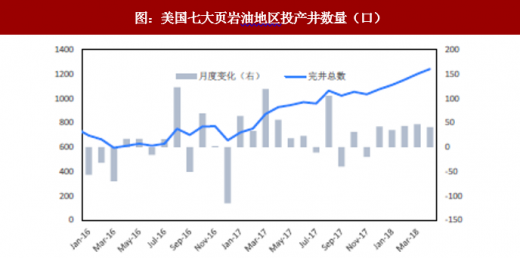

由于资本开支与油价之间有一定的滞后,而资本开支到钻机和完井数又需要一定时间,因此与原油产量关系最为密切的因素是完井数,完井数的增加只需要 2~3 个月就可以导致原油产量增加。我们将过去 33 个月美国本土 48 州原油产量(剔除美国阿拉斯加地区)和 3 个月前对应的 7 大页岩油区的完井数量进行对比发现,7 大页岩油区的完井数(加 3 个月)基本反映了美国原油产量的变化趋势。

根据资料显示,2018 年 4 月,美国七大页岩油产区单月投产 1242 口井,再创 2016 年 1 月以来的新高,在过去的 33 个月,美国七大页岩油区共有 29749 口页岩井投产。2018 年以来,美国 7 大页岩油区每月投产井数量保持平稳增长,平均每月环比增加 41 口。产量最大的 Permian 地区 2018 年 4 月投产 458 口井,较上月增长 14 口井。可见管输能力尚未限制原油生产环节,而投产井和产量之间存在 3 个月左右的滞后期,我们判断在 2018 年第 3 季度内,由于管道限制尚未对生产输送环节产生实质影响,美国页岩油将持续平稳增产。

我们要强调,投产井一方面来自新增钻井投产,另一方面,也可以通过将库存井(DUC)投产来增加产量。如果我们将“当月投产井/当月新增钻井数”定义为“投产率”,就可以发现,当投产率<1 时,则意味着存在“新增但未投产的井”,累计计入了库存井,库存井数量会增加;而当投产率>1 时,则意味着存在“非本月新增但却投产的井”,也就是说将库存井投产了,因此库存井是机动产能。自 2018 年初以来,我们发现,投产率从 85%迅速增加至 95%,库存井数量仍在累计增加,但库存井增速明显放缓,主要是因为当前原油期现结构处于大幅贴水,近月端油价高于远期油价,页岩油生产商开足马力将新增井尽可能多地投产从而有更大的产量可以按照近月端的高油价卖出!

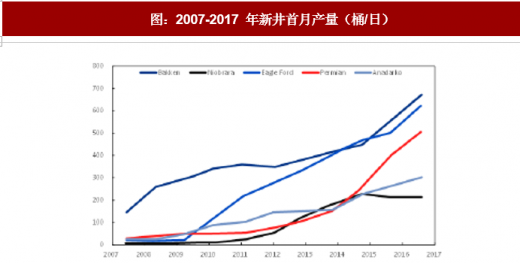

美国页岩油的增产能力除了体现在完井数量和钻机数量的上升,更体现在生产效率上。随着钻井技术的提高,包括日益流行的水力压裂和水平钻井,特别是在水力压裂过程中注入更多的支撑剂,以及钻出更长的水平井的能力,都使得单台钻机的产油能力逐年提高。即使在 2015 年原油价格下跌和钻机数量下降的情况下,更高的生产效率也支撑了页岩油产量的增加,并且进一步增强了北美原油生产商的盈利能力。根据资料显示,2007-2017 年间七大页岩油产区的新井首月产量连续十年保持增长,尤其在 2015 年以后增速明显较快。

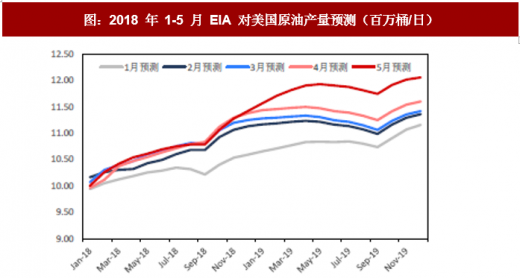

根据 资料显示我们发现,随着美国原油产量持续超出预期,每个月新公布的美国原油产量预测都在上调,最新(2018 年 5 月 8 日)发布的报告预计到 2019 年 12 月,美国原油产量将达到 1206 万桶/日,即相较于 2018 年 5 月,美国原油产量还将增加 130 万桶/日左右。将 2018 年 1 月和最新月 2018 年 5 月 EIA 短期能源预测报告(STEO,Short-Term Energy Outlook)对比可以发现,在短短 4 个月的时间里,EIA 就将 2018 年原油产量年均值调高了 45 万桶,将 2019 年原油产量年均值调高了 100 万桶。我们认为,EIA 对美国原油产量的预测是较为保守的,在高油价环境下,美国原油的增产能力大大超出预期。

我们预测,2018 年下半年,美国原油增产速度可能有所放缓,但原油产量超过 1100 万桶/日毫无悬念。因此 2018 年下半年美国原油增产量将不低于 30 万桶/日,在管道等基建进度加快等乐观条件下(或者通过卡车等非管道途径),有望超过 50 万桶/日。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。