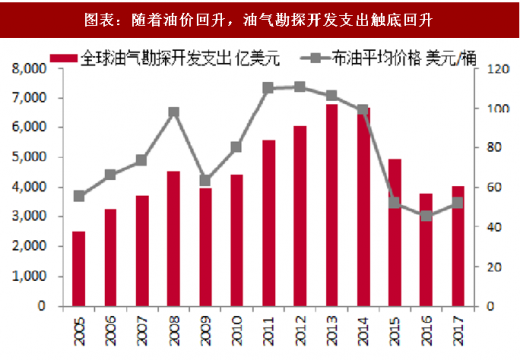

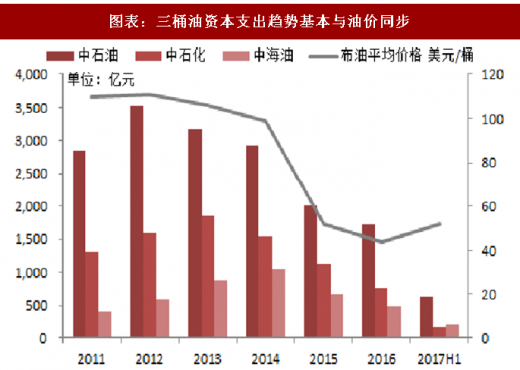

油价波动影响油气公司勘探开发资本支出。油价上涨,石油公司直接受益,并有意愿扩大产量,资本支出提升;而油价下跌时,石油公司资本支出意愿与能力均受影响,出现下滑。

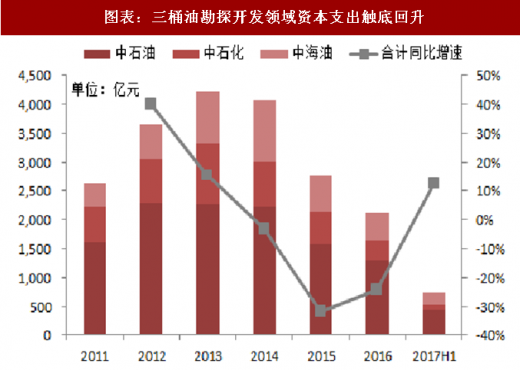

2017 年油气勘探资本支出触底回升,若油价维持在 60 美元/桶以上,油服行业景气度有望持续向上。根据巴克莱银行统计,2013年全球油气勘探开发支出高达 6800亿美元,而随着油价暴跌,2015-2016年勘探开发支出年均出现了超过20%的下滑。随着2017年油价中枢不断上移,全球勘探开发支出总规模约为4045亿美元,较2016年增加7.3%,结束了2014年以来的持续大幅萎缩。

国内“三桶油”在勘探开发领域资本开支也于 2017 年上半年总体触底回升,合计增长 12%。其中,中石油2017年上半年勘探开发资本支出达453亿元,同比增长14.5%;中石化达68.7亿元,同比增长33%;中海油资本支出为214亿元,同比下降2.7%,比2016年全年降幅缩小23pct。总体而言勘探开发资本支出呈现复苏,并呈先陆地后海上的特征。

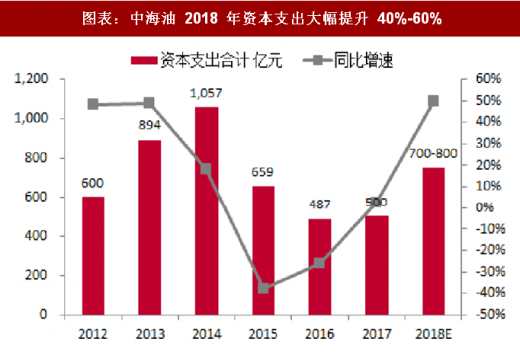

中海油资本支出计划同比大幅增长 40%-60%。2018年2月1日,中海油发布 2018 年经营策略,2017 年实际资本支出约 500 亿元,继 2015-2016 年连续两年大幅下跌后小幅回升。2018 年资本支出计划为700-800亿元,同比大幅增长40%-60%。

中海油2018年资本支出计划中,勘探支出占比不低于18%,开发支出占比65%,生产支出为16%。中国与海外占比基本持平,分别为51%,49%。

国际油服龙头营收走势与油价基本一致,2017 年营收均实现同比上涨。油价低迷时,油气公司缩减资本支出,导致勘探开发项目取消或延迟,油服公司收入减少;当油价上涨时,油气公司扩大资本支出,油服公司订单量与价格均有望提升,油服公司收入增加。

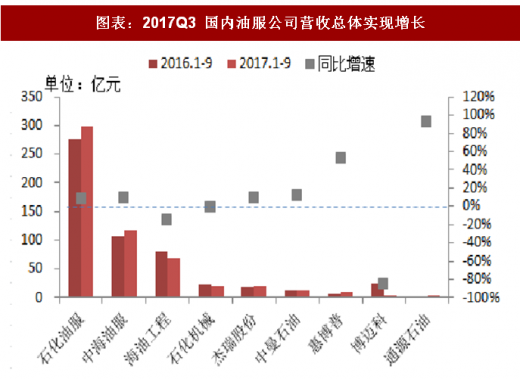

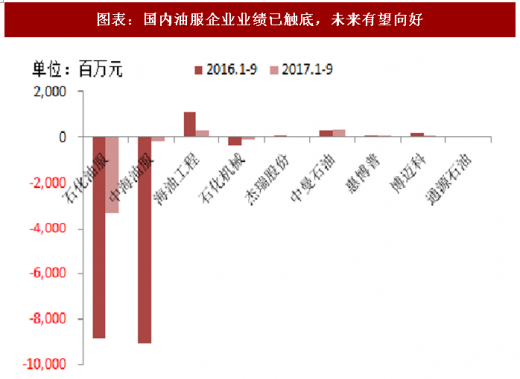

国内油服企业营收、业绩总体实现增长,业绩基本触底,未来有望向好。国内选取中海油服、海油工程、杰瑞股份等代表性油服企业,因部分公司暂未发布2017年年报,我们分别取2016年、2017年前三季度进行比较。从营收角度,除海油工程与博迈科为负增长外,其余公司均实现不同程度增长,其中,通源石油实现约90%增长;从业绩角度,海油工程、杰瑞股份、惠博普以及博迈科归母净利润出现下滑,石化油服、中海油服与石化机械大幅减亏,中曼石油小幅增长,总体而言,业绩已触底,未来有望向好,从收入增长传导至业绩增长尚需时日。

参考观研天下发布《2018年中国油气设备与油服行业分析报告-市场运营态势与发展前景预测》

二、油服公司资产负债表步入修复阶段

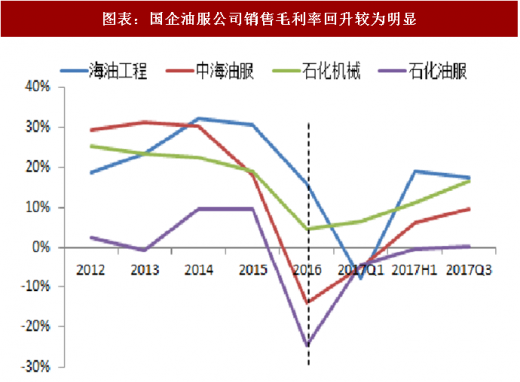

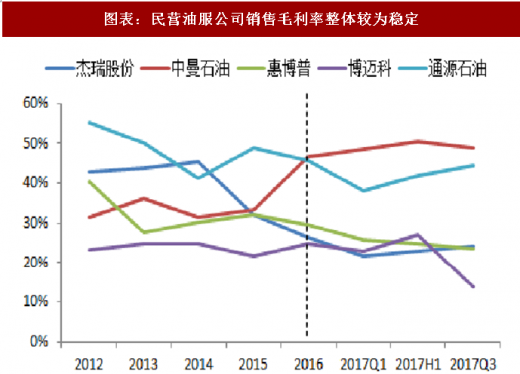

部分油服公司毛利率出现回升,盈利状况好转。油价低迷阶段,油气公司出于削减成本目的,油服公司所获订单量价齐跌,整体毛利率下滑。随着油价企稳,部分油服公司毛利率出现回升。回升较为明显的为国企油服公司;民营油服公司凭借较为有力的成本控制与效率提升等措施,毛利率下滑并不显著,如中曼石油依靠“井筒技术服务一体化,石油装备制造和工程服务一体化,勘探开发与工程服务一体化”由分包供应商转向大包服务供应商,毛利率逆势上行。

资产负债率。过去几年部分油服公司资产负债率大幅上升,如石化油服资产负债率由2013年的33%激增至2014年77%,目前高达92%。2017 年以来部分油服公司资产负债率获得一定改善,如中海油服、博迈科、安东油服等。资产负债率下降对于公司财务费用率下降具有积极作用,如中海油服、石化机械、安东油服等。

国内油服公司资产负债率整体有所下降

固定资产占比较高企业在油价低迷时期拖累业绩。油服行业属于重资产行业,设备折旧摊销较大,固定成本较高。当油价低迷时石油公司资本开支缩减,油服公司装备类业务利用率与日费率双双下跌,收入跌破盈亏平衡点时庞大的固定资产折旧极大吞噬了公司利润,对公司业绩造成较大拖累。如中海油服因拥有大量钻井平台、船舶等设备,2017年上半年固定资产占总资产比重高达67%,远高于28%的平均水平,国外油服巨头走轻资产路线,如斯伦贝谢固定资产占比约为16.5%,贝克休斯不到12%。

行情低迷时部分油服企业大额计提资产减值损失,虽影响当期业绩,但是有利于优化资产结构。如中海油服积极推进轻资产、重技术路线,优化债务结构,2016年计提资产减值损失人民币82.7亿元,其中计提固定资产减值损失人民币36.9亿元,预计引起折旧摊销成本下降,公司成本结构得到优化,在市场环境好转时有望再次腾飞!

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。