一、 行业概述

根据观研报告网发布的《2021年中国速冻食品市场分析报告-行业全景评估与投资潜力研究》显示,速冻食品是指采用新鲜原料制作,经过适当处理和急速冷冻,在-18℃至-20℃的连贯低温条件下送抵消费地点的低温产品。其最大优点是以低温来保存食品原有的品质,而不借助任何防腐剂和添加剂,使食品营养最大限度保存下来。速冻食品不仅方便、实惠,而且还可以错开季节,提升食品值,创造更高的效益。

目前,我国市面上的速冻食品大致上可以分为四类,分别是水产速冻食品、农产速冻食品、畜产速冻食品和调理类速冻食品,其中调理类速冻食品又可以分为裹面油炸类、火锅类调料、中式点心类、菜肴料理类和糕点点心类。我国速冻食品的主要品类

| 种类 |

类别 |

||

| 水产速冻食品 |

以水产为原料,加工处理,急速冷冻的速冻食品。如海虾、冻鱼、虾仁等。 |

||

| 农产速冻食品 |

以农产为原料,加工处理,急速冷冻的速冻食品。如毛豆、花生、竹笋、混合蔬菜等。 |

||

| 畜产速冻食品 |

以畜产为原料,加工处理,急速冷冻的速冻食品猪肉、鸡肉等。 |

||

| 调理类速冻食品 |

特指两种以上的生鲜农、水、畜产品为原料,加工处理,急速冷冻的速冻食品。具体可分为五类。 |

裹面油炸类 |

鸡块、鱿鱼排等 |

| 火锅类调料 |

鱼饺、鱼丸、贡丸等。 |

||

| 中式点心类 |

汤圆、水饺、包子等。 |

||

| 菜肴料理类 |

三杯排骨等。 |

||

| 糕点点心类 |

比萨饼、冷冻蛋糕等。 |

||

资料来源:观研天下整理

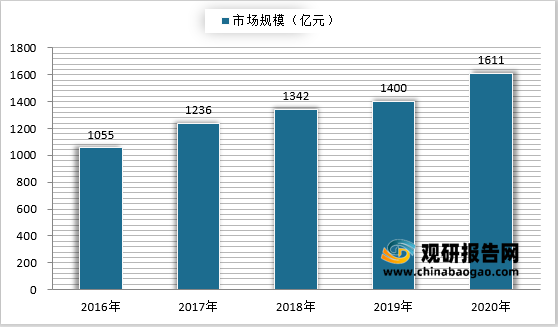

根据观研报告网发布的资料显示。速冻食品在我国起步较晚,最开始主要是沿海城市大型罐头厂试生产速冻食品,但由于技术有限,很多产品成了“慢冻食品”;上世纪80年代,随着国外设备的引进和国产设备的成功研制,我国速冻食品行业才得到了较好的发展;2020年我国速冻食品市场规模已经达到了1611亿元。2016-2020年我国规模以上速冻食品企业市场规模情况

二、 竞争格局

1、地域

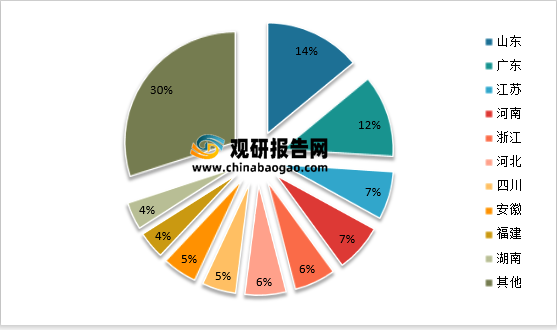

我国速冻食品企业数量众多,但区域分布较散。据企查猫数据显示,目前我国速冻食品行业现存企业数量累计超过5万家。其中山东省速冻食品企业最多,接近7000家,占比约14%;其次是广东,占比约为12%。我国速冻食品现存企业地域分布占比情况

2、产品

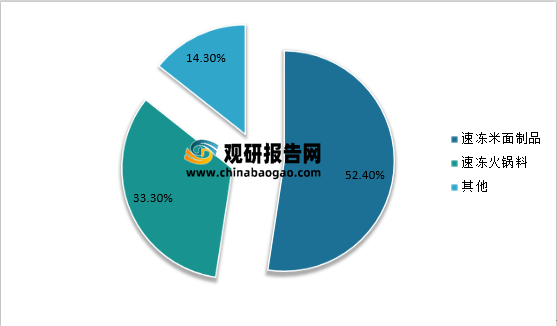

从产品种类来看,2020年我国速冻米面制品占比最高,约为52.40%;其次是速冻火锅料,占比约为33.30%。菜肴制品等其他速冻食品占比较低,约为14.30%。2020年我国速冻食品种类占比情况

数据来源:观研天下数据中心整理

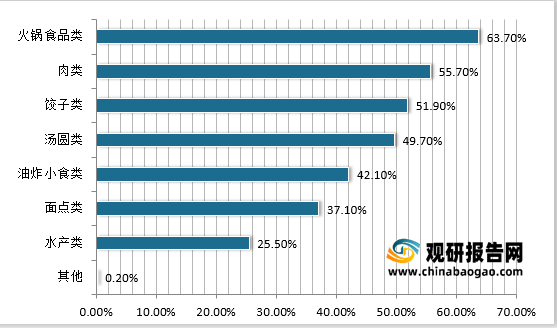

从产品品类来看,在我国速冻食品行业火锅食品类竞争力最强。2021年我国消费者购买火锅食品类速冻食品占比约为63.70%,排名第一;其次是速冻肉类,占比约为55.70%;再其次是饺子类,占比约为51.90%。2021年我国消费者购买速冻食品品类占比情况

3、品牌

2020年我国速冻食品行业的市场集中度较高,CR4已经超过了60%,头部品牌效应明显。其中数三全和思念市场份额较高,2020年三全市场份额占比约为27%,排名第一;思念市场份额占比约为20%,排名第二。2020年我国速冻食品主要品牌市场份额占比情况

数据来源:观研天下数据中心整理

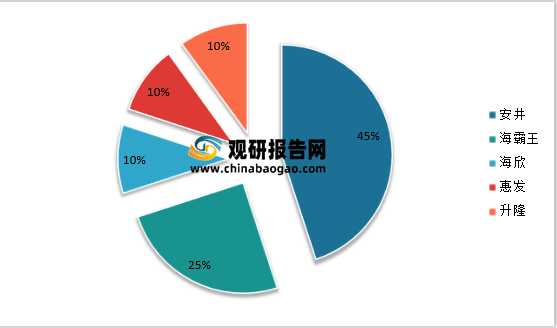

我国速冻食品行业细分市场速冻火锅料市场品牌上,安井食品最受大众欢迎,品牌份额占比约为45%,是速冻火锅料市场的龙头企业。

我国速冻火锅料市场品牌份额占比情况

数据来源:观研天下数据中心整理

1、主要上市企业情况

目前,我国速冻食品行业上市企业有安井食品、三全食品、海欣食品、惠发食品、广州酒家等等。其销售渠道主要包括餐饮流通、零售市场、经销商和直营商以及电商等等,具体如下:我国部分速冻食品上市企业情况

| 所在地区 |

主要产品 |

主要销售渠道 |

|

| 安井食品 |

福建省 |

速冻火锅调制品、速冻面米调制品、速冻菜肴制品等。 |

餐饮流通为主,商超电商为辅。 |

| 三全食品 |

河南省 |

速冻水饺、速冻汤圆、速冻粽子、速冻面点等。 |

零售市场为主,餐饮流通为辅。 |

| 海欣食品 |

福建省 |

速冻鱼肉制品、速冻肉制品等。 |

经销商、直营商为主,特通、电商为辅。 |

| 惠发食品 |

山东省 |

速冻丸类制品、速冻肠类制品、速冻油炸类制品、速冻串类制品等。 |

经销商为主 |

| 广州酒家 |

广东省 |

速冻点心等。 |

直销和经销为主 |

资料来源:观研天下整理

今年前三季度安井食品和广东酒家的营收情况较好;三全食品、海欣食品和惠发食品的净利润均出现下滑。其中安井食品前三季度营收额达到60.96亿元,增幅35.92%,净利润4.94亿元,增幅30.25%。2021年1-9月我国部分速冻食品上市企业营收情况

| 企业名称 |

营收额(亿元) |

增幅 |

净利润(亿元) |

增幅 |

速冻食品营收占比 |

| 安井食品 |

60.96 |

35.92% |

4.94 |

30.25% |

99.42% |

| 三全食品 |

50.8 |

-2.39% |

3.86 |

-32.42% |

95.07% |

| 海欣食品 |

10.82 |

1.44% |

-0.31 |

-146.47% |

91.31% |

| 惠发食品 |

11.45 |

31.25% |

-0.88 |

-762.54% |

62.79% |

| 广州酒家 |

17.84 |

10.15% |

4.06 |

16.68% |

20.28% |

资料来源:观研天下整理

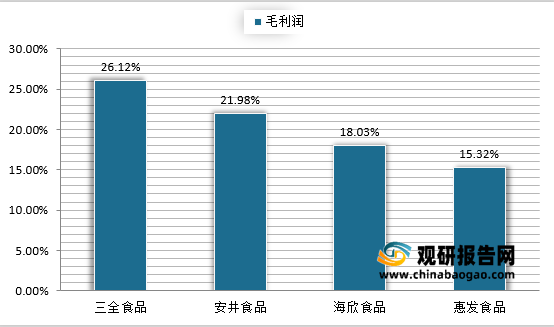

今年第三季度,速冻食品行业中三全食品毛利润排名第一,为26.12%;安井食品紧追其后,毛利润为21.98%,第三第四分别是海欣食品和惠发食品,毛利润分别为18.03%和15.32%。2021年第三季度我国部分上市速冻食品企业毛利润情况

2、龙头企业情况对比

目前我国速冻食品行业中的龙头企业分别是安井食品和三全食品。

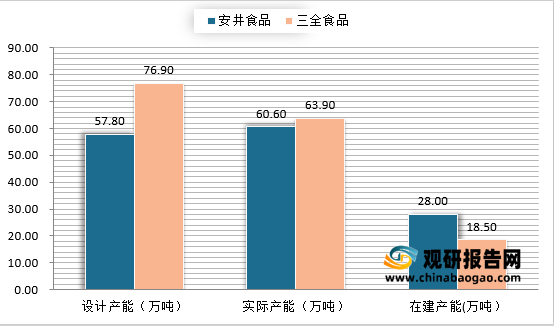

产能上看,三全食品设计产能为76.9万吨,实际产能63.90万吨,在建产能18.50万吨;安井食品设计产能57.80万吨,实际产能60.60万吨,在建产能28.00万吨。三全食品的设计产能领先与安井食品;实际产能三全食品略大于安井食品;在建产能安井食品要大于三全食品。总体来看,三全食品产能利用率低于安井食品。2020年安井食品和三全食品产能情况对比

资料来源:观研天下数据中心整理

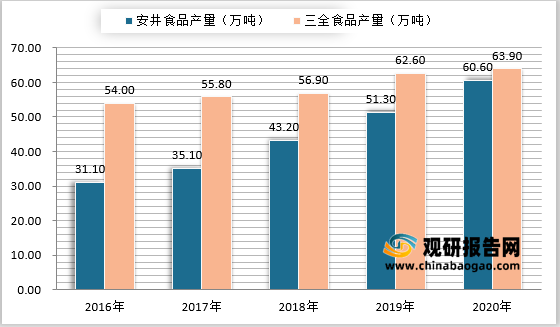

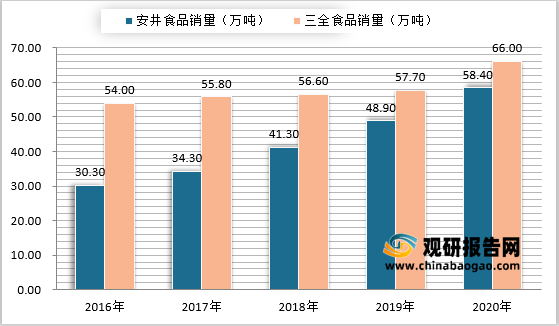

近五年来三全食品的产量和销量均高于安井食品,但三全食品的产销量增长缓慢,相比之下,安井食品的产销量增长速度较快,且2020年安井食品产销量紧追三全食品,产量与三全食品仅差3万吨,销量与三全食品也只差7.6万吨。2020年安井食品和三全食品产量情况对比

资料来源:观研天下数据中心整理

2020年安井食品和三全食品销量情况对比

资料来源:观研天下数据中心整理

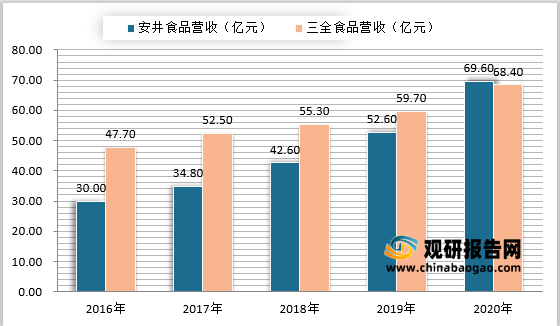

从营收情况来看,2016年-2019年,三全食品的营业收入一直领先于安井食品,但在2020年,安井食品的营业收入达到69.60亿元,反超三全食品。这主要得益与安井食品的速度火锅料的营业收入,2020年安井食品的速冻火锅料营收额为46.20亿元,首次超过三全食品的速冻米面营业收入额43.70亿元。2016-2020年安井食品和三全食品速冻食品营收情况对比

资料来源:观研天下数据中心整理

2016-2020年安井食品速冻火锅料营收和三全食品速冻米面营收情况对比

资料来源:观研天下数据中心整理

当前,我国速冻食品行业的龙头企业安井食品和三全食品两家竞争较为激烈,但在安井食品在营收方面已经慢慢占有一定优势,今年安井食品还开始试水预制菜赛道,且该公司关于非公开股票申请已获得通过,未来安井食品发展潜力较大。安井食品和三全食品扩张规划情况

| 企业 |

产品情况 |

渠道 |

动向 |

| 安井食品 |

2021年公司试水预制菜赛道,成立冻品先生事业部等新型激励模式。先期试水中,在五大选品策略体系下推出的酸菜鱼、扇子骨、黑椒牛柳。 |

渠道上主要依靠经销商和商超,2020年其经销商渠道营收约达到58.7亿元,商超模式略超8亿元,特通、电商两模式占比较小。今年该公司积极拓展线上业务,抢抓线上红利。 |

2021年10月关于非公开发行股票申请获得通过;公司河南二期和四川二期工厂将陆续投产,预计明年20%以上的产能扩张速度。 |

| 三全食品 |

2020年公司计划围绕备餐、涮烤、早餐三大场景发展更多需求,从而推出更多新产品。 |

公司线下销售主要有经销商模式、大型商超系统直营模式及大客户定制模式;线上销售业务分为四个部分:一是传统的线上电商平台;二是生鲜电;三是社区电商;四是基于卖场到家业务的销售平台。 |

2021年4月至7月共收到政府补助7958.9万元,预计增加上市公司利润79,589,605.69元。 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。