1、行业的竞争格局

(1)童鞋行业

①基本竞争格局

我国童鞋行业目前发展已初具规模,竞争格局呈现出以下特点:第一,童鞋企业地域性集中。我国童鞋生产企业主要集中在福建、浙江等沿海区域。福建地区潮流资讯集中、产业链完善,在休闲运动鞋的设计、研发与生产方面处在前沿,以上优势使得该地区童鞋企业迅速发展壮大,形成了明显的规模效益。浙江是皮鞋等时尚鞋品的聚集地,儿童皮鞋生产企业主要集中在温州及其周边地区,由于温州及其周边地区传统皮革产业发达,是国内较大的皮鞋生产基地,国内不少儿童皮鞋品牌都在温州及其周边地区设立工厂或寻找皮革产品企业代加工。

第二,童鞋自主品牌崭露头角。童鞋市场是我国制鞋产业极具潜力的市场,国外童鞋品牌的不断进入加剧了国内童鞋市场的竞争,也使得童鞋的消费趋势从无品牌消费向品牌消费转型。近年来,安踏、361°等众多国内知名运动品牌纷纷把产品线延伸到童鞋领域,推出了主打运动风格的童鞋系列,同时,国内也相继诞生了一些专业的童鞋品牌等,丰富了童鞋市场的品类。我国的自主童鞋品牌不仅成为童鞋市场的重要参与者,而且促进了童鞋品牌化的进程和行业的健康发展。

②市场集中度

虽然我国童鞋生产企业数量众多,但童鞋市场整体上处于无序竞争状态,知名品牌较少。尽管国内童鞋市场已经吸引了NIKE KIDS、ADIDAS KIDS 等国际品牌的进入,并诞生了ABC KIDS、ANTA KIDS、361° KIDS 等国内知名度较高的自主品牌,但我国童鞋市场集中度仍较低。根据统计,2015 年我国童鞋市场前10 大品牌的合计市场占有率仅为20.1%,大部分童鞋产品仍为小品牌、杂牌或无品牌状态。

同时,国内童鞋品牌具有较强的地域性特征。在区域市场中,当地小品牌仍然很活跃,其产品主要面向当地对价格敏感的消费者的需求,而在其他地区,区域性品牌的竞争优势则不够明显。

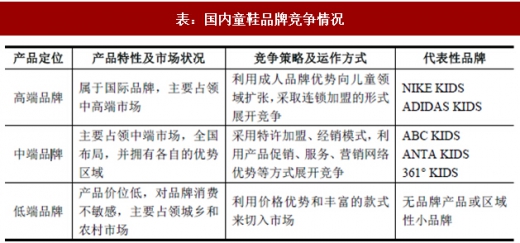

③童鞋品牌竞争

按照消费者的消费差异以及童鞋产品的品牌定位和品牌特性,国内市场的童鞋品牌主要分为高端品牌、中端品牌和低端品牌。

第一,高端品牌主要由NIKE KIDS、ADIDAS KIDS 等国际知名童鞋品牌所主导,其市场布局主要集中在一线城市和部分经济发达的二线城市,定位于国内高端消费人群。高端品牌大多依托于其成人运动品牌所占有的市场,逐渐向童鞋领域延伸发展,其品牌形象鲜明,主打品类具有一定差异,品牌风格和产品质量在长期的经营过程中得到市场的认可,积累了丰富的行业经验和众多的忠诚客户群。

第二,在中端品牌中,具有影响力的自主童鞋品牌较少。该领域由ABCKIDS、ANTA KIDS、361° KIDS 等品牌知名度较高的国内自有品牌所主导,其市场布局主要集中在经济相对发达的二、三线城市,客户主要定位于国内中端消费人群。中端市场主要分为两类品牌:第一类是专注于童鞋开发的自主品牌,具有专业的生产技术,其代表性企业有ABC KIDS 等;第二类是较早进入国内的成人鞋市场后向童鞋领域扩张发展起来的品牌,如ANTA KIDS、361°KIDS 等。

第三,低端品牌企业数量众多,大多数没有自有品牌或品牌知名度较低。低端品牌产品附加值较低,主要依靠低价竞争,产品同质化现象较为严重。

国内童鞋品牌竞争情况如下表所示:

参考观研天下相关发布的《2017-2022年中国童装市场发展现状及十三五投资价值分析报告》

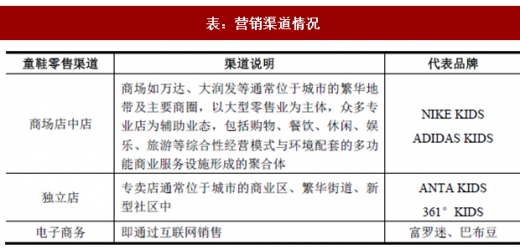

④营销渠道竞争

对于童鞋行业来说,产品是企业参与市场角逐的基础,营销渠道则是市场竞争核心资源,渠道建设的成功与否直接关系企业在童鞋行业中的竞争成败。现有童鞋行业的常见渠道形态为商场店中店和独立店等,同时电子商务作为一种新兴的销售渠道也逐渐成为常见的童鞋销售渠道。

①基本竞争格局

目前,我国的童装市场比较分散,竞争格局大致呈现出以下特点:

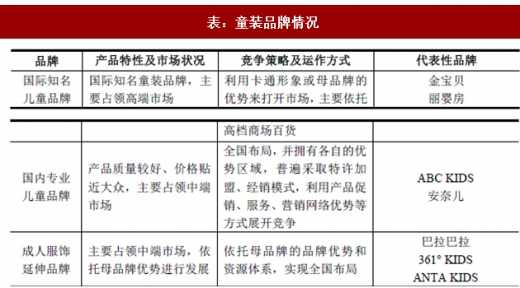

第一,国际品牌占据高端市场。国内童装市场上,国内外品牌竞争激烈,目前市场上的童装品牌可分为两类,一类为童装专业品牌,如国外的金宝贝、丽婴房等,国内的ABC KIDS、安奈儿等;另一类为成人服装品牌延伸的童装品牌,如ARMANI KIDS、巴拉巴拉、H&M 等。国际童装品牌一般注重品牌效应,有较好的质量和时尚设计元素,主要集中在高端童装市场。但是近年来随着行业的规范的完善以及消费市场的发展,国内童装品牌在设计研发和产品品质等方面不断提升,部分国内童装品牌已立足中端市场并逐步向高端市场迈进。

第二,自主童装品牌影响力整体不足,区域性较为明显。我国童装企业主要以生产型企业为主,在产品文化、研发设计和品牌运营等方面与国际一线品牌尚有差距。目前国内品牌如巴拉巴拉、ABC KIDS、安奈儿等,主要在中端及大众市场中展开竞争。此外,我国童装生产企业主要集中在广东、福建、浙江等沿海地区,受限于渠道、管理和成本,大部分国内童装品牌目前仅具有区域性优势而在全国的整体影响力较弱。

②市场集中度

近年来随着市场的不断整合,童装市场集中度已逐渐提高,但相比童鞋市场,其市场集中度仍较低。根据统计,2015年全国前10 大童装品牌的市场占有率仅为10.75%,我国童装市场仍处于高度分散、地方小品牌繁多的状态。我国童装市场的主要品牌市场份额均比较低,尚未有品牌在全国市场占据决定性份额。近年来,部分领先的品牌正逐步壮大分销渠道,尤其是在二、三线城市打开市场,向全国性品牌迈进。

③童装品牌竞争

根据品牌来源及发展历程,可将童装品牌划分为国际知名儿童品牌、国内专业儿童品牌、成人服饰延伸品牌三大类,这三大类在店铺定位及选址、营销渠道、品牌背景等方面具有不同的特点,具体如下表所示:

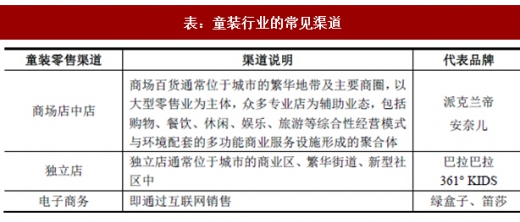

④营销渠道竞争

我国童装行业起步较晚,市场分散、成熟度低,营销渠道与童鞋行业类似,现有童装行业的常见渠道形态为商场店中店、独立专卖店、电子商务等。

国内儿童服饰市场根据产品价位可分为低端市场、中端市场和高端市场。低端市场多为无品牌或区域小品牌企业;高端市场主要由国际知名品牌主导,例如NIKE KIDS、ADIDAS KIDS 等。中端市场的品牌具有一定的全国影响力,其产品定位于有一定消费能力并且重视消费体验的大众消费群体,中端市场空间巨大,是国内儿童服饰行业自有品牌的主要竞争领域。主要竞争对手情况如下:

(1)童鞋主要竞争对手

①ANTAKIDS

安踏体育用品有限公司创立于1991 年,并于2007 年在香港联合交易所上市。

ANTAKIDS 是安踏体育专营童装、童鞋业务的附属品牌,主要面向3-14 岁儿童消费群体,定位于大众市场的儿童体育用品,其主要优势在于母品牌多年积累的品牌营销经验及市场影响力,致力于为儿童提供具有运动保护的高性价比运动装备。安踏采取经销与直营相结合的销售模式,自主生产和外协生产相結合的生产方式,在日本、香港、美国成立了设计中心,其童鞋产品中较为典型的是采用了呼吸网、柔软柱及气垫鞋底等先进科技的儿童篮球鞋与足球鞋(儿童足球鞋最低零售价199 元),童装产品也多采用功能性材料制作。

安踏2016 年末资产总额1,422,354.10 万元,其中厂房及机器账面净值为14,659.00 万元,净资产为989,633.10 万元;2016 年度营业收入为1,334,576.10 万元,2016 年研发活动支出占销售成本的比例为5.1%。2015 年末儿童用品销售门店数为1,458 家。

②361°KIDS

361 度国际有限公司创立于2003 年,是香港联合交易所上市公司,361°KIDS是361°旗下的童装、童鞋品牌,品牌自成立后依托母品牌的资源体系快速发展,其产品面向5-12 岁儿童,定位于中低价位客户群体。361 度采用经销模式,童装的平均批发售价为63.30 元,已推出男童、女童、幼童等系列产品,涵盖服装、鞋类、配饰各大类别。361°KIDS 大部分产品采用运动主题风格,服裝产品通常占比相对较高,而童鞋类产品在儿童产品中占比较低。

361 度2016 年末资产总额为1,048,982.50 万元,其中厂房及机器账面净值为11,579.30 万元、净资产为541,772.20 万元,2016 年度营业收入为502,267.80 万元,其中儿童服饰销售收入为65,124.40 万元;361 度近年持续增加研发投入,研究及开发費用占当期收益的比例为3.7%;2016 年361°KIDS 零售门店数为2,000 家。③红蜻蜓KIDS

浙江红蜻蜓鞋业股份有限公司成立于1996 年,并于2015 年在上海证券交易所上市,自2010 年起,开始经营儿童用品业务,包括童鞋、童装等类别,集产品设计、开发、生产和销售为一体,主要面向6-12 岁适龄儿童,产品主要价格带为100-300 元,定位于二、三线城市、经济强镇及一线城市二、三线商区的消费者,其产品风格活泼大方,产品安全舒适。

红蜻蜓采用直营和加盟相结合的销售模式,儿童用品为100%外协生产(OEM)。红蜻蜓2016 年末资产总额439,130.15 万元、净资产为319,867.51 万元,2016 年度营业收入为287,232.13 万元,其中儿童用品销售收入为16,648.89万元。此外,2016 年末红蜻蜓拥有研发人员362 人,省级科技新产品12 个,省级工业新产品4 个,申请专利10 件,其中发明4 件,授权专利6 件,其中发明1 件;2016 年度研发投入4,282.97 万元,研发支出占营业收入的比例为1.49%。(2)童装主要竞争对手

①巴拉巴拉

浙江森马服饰股份有限公司成立于1996 年,并于2011 年在深圳证券交易所上市,该公司主要从事森马休闲服饰和巴拉巴拉儿童服饰的研发、生产、营销和分销业务。巴拉巴拉产品主要面向0-14 岁儿童消费群体,定位于中产阶级以及小康之家。“巴拉巴拉”采用以特许加盟为主,加盟与直营相结合的销售模式,采用外包生产的生产方式,以多元化的产品、一站式的购物体验为特色,产品倡导专业、时尚、活力。

森马服饰2016 年末资产总额为1,294,805.51 万元、净资产为1,013,484.28 万元,2016 年度营业收入为1,066,716.57 万元,其中儿童服饰的销售收入为500,109.72 万元;2016 年末森马服饰拥有研发人员501 人,2016 年度研发投入27,243.32 万元,研发支出占营业收入的比例为2.55%。②派克兰帝

北京派克兰帝有限责任公司成立于1994 年,其主营业务为童装设计、研发、生产和销售,旗下拥有派克兰帝(Paclantic)、加菲猫(Garfield)、贝美依(BabyMe)、咖啡豆(Coffee beans)等多个童装品牌。派克兰帝品牌历史较久,拥有较为全面的童装产品线。

③安奈儿

深圳市安奈儿股份有限公司创立于1996 年,是一家自主研发设计、主营中高端童装业务的自有品牌服装企业,旗下拥有“Annil 安奈儿”童装专业品牌,安奈儿产品分为大童装与小童装两大类别,具体包括上衣、外套、裤、裙、羽绒服、家居服等多品类童装产品,广泛满足从初生婴儿到大龄儿童的各式衣着需求,致力于为广大婴童消费者提供舒适、安全、精致的童装产品。

安奈儿主要采用直营与加盟相结合的销售模式以及外协生产方式,2016 年度通过委托加工和OEM 方式生产成衣(不包括饰品)的数量分别为938.70 万件与69.20 万件,儿童类产品平均销售单价为95.11 元,截至2016 年12 月31 日,安奈儿共有零售店面1,458 家。截至2016 年12 月31 日,安奈儿拥有127 人的研发技术团队,建立了涵盖14 岁以下儿童服饰各产品类别的人体工学数据库,对包括选料、裁缝工艺、尺寸、形状、颜色等诸多可能影响到童装产品舒适度、功能性的因素进行了规范,截至2016 年12 月31 日,安奈儿拥有外观设计专利4 项,2016 年度研发投入1,996.63 万元,占主营营业收入比例为2.18%。

3、进入行业的主要障碍

(1)产品设计研发壁垒

产品设计是服饰企业发展的核心,对企业的长期可持续性发展具有至关重要的意义。成功的服饰设计需要将国际时尚的设计理念与国内的文化传统和生活习惯有机地融合起来,开创性地设计出更加符合国内潮流趋势和满足消费者需求的服饰产品。儿童服饰行业在服饰行业中具有特殊性,一方面儿童服饰产品的购买者和使用者相互分离;另一方面,由于儿童还处于生长发育阶段,对儿童服饰产品的设计与材质研发要求较高。因此儿童服饰企业不但应具备较强的设计研发能力,还应具有捕捉市场热点、平衡购买者和使用者品味与需求的能力。而这种能力和经验需要长时间的不断积累,短期内难以形成。

(2)品牌壁垒

品牌知名度是中、高端儿童服饰市场的进入壁垒。知名品牌是企业在品牌内涵、产品质量、产品设计、营销网络、终端形象、管理服务等多个方面经过长期、大量、持续的投入之后积累形成的。随着城乡居民收入和消费层次的提高,消费者对儿童服饰产品的消费理念发生了深刻的变化。在产品的质量和设计水平相差不大的情况下,消费越来越趋向品牌化,消费者对品牌的忠诚度也不断提高。新进企业难以在短期内建立起知名稳固的儿童服饰品牌。

(3)营销渠道壁垒

销售网络是儿童服饰企业抢占市场先机、扩大市场份额、获取竞争优势的重要手段,同时也是建立品牌影响力的关键。构建和完善销售网络需要企业长期投入资源。优质店铺资源的稀缺性使得终端销售网络的争夺异常激烈,核心商圈的营销网点越来越难取得,商业地产的价格和租金也随之持续上升。新进入企业既需要投入大量的资源铺设销售渠道,也需要时间积累形成规模。因此,新进入企业很难在短期内打破营销渠道的壁垒。

(4)产品质量壁垒

儿童服饰行业对质量管理与检验有较高要求,生产高质量的儿童服饰产品需要先进的工艺设备和专业技术,需要大量的资本投入和技术熟练的工人,企业的产品成本因此而提高。

国家质量监督检验检疫总局和国家标准化管理委员会于2016 年1 月1 日、2016 年6 月1 日正式实施《儿童鞋安全技术规范》(GB30585-2014)和《婴幼儿及儿童纺织产品安全技术规范》(GB31701-2015),上述规范作为儿童服饰行业强制性国家标准对童鞋童装的安全性能进行了全面规范。上述规范的出台对缺乏生产及质量管理经验的行业新进入者提出了更高的要求。因此,产品质量壁垒将会成为儿童服饰行业的重要壁垒之一。

(5)供应链壁垒

完善的供应链要求企业利用各种方式通过供应链高效协作,实现供应链各环节中供需双方的价值和利益最大化,进而产生价值的叠加效应。供应链整合能力强的儿童服饰企业,通常具备较大的规模,并与上下游企业建立起良好的协作关系,具备满足市场环境快速变化的反应系统,从而提升了企业自身的反应速度,提高产品质量,降低了运营成本。行业的新进入企业通常很难在短时间内建立起高效的供应链系统。

4、行业与上下游行业关系及其影响

(1)童鞋行业

童鞋行业的上游行业一般为皮、革料、鞋底、其他辅料等原材料生产行业及成品鞋加工行业等。上游行业为童鞋生产企业提供原材料,协助对各种新型原材料的开发以及定制化产品的生产,保证了童鞋产品的品质和功能。原材料价格上升会降低童鞋生产企业的利润率,但对于定位中高端,品牌影响力较大的企业来说,其价格转移能力较强,受上游原材料价格变化的影响不大。

童鞋行业的下游行业主要是面对终端消费者的零售业。零售商为企业拓宽销售渠道,增加营业利润。企业产品品质的提升和品牌影响力的提升也为零售商的销售增长提供了有力的保障,两者相互合作,互利共赢。消费者是童鞋产品的终端客户,其消费能力、消费喜好、对产品品质的要求都将直接影响童鞋行业的发展。

(2)童装行业

童装行业的上游行业为纺织品行业、五金配件加工行业和成衣加工行业等。

为了降低成本,童装行业一般在纺织品产业集群地区开设工厂。相对而言,童装行业对舒适度、安全性和产品质量的要求较高,带动了上游面料、配件加工行业的发展。

订货规模较小的童装企业议价能力较弱,对供应商的选择性相对较小,原材料价格的上涨对产品的成本有显著的影响。而对于定位中高端,品牌影响力较大的童装企业来说,基于订货规模较大、订货稳定、供应商选择性多等原因,对上游面料及配饰加工行业价格变动敏感程度较低。同时各种新型面料的开发和定制,除了提升童装的品质和功能、带动产品质量的发展外,一定程度上也有利于供应商产品线的丰富和工艺水平的提升。

童装行业的下游行业主要是面对终端消费者的零售商。销售商与企业之间互惠互利,合作共赢。销售商帮助企业完成终端销售,而企业的品牌影响力和规模效应也为销售商获得销售盈利提供了有力的保障。消费者是童装产品的终端客户,其消费能力、消费喜好、对产品品质的要求都将直接影响童装行业的发展。

5、影响行业发展的有利因素与不利因素

(1)有利因素

①国民经济水平的稳步提升有利于儿童服饰消费市场的发展

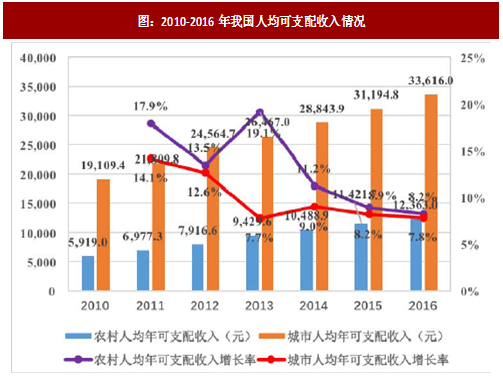

虽然近年来我国经济增速持续放缓,但仍保持了较快的增长速度。宏观经济的持续平稳向前发展,以及经济结构逐渐转向消费驱动型经济,我国消费市场将继续健康繁荣发展。与此同时,我国城镇居民与农村居民收入均保持持续增长。

到2016 年,城镇居民人均可支配收入达33,616 元,较上年增长7.8%;农村居民人均可支配收入达12,363 元,较上年增长8.2%。收入的增长对我国居民的消费习惯和消费意愿的改变产生了明显的促进作用。在宏观经济保持稳定的同时,我国经济结构逐步调整为消费驱动型经济,尽管近几年国内经济增速逐步放缓,国外经济发展低迷,但全国社会消费品零售总额一直保持双位数增长,在2016 年总额已达33.2 万亿元,不断提升的消费能力为儿童服饰行业的繁荣奠定了基础。

《中华人民共和国国民经济和社会发展第十三个五年规划纲要》中指出:发挥消费对增长的基础作用,着力扩大居民消费,引导消费朝着智能、绿色、健康、安全方向发展;坚持计划生育的基本国策,完善人口发展战略。全面实施一对夫妇可生育两个孩子政策。儿童服饰属于消费频率较高的产品,有利于增强整体消费和扩大消费人群的政策方向将促进儿童服饰市场消费快速增长。

儿童是处在生长发育阶段的特殊群体,其皮肤较为敏感,抵抗力比较弱,因此儿童服饰产品的质量要求高于成人服饰,国家相关监管部门也陆续制定对儿童服饰产品的相关安全标准。2016 年,国家质量监督检验检疫总局和国家标准化管理委员会正式实施《婴幼儿及儿童纺织产品安全技术规范》(GB 31701-2015)和《儿童鞋安全技术规范》(GB30585-2014),上述规范作为儿童服饰行业强制性国家标准对童鞋童装的安全性能进行了全面规范,对儿童服饰生产和产品品质提出了明确而严格的要求,逐步引导儿童服饰产品安全质量的升级,我国儿童服饰产业将迅速走上规范化发展道路。

③儿童数量稳定增长有利于扩大儿童服饰市场容量

近年来,我国逐步调整了人口政策,如2011 年各地全面实施“双独二孩”政策,2013 年实施“单独二孩”政策等,我国人口出生率呈现稳步上升趋势。

根据国家统计局数据,2016 年,我国人口出生率已从2010 年的11.9‰提高到12.95‰。根据统计,2015 年我国3-14岁儿童人口数量约为1.89 亿,庞大的儿童服饰消费主力群体是儿童服饰市场进一步繁荣发展的坚实基础。与此同时,国家“二孩政策”的全面放开将促进新生婴儿人口进一步增加,婴儿潮的出现将使3-14 岁年龄段人口保持较高的增长速度,我国儿童服饰消费群体数量将进一步增加,儿童服饰潜在市场规模将进一步扩大。

④品牌消费观念增强有利于提高儿童服饰市场集中度

儿童服饰市场消费者按收入可分为高收入人群、中收入人群和低收入人群。

高收入人群购买力较强,偏爱国际品牌,追求时尚、高品质的产品;中等收入人群购买力适中,偏爱国内一线品牌,注重产品品质、设计和价位的平衡;低收入人群购买力有限,更倾向于选择价位低、实用性强的高性价比产品。目前,随着国民生活水平的提高,中等收入人群比例不断增加,以及品牌消费观念更强的80 后、90 后成为新一代的父母,儿童服饰市场对产品的品牌、设计、质量、功能性的关注度越来越高。更多父母愿意选择品质、功能都较好的国内一线品牌,促使消费市场向品牌化、品质化、功能化集中,进而提高儿童服饰市场的集中度。

(2)不利因素

①国内外品牌竞争日趋激烈

随着人们生活水平的提高,消费趋向潮流化、品牌化发展,儿童服饰消费市场逐步由“数量消费”转向“品牌消费”。我国儿童服饰市场增长潜力较大,吸引了较多国际儿童服饰品牌、奢侈品牌的进入,这些国际品牌企业利用品牌、资金、技术、信息及管理等方面的优势,通过加大渠道拓展和产品营销力度来增加市场份额,并快速占据了我国高端儿童服饰市场。为了应对国际儿童服饰品牌的竞争,我国儿童服饰品牌普遍加强自主品牌建设,因此品牌竞争日趋激烈。

②产品创新能力不足

我国服饰行业拥有较强的生产优势,但消费市场的需求日益多样化,相比于国际知名儿童服饰品牌,国内品牌的儿童服饰设计主要停留在模仿阶段,大部分没有真正形成品牌文化与设计风格,整体创新能力不足。目前,我国儿童服饰企业缺乏完善的设计师培养机制,产品设计水准及个性风格在短期内较难获得突破性发展。因此,国内儿童服饰企业必须加大在设计研发上的投入,提高产品创新的能力。

③信息化管理水平滞后

国际知名品牌的儿童服饰企业较早进入信息化时代。企业资源计划(ERP)、供应链管理(SCM)以及客户关系管理(CRM)等企业信息化解决方案有助于企业整合资源、提高工作效率和管理供应链能力,对企业及时准确掌握市场流行趋势及做出快速反应等起到至关重要作用。目前,我国儿童服饰行业正处于成长阶段,企业的信息化建设较慢,普及率较低,不利于企业快速抢占市场。

6、行业发展趋势

(1)品牌竞争将替代价格竞争

在居民消费水平不断提高的前提下,随着品牌竞争日渐激烈和消费意识逐渐成熟,消费者对儿童服饰产品价格的敏感度将逐步下降,对品牌的敏感度将不断提高。随着儿童服饰市场成熟,竞争将从产品竞争、价格竞争、营销手段竞争逐步延伸到产品技术研发竞争、品牌文化竞争、品牌服务竞争等方面。

(2)产品细分化和差异化

随着国际儿童服饰品牌不断进入我国儿童消费市场以及国内自主品牌的快速发展,我国儿童服饰市场逐渐呈现产品细分化的竞争格局。激烈的市场竞争和多层次的消费能力与消费观念会产生不同的细分化市场,企业只有不断提供具有市场竞争力的产品,才能满足不同消费者的需求。儿童服饰产品细分化是行业发展的必然趋势,国内儿童服饰市场将进入一个消费细分化的时代。

(3)产品功能化

层出不穷的新设计、新概念,使得儿童服饰市场的竞争日趋激烈。个性化、精品化、专业化的产品,特别是专利产品将成为企业打造自身品牌、突出自身优势、在激烈的竞争中脱颖而出的关键。以童鞋市场为例,纳米抗菌鞋、防水作用鞋、具有防护支撑结构的学步鞋、护踝童鞋等专业化功能型童鞋概念的出现,促使童鞋市场逐渐向专业化的方向发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。