一、品类方面,目前市场以W-HUD为主,但AR-HUD放量在即,成HUD市场新增长点

根据观研报告网发布的《2021年中国车载HUD行业分析报告-市场现状与发展战略规划》显示,从 HUD 开始在汽车上应用到现在,共出现了三种产品形态:C-HUD(组 合式抬头显示器)、W-HUD(风挡式抬头显示器)和 AR-HUD(增强现实式抬头显示器)。目前,C-HUD(Combiner HUD)、W-HUD(Windshield HUD)的技术发展上已较为成熟,装车成本也能被部分主机厂所接受。随着AR技术的出现,使得HUD的使用范围更加丰富,能更加有效的提高驾驶安全性。

三类HUD特征及优劣势对比

| 分类 |

C-HUD |

W-HUD |

AR-HUD |

| 原理 |

算法软件处理后,经由投影仪投射 |

算法软件处理后,经由投影仪投射至PUV处理的玻璃 |

使用增强投影面,通过数字微镜元件生成图像元素,同时成像幕上的图像通过反射镜最终投向玻璃 |

| 出现/升级原因 |

解决低头次数多等安全问题 |

解决发生碰撞二次伤害问题 |

解决使用体验不佳、可融合信息量较少问题 |

| 光机方案 |

大多基于TFT-LCD投影技术 |

大多基于DLP投影技术 |

DLP仍是主流技术,LCoS有望突破实现自主 |

| 视觉显示区域 |

前置树脂玻璃 |

前挡风玻璃 |

前挡风玻璃 |

| 成像距离 |

1.7-1.9米 |

2.1-2.5米 |

2.6-8米 |

| 成像大小 |

6-8寸 |

7-12寸 |

9-55寸 |

| 分辨率 |

480*240 |

800*480 |

480*240/800*480 |

| 装配方式 |

后装或前装 |

前装 |

前装 |

| 产业应用情况 |

已实现量产 |

已实现量产 |

未实现量产 |

| 主要优点 |

成本容易控制,显示效果较好 |

一体化显示,节省车内空间 |

驾驶安全性高,显示效果更加真实 |

| 主要缺点 |

车辆发生事故容易对驾驶员造成二次伤害 |

高精度非球面反射镜使成本较高 |

技术难度大,制造成本高 |

| 代表厂商 |

本田皓影等 |

奥迪A8L、蔚来ES8、吉利博越Pro等 |

全新奔驰S级 |

| 代表车型 |

车萝卜、东风标致3008、COCOECAR等 |

日本精机、大陆集团、博世等 |

伟世通、大陆等 |

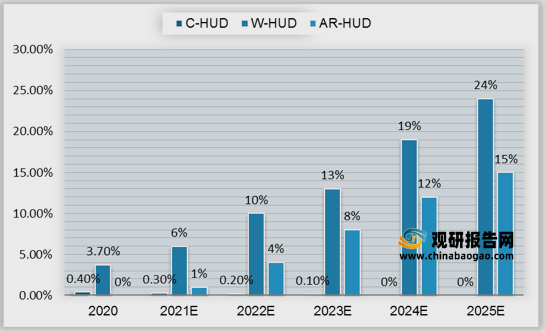

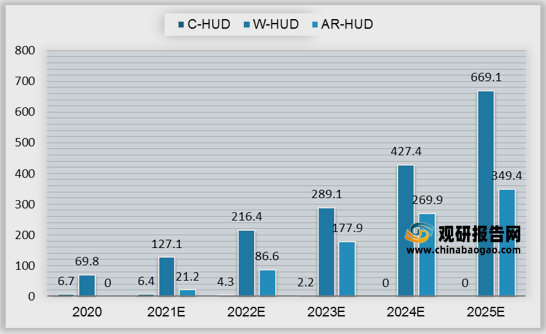

观研报告网发布的资料显示,目前,我国乘用车HUD前装市场仍以W-HUD产品为主,2020年C-HUD、W-HUD产品市场渗透率分别约0.4%、3.7%,配套量分别为6.7万台套、69.8万台套。

C-HUD因成像区域小、显示内容有限,以及在车辆碰撞时可能会对驾驶员产生二次伤害,不利于车内安全等因素,将逐渐被市场淘汰;AR-HUD与车道偏离预警、自适应巡航、ADAS等其他智能化功能相结合,并使用虚拟现实的技术,将需要显示的信息与环境融合,给驾驶员以沉浸式体验,将是驾舱中的重要技术方向,并有望成为HUD的终极形态。据测算,此后AR-HUD的渗透率将快速提升,预计至2025年市场渗透率将达15%,前装配套量将达349.4万台套,AR-HUD市场成长空间较大。

2020-2025年国内乘用车HUD前装市场渗透率预测

2020-2025年国内乘用车HUD前装配套量及预测(单位:万台套)

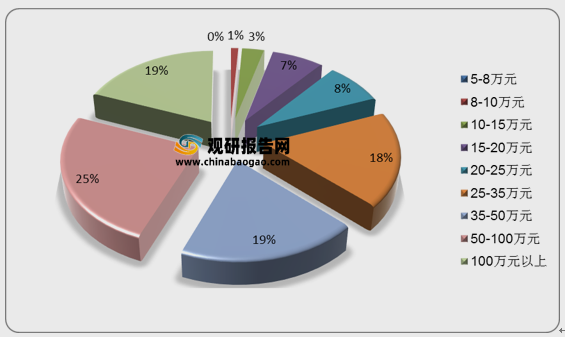

二、产品搭载价格方面,目前HUD主要搭载于高端车型中

分价格来看,2017-2020年这780款车中80%的价格在25万以上,25-35万、35-50万、50-100万、100万以上占比分别为18%、19%、25%、19%。25万以下配置HUD的车中,10-15万、15-20万、20-25万车款的占比分别为3%、7%、8%,说明目前配置HUD的车型仍以中高端及以上的车型为主。

2017-2020年按车型指导价HUD的渗透率情况

目前国内配置HUD主要在售车型(不完全统计)

| 品牌 |

车型 |

官方指导价 |

级别 |

上市时间 |

配置情况 |

| 华晨宝马 |

2020款宝马3系 |

29.39-40.99万元 |

中型轿车 |

2019.11 |

2款标配,14款选配 |

| 2020款宝马5系 |

42.69-54.99万元 |

中大型轿车 |

2019.10 |

2款无,4款选配(11600元),4款标配 |

|

| 2020款宝马XI |

27.88-33.98万元 |

紧凑型SUV |

2019.10 |

3款无,1款标配 |

|

| 2020款宝马X3 |

38.98-47.98万元 |

中型SUV |

2019.01 |

4款选配(10000元),1款标配 |

|

| 2020款奥迪A4L |

30.58-39.68万元 |

中型轿车 |

2020.04 |

选配(17900元) |

|

| 2020款奥迪A6L |

40.98-65.38万元 |

中大型轿车 |

2020.04 |

2款标配,10款选配(18700元) |

|

| 一汽大众 |

2020款奥迪Q5L |

38.78-49.80万元 |

中型SUV |

2019.11 |

1款无,5款选配(17900元) |

| 2020款迈腾 |

18.69-30.99万元 |

中型轿车 |

2019.12 |

5款无,2款选配,1款标配 |

|

| 2020款探岳 |

18.59-31.39万元 |

中型SUV |

2020.05 |

4款无,2款选配 |

|

| 2019款探岳 |

2019.05 |

8款无,4款选配 |

|||

| 北京奔驰 |

2020款奔驰C级 |

30.78-47.48万元 |

中型轿车 |

2020.03 |

9款无,2款选配(9000元) |

| 2020款奔驰E级 |

42.98-62.38万元 |

中大型轿车 |

2020.03 |

4款无,5款选配(9000元),1款标配 |

|

| 2020款奔驰A级 |

21.18-29.98万元 |

紧凑型轿车 |

2020.04 |

9款无,2款选配(9000元) |

|

| 2020款奔驰GLC |

39.48-58.78万元 |

中型SUV |

2020.03 |

1款无,4款选配(9000元) |

|

| 东风本田 |

2021款CRV |

16.98-27.68万元 |

紧凑型SUV |

2020.07 |

14款无,3款标配 |

| 2019款CRV |

2019.11 |

20款无,6款标配 |

|||

| 广汽本田 |

2018款雅阁 |

17.98-25.98万元 |

中型轿车 |

2019.07 |

8款无,1款标配 |

| 2020款皓影 |

16.98-25.28万元 |

紧凑型SUV |

2019.11 |

8款无,3款标配 |

|

| 东风日产 |

2020款天籁 |

17.98-26.98万元 |

中型轿车 |

2019.01 |

4款无,2款标配 |

| 广汽丰田 |

2019款凯美成 |

17.98-27.98万元 |

中型轿车 |

2020.05 |

4款无, 6款标配 |

| 2020款威兰达 |

17.18-24.18万元 |

紧凑型SUV |

2020.02 |

9款无,3款标配 |

|

| 2021款雷凌 |

11.58-15.28万元 |

颦类型轿车 |

2020.06 |

8款无,2款标配 |

|

| 2019款雷凌 |

2019.05 |

8款无,2款标配 |

|||

| 上汽通用 |

2020款别克君威 |

17.28-25.98万元 |

中型轿车 |

2020.04 |

1款无,1款标配 |

| 2019款别克君威 |

2019.02 |

5款无,3款标配 |

|||

| 2020款凯迪拉克CT5 |

27.97-33.97万元 |

中型轿车 |

2020.07 |

10款无,2款标配 |

|

| 2020款凯迪拉克XT5 |

32.97-46.97万元 |

中型SUV |

2020.01 |

10款无,2款标配 |

|

| 2020款凯速拉克CT6 |

37.97-52.77万元 |

中大型车 |

2020.07 |

12款无,1款标配 |

|

| 2020款别克昂科威 |

18.99-27.99万元 |

中型SUV |

2019.11 |

5款无,2款标配 |

|

| 2020款别克GL8 |

23.29-52.99万元 |

中大型MPV |

2020.05 |

9款无,4款标配 |

|

| 2018款别克GL8 |

2018.11 |

6款无,2款标配 |

|||

| 长安马自达 |

2020款昂克赛拉 |

11.59-16.89万元 |

紧凑型车 |

2019.09 |

6款无,1款选配,1款标配 |

| 2020款CX-30 |

12.99-17.19万元 |

紧凑型SUV |

2020.05 |

6款无,1款选配,1款标配 |

|

| 雷克萨斯 |

2020款ES |

29.00-48.30万元 |

中大型车 |

2019.09 |

8款无,1款标配 |

| 一汽丰田 |

2019款亚洲龙 |

19.98-28.98万元 |

中型轿车 |

2019.09 |

6款无,4款标配 |

| 上汽大众 |

2020款帕萨特 |

18.49-28.29万元 |

中型轿车 |

2020.04 |

12款无,1款标配 |

| 2019款帕萨特 |

|

|

2018.10 |

12款无,3款标配 |

|

| 一汽红旗 |

2020款H9 |

33.00-60.00万元 |

中大型轿车 |

2020.07 |

2款标配 |

| 2019款HS5 |

18.38-24.98万元 |

中型SUV |

2019.05 |

1款无,4款标配 |

|

| 吉利 |

2020款领克05 |

17.58-23.58万元 |

紧凑型SUV |

2020.05 |

3款无,3款标配 |

| 2020款豪越 |

10.36-13.96万元 |

中型SUV |

2020.06 |

2款无,1款标配 |

|

| 2020款博越 |

8.88-15.68万元 |

紧凑型SUV |

2019.09 |

10款无,1款选配 |

|

| 2020款博瑞 |

13.68-17.98万元 |

中型轿车 |

2019.12 |

4款无,1款标配 |

|

| 2020款星越 |

13.58-19.58万元 |

紧凑型SUV |

2020.07 |

5款无,4款标配 |

|

| 2019款几何A |

15.00-19.00万元 |

紧凑型轿车 |

2019.04 |

4款无,2款选配,5款标配 |

|

| 蔚来 |

2020款ES8 |

44.80-62.40万元 |

中大型SUV |

2019.12 |

6款选配,6款标配 |

| 2018款ES8 |

2017.12 |

标配 |

|||

| 2020款ES6 |

35.80-51.80万元 |

中型SUV |

2020.05 |

4款选配,2款标配 |

|

| 2019款ES6 |

2018.12 |

选配 |

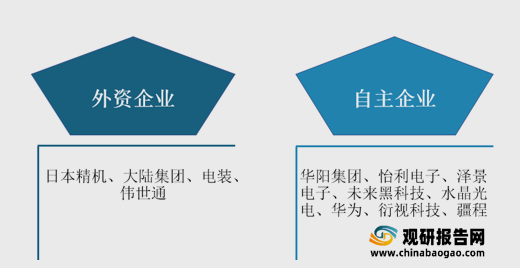

三、企业品牌方面,目前市场仍被外资垄断,而自主品牌爆发力凸显

中国HUD市场上的主要参与者包括外资企业和自主企业两类,从配套及量产的情况看,进入国内的外资企业都已经和其他的车企合作配套HUD产品并实现量产,综合实力较强,具备了较为丰富的合作配套经验,是全球范围内的HUD行业领先者,主要包括日本精机、电装、伟世通、大陆等;国内的参与者包括华阳集团、怡利电子、水晶光电、泽景电子、华为、衍视科技、未来黑科技等,华阳集团、泽景电子、怡利电子、水晶光电四家当前实现了为车型配套 HUD 并量产,整体实力较强,其他的公司产品和技术尚在研究开发阶段。

国内HUD行业主要参与者

中国市场上 HUD 企业的配套车企及具体配套车型

| 相关HUD企业 |

国家/地区 |

配套车企 |

具体配套车型 |

| 日本精机 |

日本 |

宝马、通用、奔驰、奥迪、本田、马自达 |

宝马5系、7系、X系,奥迪Q7,奔驰GLE |

| 大陆集团 |

德国 |

大众、奔驰、宝马、奥迪、福特 |

宝马3系、5系,福特林肯 |

| 电装 |

日本 |

丰田、现代、马自达 |

雷克萨斯LS/LC/LX,丰田凯美瑞、卡罗拉,马自达CX-9、CX-5 |

| 伟世通 |

美国 |

福特、斯巴鲁、PSA |

- |

| 怡利电子 |

中国台湾 |

吉利、红旗、大众 |

几何A |

| 泽景电子 |

中国大陆 |

蔚来汽车、吉利汽车、大众等 |

蔚来ES8,吉利领克系列,上汽大众等 |

| 华阳集团 |

中国大陆 |

东风日产、长城汽车、广汽、北汽、Vinfast、长安汽车 |

东风日产启辰星,长城F7、长城哈弗大狗、哈弗初恋、哈弗H6、H9、长城WEY摩卡 |

| 水晶光电 |

中国大陆 |

红旗汽车 |

红旗E-HS9 |

根据披露的产品参数,大陆集团、伟世通等外资企业的 W-HUD 产品性能更为优异。以伟世通为例,其推出了不同版本的W-HUD,其中最高成像距离能够达到 5米的上限,在各企业中达到最远成像距离,更能够适应人眼的调节;该产品拥有 9°x 3°的视场角,使驾驶员能够观察到更大的 W-HUD 画面;在亮度方面达到 15000cd/平方米,视觉体验更佳,整体看综合实力在W-HUD 中领先。

自主和外资企业 W-HUD 产品参数对比

| 企业名称 |

成像距离(M) |

视场角FOV(度) |

体积(L) |

虚像亮度(cd/m2) |

成像大小(寸) |

| 华阳集团 |

2.1-2.5 |

- |

- |

- |

7-12 |

| 泽景电子 |

2-3 |

6°x3° |

2 |

10000 |

- |

| 未来黑科技 |

2-3 |

5.5°x 4° |

3-4 |

10000 |

6-12 |

|

|

2-3 |

5.5°x 4° |

2-3 |

10000 |

6-12 |

|

|

2-4 |

9°x 7° |

4-6 |

10000 |

13-27 |

| 怡利电子 |

2.2-2.5 |

- |

- |

- |

- |

|

|

2 |

- |

- |

- |

9 |

| 大陆集团 |

2.5 |

6°x 2° |

4 |

12000 |

- |

|

|

4.5 |

9°x 3° |

7 |

12000 |

- |

| 伟世通 |

≤2 |

4°x 1.2° |

- |

10000 |

- |

|

|

≤3 |

6°x 2° |

- |

12000 |

- |

|

|

≤5 |

9°x 3° |

- |

15000 |

- |

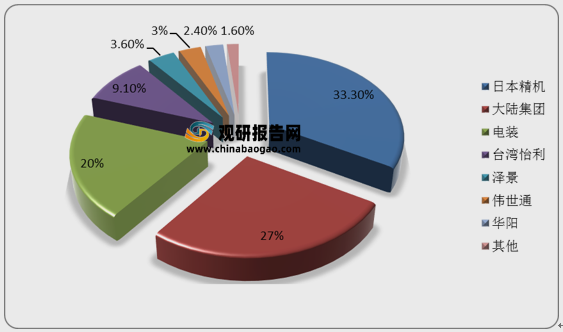

从2020年国内车载HUD市场份额来看,HUD前装市场基本被日本精机、德国大陆、日本电装、伟世通等国外巨头垄断,且竞争格局高度集中,前五名企业市场份额超95%。近三年,随着国内智能驾驶技术商业化落地加快,不少自主品牌供应商开始崭露头角,且爆发力十足,当中,以华阳综合实力最强。

2020中国车载HUD市场份额

HUD主要搭载合资品牌车型中,自主品牌加速渗透提供未来核心增量。我国车载HUD在合资品牌车型中的渗透率呈现缓慢上升趋势,由2017年的10.4%提升至2020年的15.1%。

2017-2020年我国自主/合资HUD的渗透率情况

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。