轮胎一般是指装配在各种车辆和机械上的的圆环形弹性橡胶制品,主要用于承载车辆和机械的重量,具有牵引和缓冲的功能,以保证车身和机械能正常行驶。

参考观研天下发布《2019年中国橡胶轮胎外胎市场分析报告-行业深度调研与未来趋势预测》

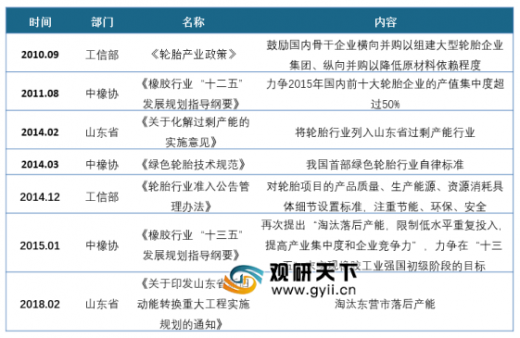

按照下游场景的分类,轮胎一般可以分为乘用胎、商用胎及工程胎。顾名思义,乘用胎主要是个人小车使用,商用胎主要是生产性汽车(轻卡胎、重卡胎和巨型胎),工程胎用于农业、工业工程车以及摩托车胎。二、行业主要政策法规

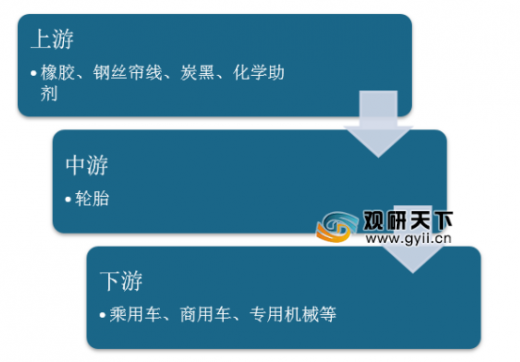

三、轮胎行业产业链条分析

轮胎的上游主要是原材料行业,主要包括橡胶、钢丝帘线、炭黑和化学助剂等行业,总体来看,上游市场的产品价格波动较大,从而传导至本行业,许多中小企业容易受到上游价格波动的冲击,而被迫停产。

轮胎的下游则主要是汽车行业,尽管我国汽车增长在2018年开始出现了放缓的迹象,但是得益于我国汽车保有量的持续上升,为轮胎在汽车售后的市场提供了巨大的市场潜力。

四、中国轮胎行业竞争情况分析

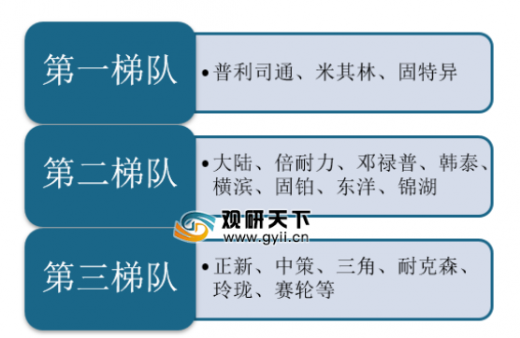

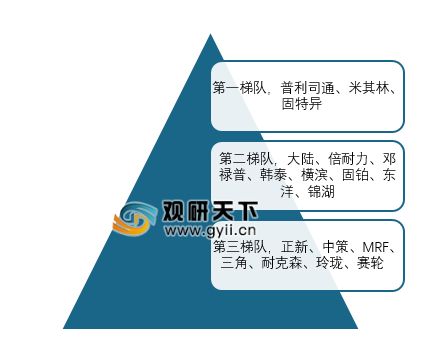

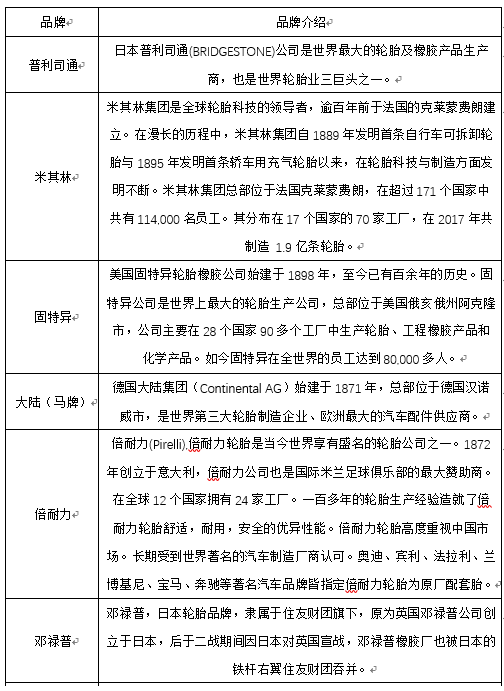

从全球范围来看,普遍认为普利司通、米其林和固特异是轮胎企业的全球前三强,此外有8大轮胎集团位居第二梯队,其余则为轮胎第三梯队,我国轮胎品牌都位于全球轮胎格局的第三梯队。

与国外相比,国内市场集中度比较低。不过中国国内轮胎自主品牌迅速发展,从低端逐步迈向中高端市场。国内规模以上轮胎企业600多家,随着小规模轮胎企业受制于环保、成本上升和资金周转困难等原因逐步出清,国内龙头企业保持高开工率,产能逐步扩张,国内轮胎集中度进一步提升,同时注重品牌推广和营销国际化,不断提高竞争力。

目前我国轮胎格局主要分为三大梯队,第一梯队的是普利司通、米其林和固特异;第二梯队主要有八家:大陆、倍耐力、邓禄普、韩泰、横滨、固铂、东洋、锦湖;第三梯队为新兴轮胎品牌:正新、中策、MRF、三角、耐克森、玲珑、赛轮等。

五、中国轮胎行业主要品牌分析

我国轮胎行业主要品牌如下:

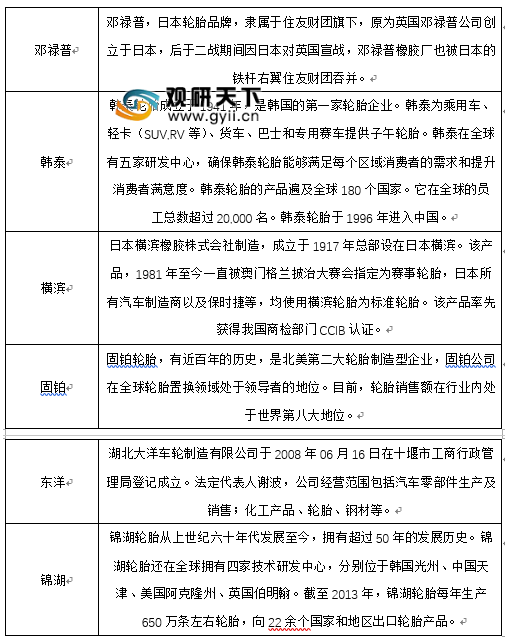

六、中国轮胎行业企业集中度分析

我国轮胎企业众多,规模以上的轮胎制造企业超过600家,主要分布在沿海各省如山东、江苏、浙江和上海等地,而山东是我国轮胎企业数量最多的省份,省内共有轮胎制造企业超过300家,规模以上企业数量占全国一半以上。

七、2019年轮胎行业波特五力分析

(一)现有企业间竞争

近年来,我国轮胎行业迎来了快速稳步上升,我国成为了世界范围内最大的市场,因此我国境内的各个轮胎生产厂商也必然会越来越多,其生产轮胎的数量和规模也会越来越大。但是由于我国轮胎产业的发展属于粗放式发展,行业存在许多的问题,存在集中度低、品牌技术水平不高等因素。随着中国制造2025的发布,未来我国轮胎行业必将迎来高质量发展,淘汰落后产能,实现由量到质的飞跃,行业中小及落后企业将面临淘汰,大中型企业也将面临改革,行业企业数量及竞争方式逐渐转变。

轮胎行业现有企业间竞争

(二)潜在进入者分析

目前行业市场来看,我国轮胎行业面临较多的市场壁垒,如政策壁垒、技术壁垒、资金壁垒和环保壁垒等。

1、政策壁垒

2014年我国工信部发布了《轮胎行业准入条件》,对轮胎产品质量、轮胎生产企业能源、资源消耗的具体细节标准制定以及对水污染、大气污染等排放限值等有明确要求,这对进入轮胎行业产生一定的政策壁垒。

2、技术壁垒

随着技术的发展,轮胎行业出现了较多的产品认证,如欧盟REACH法规、欧盟标签法、ECER117、巴西标签法、沙特标签法、美国SMARTWAY认证等,且随着行业的发展,市场对于轮胎产品的应用提出了更高的要求,新技术和新标准的不断发行,对轮胎行业的新进入者提出更高的技术壁垒。

3、资金壁垒

轮胎行业是典型的资金密集型企业,也存在一定的规模经济效应,包括厂房、原材料和设备的投入,对资金要求较高。

4、环保壁垒

随着我国对于环境保护的重视,越来越多的轮胎企业面临环保政策问题,如《橡胶制品工业污染物排放标准》(GB27632-2011)、《工业企业厂界环境噪声排放标准》(GB12348-2008)和《环境空气质量标准》(GB3095-2012),2011年中橡协的《轮胎行业清洁生产技术推行方案》以及2014年2月中橡协发布的《绿色轮胎技术规范》,提高了企业对于污染的处理技术和资金能力。

由于轮胎行业面临较高的壁垒,且轮胎行业毛利润一直处于较低的水平,轮胎行业破产数量增加,故行业潜在进入者威胁较小。

轮胎行业潜在进入者分析

(三)替代品威胁分析

轮胎作为汽车工业的重要组成部分,且近年来,随着汽车工业的发展,对于轮胎的需求在不断增加,轮胎作为起重要的零部件,暂时没有可替代的产品。

资料来源:观研天下数据中心整理

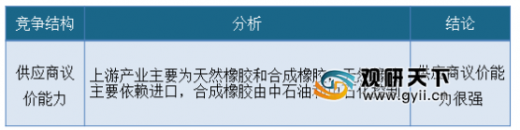

(四)供应商议价能力轮胎的上游产业主要是天然橡胶和合成橡胶(占总成本的70%以上),且我国天然橡胶主要依赖进口,主要进口国为马来西亚、印尼和泰国,这三个国家为世界三大天然橡胶生产国,他们通过产胶国联盟影响全球价格,议价能力较强。而人工合成橡胶主要为国内中石油、中石化两大公司控制,总的来说,上游产业具备较强的议价能力。

资料来源:观研天下数据中心整理

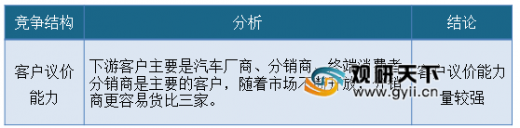

(五)客户议价能力

轮胎行业的下游客户主要是汽车厂商、分销商、终端消费者。其中,分销商是主要的客户,但是随着信息化的发展以及各类专业的国际轮胎展览会的增多,分销商更容易货比三家以增强其获利能力。因此,下游的客户议价能力较强。

资料来源:观研天下数据中心整理(lpeng)

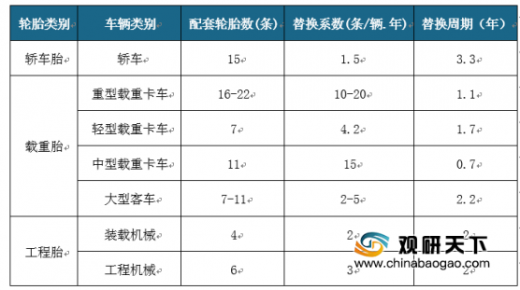

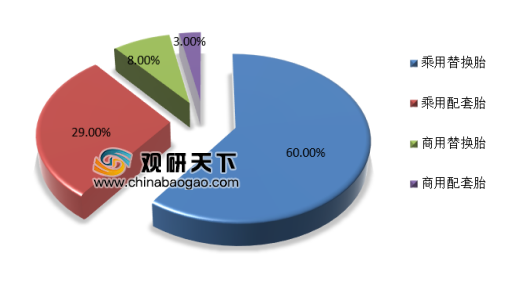

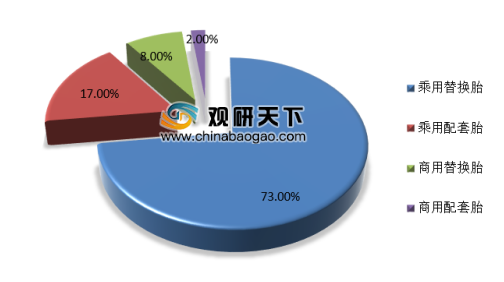

八、中国轮胎行业发展前景分析与预测从我国的轮胎市场消费结构来看,我国的轮胎市场主要为轮胎配套市场和轮胎替换市场。乘用车的配套比为1:5,载重卡车的配比约为1:7。从汽车轮胎替换系数来看,每辆轿车每年需替换1.5条轮胎,其替换周期约为三年左右,大型卡车等载重型机械的替换系数远高于乘用车,同时其替换周期约为0.7年左右。

我国的轮胎市场70%左右为替代市场,其中,60%的为乘用车替换市场。这相较于发达国家80%以上的替换市场来说还有一定的发展空间。未来我国的轮胎市场将逐步向替换市场发展,以后替换市场会是国内轮胎企业发展的重中之重。

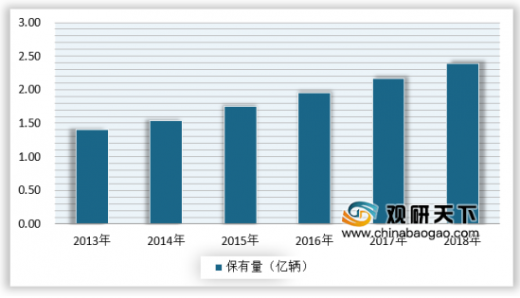

近年来,我国机动车保有量持续快速增长,2018年全国机动车保有量达3.25亿辆,与2017年底相比增加1556万辆。从我国乘用车保有量来看,从2013年到2018年间,我国的乘用车复合增长率达到了14.31%,每百户家庭私家车拥有量已超过40辆。我国有着数量巨大的乘用车保有量,按照3.3年的换胎周期来看,我国每年约有10860万条替换轮胎的市场空间,我国的替换轮胎市场空间巨大。

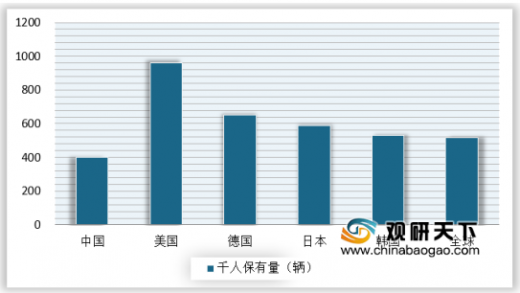

从人均保有量来看,我国的汽车人均保有量为400辆/千人,这与世界上主要的汽车占有率较高的国家相比有着较大的差距。近年来,我国的乘用车市场保持了较快的发展,汽车的人均保有量有了较大的提高,虽然2018年我国乘用车市场增速不及预期,但是汽车销量仍然达到2808.1万辆,我国的汽车人均保有量也进一步提升,未来随着我国汽车市场的不断发展,我国汽车人均保有量将逐步向发达国家看齐,这将孕育出巨大的轮胎替换市场。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。