随着行业的发展,现有企业的规模越来越接近,厂商数量越来越多,企业之间的竞争将日趋激烈。同时,由于BMS产品或服务的同质性非常严重,这也导致导致竞争对手之间的博弈会非常激烈,最终导致整个行业的利润都会非常低。

参考观研天下发布《2019年中国电动汽车行业分析报告-行业运营态势与发展前景预测》

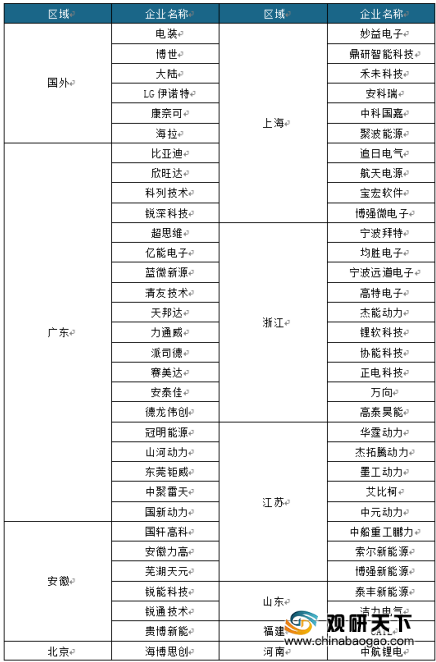

我国的BMS企业在新能源汽车行业持续发展的背景下,不断进行并购重组,垂直整合产业链,行业集中度进一步提高。国际市场主要有博世、LG伊诺特、康奈可以及HELLA等国际知名企业,这些企业主要专注于高端BMS产品的研发。

随着经济全球化和我国新能源汽车行业的不断发展,国内BMS产品厂商研发能力的提高,结合产品的成本优势,国内企业竞争力明显增强。

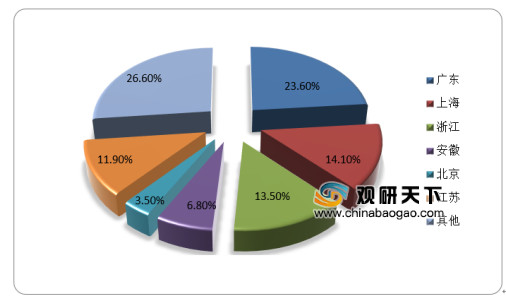

从企业分布来看,目前我国BMS行业的企业主要分布在长三角、珠三角地区,主要以动力电池企业居多。由于部分整机厂的研发能力较强,BMS行业的企业技术两极分化严重,龙头企业占据较大的市场份额,中小规模企业在低端产品竞争激烈。

由于我国国内BMS行业起步较晚,相对国际企业来说技术有一定的差距,随着近年来BMS行业企业的不断发展,国内有一部分企业技术较为成熟,在国际上有着一定的竞争力,但从BMS行业总体数百家企业数量来看,行业竞争较为激烈,行业企业集中度较高,市场竞争激烈。

从我国BMS行业的企业的主题来看,我国BMS行业企业主要由动力电池企业、整车企业以及专业第三方BMS企业组成。从现阶段企业发展来看,BMS行业以第三方BMS企业为主,但随着整车厂和电池企业将逐渐渗透,未来市场有望进行重构。

二、客户议价能力

近年来,我国新能源汽车产业取得了较快发展,新能源汽车销量从2015年的33.1万台增长到2018年的125.6万台,年均复合增长率达到56%。从目前我国新能源汽车企业销量来看,我国新能源汽车市场主要由比亚迪、北汽新能源、上汽集团、吉利汽车、奇瑞新能源等车企占据,截至2018年11月份,比亚迪国内市场份额达到了24%,北汽新能源、上汽分别占到12.4%、11.7%,前三家车企占据新能源市场的48%市场份额。

从我国新能源汽车销量分布来看,目前国内销量前十的新能源汽车厂家占据新能源汽车市场的79.3%的市场份额,行业集中度极高,同时由于比亚迪等车企拥有较强的BMS研发能力,对于专业第三方BMS企业以及电力电池BMS依赖较低。同时由于新能源汽车行业集中度极高,新能源汽车企业对于供应商的选择要求较高,国内大量的BMS企业难以进入其供应链系统,这也造成我国BMS行业企业议价能力较弱,使得BMS行业客户议价能力较强。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。