装备制造业为国防建设和社会经济发展提供强大的装备支撑,是国民经济发展特别是工业发展的基础。智能制造装备基于信息化与工业化的深度融合,是高端装备制造的重点发展方向之一。发展智能制造装备产业对于加快制造业转型升级,提升生产效率、技术水平和产品质量,降低能源、资源消耗,实现制造过程的智能化和绿色化发展具有重要意义。

参考观研天下发布《2019年中国汽车市场分析报告-市场竞争现状与发展趋势预测》

智能制造装备集机械系统、运动系统、电气控制系统、传感器系统、信息管理系统等多种技术于一体,能够大幅减少生产过程对人力劳动的依赖,显著提高生产精度、生产质量和生产效率,被广泛应用于汽车整车及零部件、工程机械、飞机制造、轨道交通等多个制造领域。

随着国际竞争的加剧,近年来美国、德国、英国、日本等发达国家纷纷实施了以重振制造业为核心的“再工业化”战略,颁布了一系列以“智能制造”为主题的国家计划。在适龄劳动力数量减少、劳动力成本增加、生产效率及产品质量要求提高、生产方式向精益化转变等因素的综合影响下,智能制造装备作为实现《中国制造 2025》规划和推动我国工业转型升级的基石,受到了我国政府的高度重视,产业扶持力度不断加大。

智能制造装备的应用在汽车制造领域较为成熟。随着汽车产业的发展,汽车智能制造装备已从早期的简单机械设备逐步发展到现在的高度自动化和智能化。发行人涂装、焊装、机器人集成系统等智能制造装备主要应用于汽车整车及零部件行业,并可推广运用于工程机械、轨道交通、农业机械、家电等行业。

汽车智能制造装备行业发展概况及趋势

1、国内汽车产业稳健发展,汽车智能制造装备行业整体前景良好

装备制造业中,汽车智能制造装备是一个重要的子行业。汽车整车及零部件行业也是智能制造装备应用 为成熟的领域。中国汽车工业协会数据显示,我国汽车产量由 2006 年的 727.89 万辆上升到 2016 年的 2,811.88 万辆,汽车销量由2006 年的 732.80 万辆上升到 2016 年的 2,802.82 万辆,年均复合增长率分别达到14.47%和 14.36%。我国汽车产消量的快速增长带动了汽车工业固定资产投资规模的持续增加。

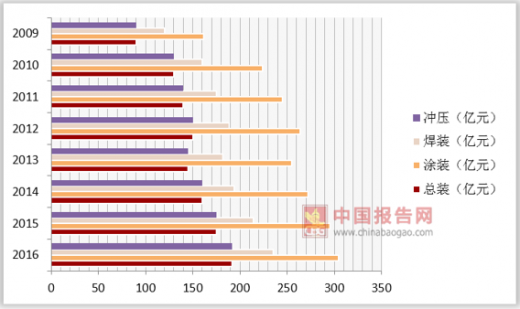

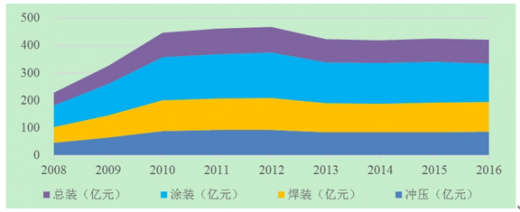

按工艺划分,汽车智能制造装备包括冲压、焊装、涂装、总装四大类,各自的投入占比一般为 20%、25%、35%、20% ,汽车工业固定资产投资的增长给冲压、焊装、涂装、总装智能制造装备带来了巨大的市场需求。

注:2009-2016 年我国汽车工业冲压、焊装、涂装、总装制造装备投资统计依据:机械工业第九设计研究院《未来十年我国汽车整车制造装备探析》中统计的各类占比与《中国汽车工业年鉴》中汽车制造装备中固定资产投资额度相乘得出。

当前是我国汽车工业发展的关键时期,2015 年,我国汽车千人保有量达到125 辆 ,已基本完成了第一次普及,我国汽车行业开始进入成熟发展的新阶段。受我国城镇化进程不可逆转、居民购买力不断提升、我国汽车普及率较低、中西部新增购车和东部汽车更新换代需求凸显、新能源汽车的蓬勃发展进一步带动汽车产业的发展和升级等因素驱动,未来我国汽车行业仍将保持稳健发展态势,2016 年我国汽车产销量同比增长 14.46%和 13.65% ,汽车工业固定资产投资规模也有望保持在相对高位。具体来看:

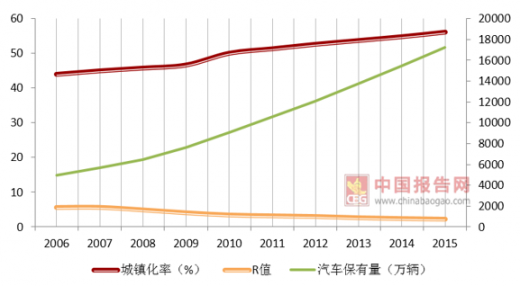

(1)我国城镇化进程快速发展,居民购买力水平不断提升

城镇化率与汽车保有量存在明显的正相关关系。2006-2015 年我国城镇化率由 43.90%提升到 56.10%,汽车保有量由 0.37 亿辆提升至 1.54 亿辆 ,年均复合增速为 18.74%。新型城镇化的不断推进将是汽车需求持续增长的有力保障。

此外,汽车行业内通常以 R 值(车价/人均 GDP)作为衡量一个国家汽车购买力水平的重要指标。按照发达国家的历史经验,一个国家的 R 值接近 2~3 时,该国就将进入汽车的快速普及阶段。日本和韩国的 R 值分别在 60 年代和 80 年代进入到 2~3 区间,之后 10 年的时间里,两国汽车销量均以超过 20%的年均增速增长。近年来,中国的 R 值正式进入 2~3 区间,按照发达国家的经验,未来10 年中国的汽车产销量仍将具备高速增长的潜力。

(2)整体较低的汽车普及率及区域发展的不平衡带动汽车新增和更新需求

2015 年我国汽车保有量为 125 辆/千人,而美国 2014 年高达 818 辆/千人,韩国 2014 年也达到了 399 辆/千人 。目前我国千人汽车保有量仅相当于日本 60 年代、韩国 80 年代的水平,并低于世界平均水平,我国的汽车保有量还有很大的增长空间。主要原因是:首先,中国庞大的人口基数是汽车销量保持稳健增长的基石。其次,我国三、四线城市的汽车普及率明显低于一、二线城市的汽车普及率,中西部地区也低于东部沿海地区,随着三、四线城市和中西部地区居民购买力的提升,来自这些地区的强劲需求将推动我国汽车需求稳健增长。再次,由于汽车的使用寿命一般不会超过 10 年,东部沿海省份汽车更新需求巨大。

(3)新能源汽车的蓬勃发展进一步带动汽车产业的发展和升级

近年来,中国主要城市持续受雾霾天气影响,环保要求日益提高。在此背景下,国内外车企纷纷推出以混合动力、纯电动为主的新能源汽车,政府也出台了新能源汽车补贴、挂牌的相关支持政策,并加强政府采购力度。我国新能源汽车正迎来高速发展期。

2016 年 3 月 17 日,《国民经济和社会发展第十三个五年规划纲要》发布,明确指出要实施新能源汽车推广计划,鼓励城市公交和出租车使用新能源汽车,建设标准统一、兼容互通的充电基础设施服务网络,完善持续支持的政策体系,到 2020 年全国新能源汽车累计产销量达到 500 万辆。汽车工业“十三五”规划以绿色制造、智能制造为思路,绿色制造尤其是新能源汽车是发展重点,同时信息化、智能化的智能制造也是建设重心。

据中国汽车工业协会数据统计,我国新能源汽车产量已从 2011 年的 0.84 万辆上升到 2015 年的 37.90 万辆,2011~2015 年平均增速高达 159.42%。新能源汽车的蓬勃发展将进一步带动汽车产业的发展和升级。

由国务院发展研究中心、中国汽车工程学会和大众汽车集团(中国)联合编著的《2014 中国汽车产业发展报告》(2014 汽车蓝皮书)明确指出,中国汽车市场的峰值产销量可达到 5,000~6,000 万辆。以此估算,我国汽车市场至少仍有一倍增长空间。汽车工业的稳健发展有利于行业固定资产投资长期保持较高水平,有效保障国内汽车智能制造装备业的发展空间。

2、国内车企产能稳健扩张,尤其是自主品牌汽车的发展,将直接拉动本土企业汽车智能制造装备的需求

2016 年是“十三五”的开局之年,中国经济由高速发展转向中高速发展,汽车工业进入重大转型期。新能源汽车和“互联网+智能制造”将对中国汽车产业产生深远影响,《中国制造 2025》的实施则会给中国汽车产业带来较大的机遇。

近几年中国自主品牌汽车瞄准市场需求,积极开发新车型,SUV、MPV 均取得较好成绩,带动中国自主品牌乘用车占整个汽车产销量比重的提升,并极大地提振了自主品牌车企的发展信心。2016 年,我国自主品牌汽车销量同比增速20.50%,高于同期全行业的 14.36% 。随着对市场理解的加深和对市场机会的把握,以及车辆质量的提高和本身的价格优势,自主品牌汽车势必得到越来越多消费者的青睐,有着广阔的发展空间。基于性价比、沟通便捷及服务响应等因素的考虑,自主品牌车企更偏向于选择国内厂商的智能制造装备。自主品牌车企的快速发展将显著带动对国内厂商汽车智能制造装备的需求。

3、国家战略引导汽车产业和装备制造业“走出去”,中亚、东南亚、西非、东欧、中东、南美等地区发展潜力巨大

2014 年,中央经济工作会议提出了“一带一路”区域经济战略合作框架,其建设重点之一是开辟新的出口市场。“一带一路”涵盖的国家绝大部分处于经济上升期,汽车市场具有足够的潜力,其中还包括众多百万辆级的区域市场,如2014年印度汽车销量约 317.69 万辆、俄罗斯为 249.14 万辆,泰国、印度尼西亚等国汽车销量也达到了百万辆级 。

2015年国务院发布的《关于推进国际产能和装备制造合作的指导意见》提出通过境外设厂等方式,加快自主品牌汽车走向国际市场;积极开拓发展中国家汽车市场,推动国产大型客车、载重汽车、小型客车、轻型客车出口;在市场潜力大、产业配套强的国家设立汽车生产厂和组装厂,建立当地分销网络和维修维护中心,带动自主品牌汽车整车及零部件出口,提升品牌影响力。

在国家系列政策引导下,2006~2016 年,中国车企“走出去”经历了“整车单纯出口——海外建立销售网络——海外并购或建厂”三大阶段,并基本实现规模化。

东南亚、俄罗斯、南美、非洲等地汽车市场潜力巨大,海外发展正成为自主品牌车企新的经营战略。部分自主品牌车企在海外甚至建有多个工厂,如奇瑞在俄罗斯、乌克兰、伊朗、埃及、印度尼西亚、乌拉圭等地建立工厂,长安汽车在马来西亚、越南、伊朗、乌克兰和美国等地建立工厂,长城汽车在乌克兰、俄罗斯新建工厂等。

“一带一路”战略的深化实施,为我国车企的发展提供了巨大的市场机遇。我国自主品牌车企快速推进的海外战略利于本公司获得充足的海外市场订单。报告期内,公司成功参与了奇瑞汽车巴西工厂、吉利汽车白俄罗斯工厂等海外工厂的建设。

4、 车型升级换代和汽车产业并购整合,带来汽车智能制造装备的改造需求

近年来,随着汽车行业竞争的加剧,汽车厂商新车投放、旧车改型步伐不断加快,周期越来越短。由于生产装备通常无法做到用同一条生产线生产不同车型的产品,推出新车型或换代意味着投资建设新的生产线或是原有生产线的升级改造。汽车技术本身的发展也会带来新的生产线需求,包括新的环保车型、新型动力车型的推出等。

另一方面,近年来我国汽车产业的兼并重组稳步推进。未来几年,一部分规模小、技术力量弱、成本高的汽车企业将退出市场或被并购,中国汽车工业将会形成几家大型企业集团,并 终形成少数几家集团控制全国大部分汽车市场的局面。汽车产业的大规模兼并重组,势必带来车型的更新和生产线的改造,给包括公司在内的汽车智能制造装备企业带来较大市场机会。

5、 行业进口替代加速,本土汽车智能制造装备企业面临发展机遇

我国汽车产业良好的发展前景为国内外汽车智能制造装备企业的发展提供了广阔的空间。与我国汽车产业蓬勃发展形成巨大反差的是,长期以来汽车智能制造装备的对外技术依存度一直保持较高水平,高端装备严重依赖欧洲、日本、意大利等发达国家,部分本土装备虽可满足汽车工业制造的基本需求,但在成套性、可靠性等方面与国外先进水平仍有很大差距。近年来,国内汽车市场竞争日趋激烈,新建生产线更加注重服务和成本效益,国产汽车智能制造装备的进口替代已成为行业发展的趋势和主要驱动力。

随着一些关键技术的国产化率的不断提升,目前我国汽车智能制造装备业已进入自主创新和技术引进相结合的阶段,具备一定的竞争实力,到 2020 年,我国汽车智能制造装备对外技术依存度降低到 30%左右 。

汽车智能制造装备行业市场化程度及竞争格局

1、汽车智能自动化生产线系统市场化程度及竞争格局

我国汽车制造装备产业起步于上个世纪五十年代,经历了苏式装备、国产设备和引进德国、日本设备为主导的三个发展阶段。在消化和吸收国外先进制造技术的过程中,国内企业陆续掌握了汽车制造过程中的重要技术和工艺。目前,全球范围内具备整车的智能制造装备平台开发和实施能力的也仅有德国、日本、意大利、中国等少数国家,国内汽车智能制造装备企业在国际市场上已具备一定竞争力。

我国汽车智能制造装备行业的市场化程度较高,市场竞争较为充分,竞争格局分为三个层次:一是具备汽车智能制造装备整厂工程设计、总包能力的国际知名企业;二是具备较强的汽车智能制造装备系统研发设计能力,且生产、安装调试及售后服务综合能力较强的国内优势企业;三是不具备系统设计能力,或研发设计能力不强的众多工艺单元供应企业。前两类企业占据全行业较大的市场份额,各优势企业均有长期合作的业务伙伴和擅长的业务领域。

(1)德国、日本等制造业发达国家的汽车智能制造装备水平居全球领先地位,以德国杜尔、艾森曼和日本帕卡、大气社、得立鼎等为代表的国际知名企业进入中国市场多年,凭借强大的整厂设计、项目总包能力在国内市场的份额较大。

(2)国内机械四院、机械九院、东风设计院等国内大型专业设计院所主要从事汽车制造整厂的设计,汽车制造智能装备的制造、安装、调试等业务主要外包给设备企业合作方来完成。发行人、华昌达、江苏长虹智能装备集团有限公司、上海天永智能装备股份有限公司、江苏骠马智能装备股份有限公司、苏州天成涂装系统股份有限公司、四川成焊宝玛焊接装备工程有限公司等行业领先的汽车智能制造装备企业,在长期从事系统工艺单元的制作、安装业务过程中也具备了系统的整体设计能力,能够设计生产包括冲压、焊装、涂装、总装自动化生产线等在内的种类齐全的全套智能制造装备,在系统集成技术、项目管理能力、售后服务等方面也都具有明显的竞争优势。

(3)数量较多的不具备设计规划能力和集成能力的汽车制造装备企业通常从事冲压、焊装、涂装、总装单一系统具体工艺单元的制作、安装业务。这类企业普遍规模小、技术弱,通常只从事简单加工服务,其毛利率相对较低。

国际知名企业和国内大型专业设计院所在市场中与发行人这类具备自动化生产线系统设计与集成能力的企业并不是单纯的竞争关系,而是更多地体现为竞争合作关系。通过与国际知名企业、专业设计院所的合作,发行人等国内优势企业在智能自动化生产线系统自主研发、智能装备设计制造等多方面均具备了较强的竞争力,逐渐缩小了与国际知名企业之间的差距。

2、工业机器人集成系统市场化程度及竞争格局

目前,我国工业机器人企业总体上还处于成长期。欧洲、美国、日本等发达国家与地区的企业凭借既有的技术优势占据了我国机器人市场的绝大部分份额。其中:欧洲和日本企业是工业机器人本体的主要供应商,ABB、库卡、发那科、安川电机四大巨头占据全球工业机器人本体约 50%的市场份额,且四大巨头产品在中国市场的占有率约 70% 。国内工业机器人领域的领先企业目前已基本掌握机器人本体设计制造、控制系统软硬件、运动规划等相关技术,但总体技术水平与国外先进技术相比仍存在较大差距,缺乏核心及关键技术的原创性成果和创新理念,精密减速器、伺服电机、伺服驱动器、控制器等高可靠性基础功能部件方面的技术薄弱,长期依赖进口。

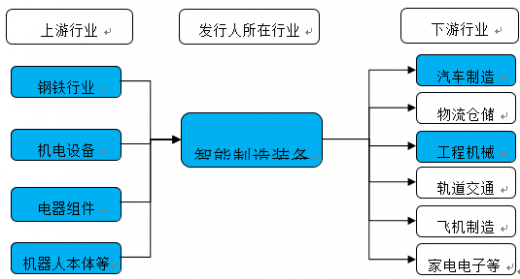

所处行业与行业上下游业之间的关系

智能制造装备行业的上游是钢铁、机电设备、电气组件、机器人本体等行业,下游主要是汽车制造、工程机械、飞机制造、轨道交通等行业。

1、 与上游行业的关联性

钢材价格的波动对智能制造装备产品的售价产生一定影响,进而影响行业整体盈利能力。智能制造装备企业可以通过调整产品价格、合理控制库存等措施转移部分钢材价格波动的风险。

机械类、电气类元器件行业属于充分竞争行业,行业技术成熟、产品供应稳定,且该类产品的价格波动幅度较小,对发行人所处行业的经营状况影响较小。

工业机器人本体的行业技术壁垒较高,但国际国内市场供应较为充足,竞争较为充分,利于本行业发展。

2、 与下游行业的关联性

智能制造装备服务领域较广,可涵盖汽车制造、工程机械、飞机制造、轨道交通等各行业。智能制造装备的应用在汽车制造领域尤为成熟。汽车行业产能的扩张和汽车生产技术的革新、自主品牌汽车的发展、淘汰落后产能和车型更新换代、汽车产业“走出去”、进口替代加速等均利于汽车智能制造装备行业的发展。工程机械生产规模扩大、飞机制造和轨道交通等行业的发展也都将促进本行业的进步。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。