同时,补贴政策趋严,行业超额收益逐步抹平,新进入者的窗口已经关闭,业内中小企业开始被淘汰出局,市场将加速往优势企业集中。新的技术如固态电池将用固态电解质替代隔膜和电解液,属于构件级别的创新,而非架构性的创新,在渐进性创新中,龙头企业往往可以保持持续的领先地位。

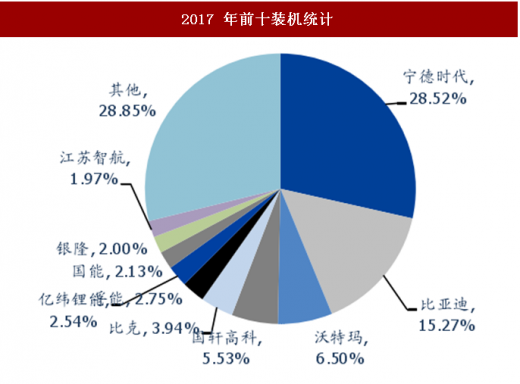

动力电池已呈现一超多强格局。宁德时代的市占率迅速提升,从 16 年的 22%增加至 17 年的 28%,比亚迪由于内部供应,市占率从 16 年的 26%下降至 17 年的 15%。其供应体系开放后仍需观察整车厂的反应,短期预计宁德时代的份额将进一步提升,显示超强格局。国能、银隆、比克、孚能、江苏智航份额均略有提升。

原材料:动力电池集中度提升,驱动材料市场份额集中。技术迭代可能瓦解原有优势,同时带来新投资机会。2020 年目标电芯达到 300wh/kg,正极高镍化+硅基负极材料+高电压电解液+涂覆隔膜可以实现。

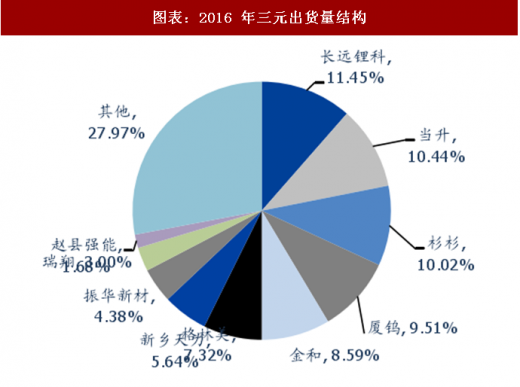

三元正极材料:轻资产型业务,产品品质受正极前驱体影响极大,因此是否具备高品质前驱体生产能力是能否实现差异化竞争,提高产品附加值的关键。同时在原材料钴价持续上涨中,绝对体量较小的正极材料企业面临上游资源企业往下整合的风险。体量较大的正极企业通过较大的采购规模提升一定议价能力,有望阶段性受益。由于高镍正极对环境、工艺要求高,因此高镍化将小幅提升正极材料企业加工附加值。

三元正极材料诸侯割据,市场集中度较低。由于上下游的强势地位,三元正极材料企业面临产品差异化程度小,仅作为代加工环节的尴尬局面,利润率低。

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度分析与发展前景研究》

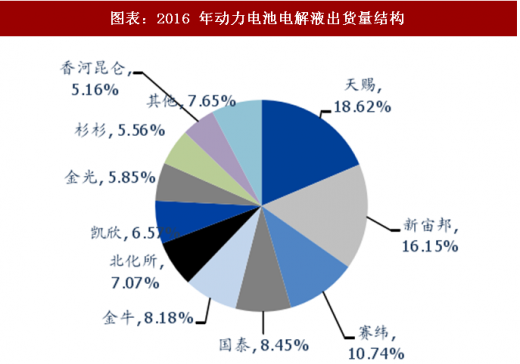

电解液呈现类似动力电池的一超多强格局,但龙头公司优势不如动力电池突出。天赐材料动力电池电解液份额从16年的25%提升至17年的29%,具备绝对的市场优势。不过老牌电解液企业国泰华荣增速极快,市场份额从16年的8%提升至17年前三季度的15%。

新宙邦份额略有下滑,归因于不同企业在业务战略上的差别对待。

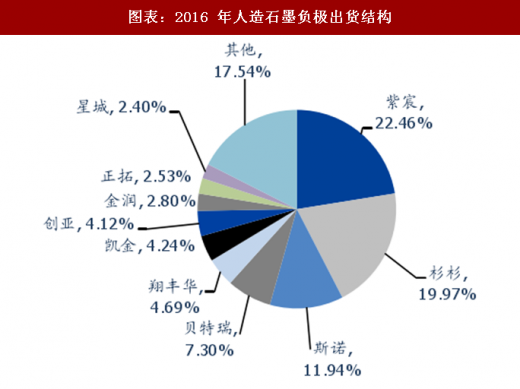

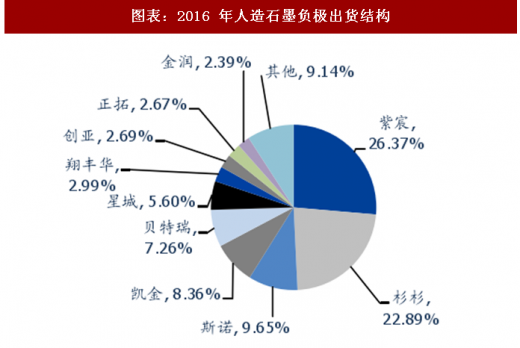

负极双强争霸。江西紫宸和上海杉杉人造石墨优势明显,份额接近,两者市占率接近 50%,格局相对稳定。

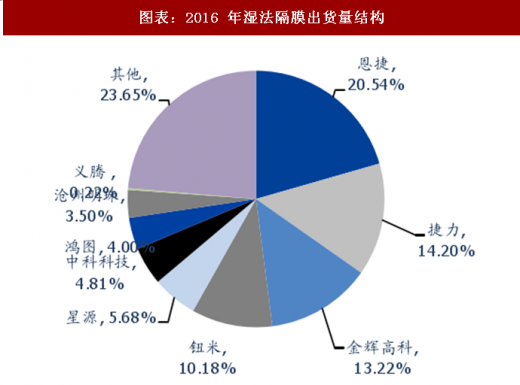

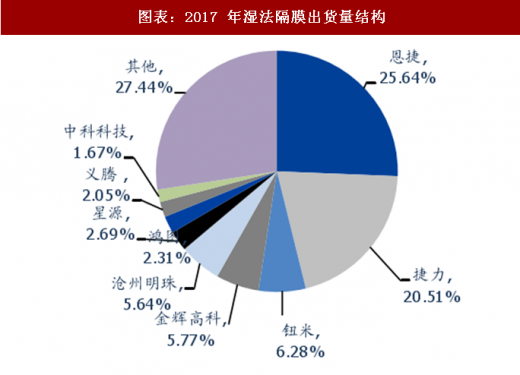

隔膜:基膜生产属于重资产型业务,依赖于对工艺和设备的理解。具备一定的规模效应,不同电池厂隔膜规格有差别,最好专线专供,产线 24 小时保持运作,减少停机带来的废料损失,多产线可同时满足不同电池厂商需求,降低单位成本。重资产导致的低周转率需要较高净利率以维持合意 ROE 水平,长期利润率将维持高位。涂覆业务资产轻,现阶段附加值较高,电池厂倾向自己生产,预计毛利空间将压缩。

隔膜一超格局逐步显现。湿法涂覆隔膜是发展方向,恩捷具备成本领先优势,同时市场份额领先,中锂快速崛起。但由于整体行业产能大幅扩张,重资产业务属性将导致行业阶段性价格压力大于其他材料环节。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。