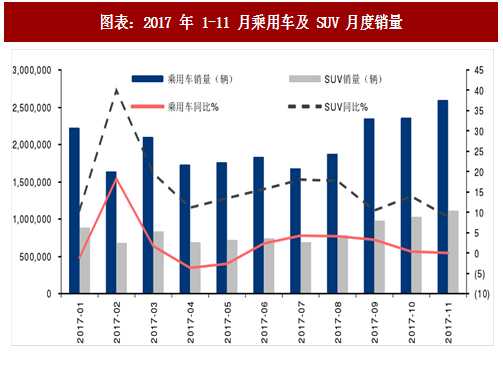

1-11 月乘用车累计销量 2209.1 万辆,同比+1.9%。然而在乘用车整体颓势中,2017 年 SUV 延续高增长态势,持续快速抢占市场份额。至 2017 年 11 月,SUV 累计销量已达 909.1 万辆,累计同比+14.5%。

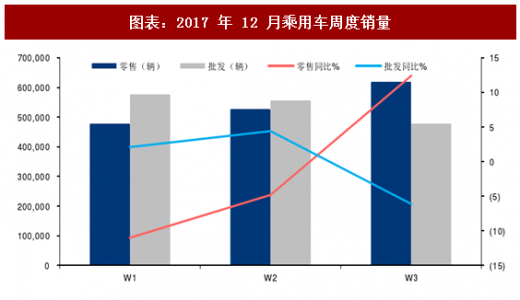

12 月增势略低于预期,零售逐周爬坡反映需求逐渐释放据乘联会数据,2017 年 12 月厂家冲量促销力度和消费者提前购车意愿不及预期,前三周累计批发销量增长 0.3%,零售销量则降低 1.1%。然而零售呈现逐周恢复的趋势,第三周同比增速已达到+12.4%。我们认为,随着年关来临,零售恢复势头良好,预计需求释放趋势将持续明朗化,年底销量向上趋势明显。

一、自主品牌内部增速分化明显,强自主大丰收

2017 年自主品牌销量表现呈显著分化,强自主增速领跑行业,品牌定位不断向上。2017 年上汽乘用车销量 52.2 万辆,同比+62%,其中荣威 RX5 前 11 月已累计售出 21.8 万辆;广汽乘用车累计销量 50.9 万辆,同比+36.7%,其中传祺 GS4 前 11 月已累计售出 31.5 万辆。2017 年 1-11 月,上通五菱的宝骏 510 车型累计售出 31 万辆;吉利汽车累计销量 109.3 万辆,同比+66%,公司主要 SUV 车型均有良好增长表现,同时中高端车型领克 01 于 11 月上市,开始与主流合资品牌争抢中高端 SUV 市场;长城汽车累计销量 94.5 万辆,同比微增 2.2%,其中 WEY 系列自 2017 年 5 月推出以来持续上扬,至 11 月已累计售出

6.5 万辆。

注:上汽乘用车、广汽乘用车为全年数据,吉利汽车、长城汽车为前 11 月数据。

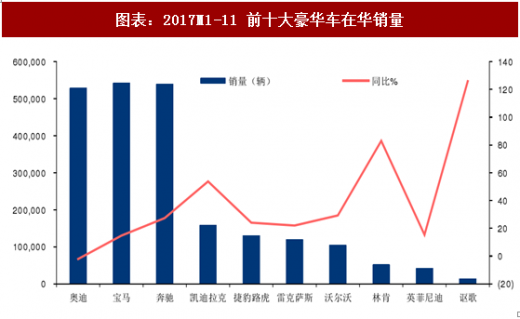

豪华车受益消费升级,贡献亮眼表现受益国内消费升级,豪车市场全年销量呈有力上扬态势。据盖世汽车数据,2017 年 1-11 月,前十大豪华品牌累计在华售出 223.2 万辆,同比增长约 18%,一二线豪车均有亮眼表现。2017 年 1-11 月,一线品牌中,奔驰累计售出 54.0 万辆,同比+27.3%;奥迪(包括香港)累计售出 52.9 万辆,同比-2.1%;宝马(大陆)累计售出 54.2 万辆,同比+14.7%。二线品牌增长势头同样显著,2017 年全年凯迪拉克品牌累计销量 17.4 万辆,同比+47%; 2017 年 1-11 月,捷豹路虎累计销量 13.1 万辆,同比+24.0%;雷克萨斯累计售出 12.0 万辆,同比+22.0%;沃尔沃累计售出 10.4 万辆,同比+29.2%。

二、2018 展望:多重利好协同作用,Q1 销量同比增速有望达 6.5%

结合历史数据与未来趋势分析,我们预计 2018Q1 销量同比增速有望接近 6.5%的水平。考虑到置换周期、消费升级、以及四五线城市和农村市场拓展对购车需求的支撑,我们认为 2018 年全年乘用车同比增速有望达 3%(详见华泰汽车团队 2018 年度策略报告)。综合考量春节延后和购置税优惠取消对 2018Q1 销量的扰动作用,叠加年底低库存水平和主要车企新车上市对 Q1 销量的促进作用,我们预计 2018 年 Q1 乘用车销量同比增速有望接近 6.5%。

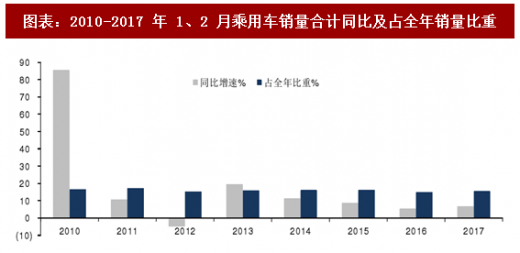

春节延后带来需求释放空间增大,预计带动 Q1 增速上升春节传统旺季增长惯性较强,叠加春节延后对需求的刺激作用,2018Q1 市场大概率回暖。考察 2010 年以来各年乘用车销量历史数据,在春节对需求的刺激作用下,历年 Q1 销量往往有不俗表现。我们预计 2018 年该增长惯性维持不变。同时,2018 年春节位于 2 月 16 日,对比其他春节较晚年份,如 2010、2013、2015 年,其 1、2 月份销量合计同比增速均超过 8%。历史数据反映出春节靠后对 1、2 月份销量存在有效促进作用。我们认为,

参考观研天下发布《2018年中国乘用车行业分析报告-市场深度调研与发展趋势研究》

2018 年春节的延后带来销售时间的延长,利于购车需求持续释放,预计 2018Q1 车市大概率向好。

注:2017 年全年销量为预测数据,其余为历史数据。

购置税优惠取消影响有限,2018Q1 上量阻力较小我们认为,购置税优惠取消预计不会对 2018Q1 需求产生较大抑制作用。2017 年年底传统乘用车未出现明显抢装行情,侧面反映出消费者对于购置税率优惠取消的反应不明显。由此可见,2018 年购置税优惠的退出对市场需求产生较强烈抑制作用的概率较小,因此我们预计购置税方面对 2018 年开局整车产销上量不会形成明显阻力。

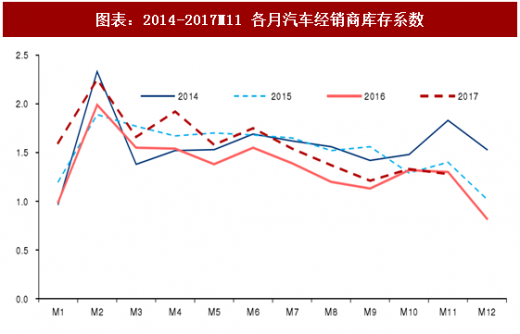

库存指数位于历年较低位,补库存空间大据中国汽车流通协会数据,2017 年 11 月汽车经销商库存系数为 1.28,较 2016 年同期下降 2 个百分点,汽车经销商库存预警指数为 49.8%。2017 年 11 月库存水平位于历史较低位,表明临近年底经销商库存出清,行业健康经营,较低的库存深度不会对 Q1 车企上量形成阻力。另外从历史数据来看,历年一季度是经销商抬升库存的主要时期,2017 年年底较大的补库存空间为 2018 年年初销量增长提供了较足动力。

主要车企 17H2 新车型爬坡势头足,18Q1 整体销量同比增速受益主要车企 2017 下半年上市的新车销量稳步上扬,为 2018 年 Q1 增长注入强心剂。主要强自主品牌于 2017H2 推出较多新车,由于新车上市时间晚,加上其销量处于爬坡时期,因此对 2017 年整体销量贡献能力较弱。然而随着新车型的市场份额加速抬升,预计 2018Q1 销量可得到显著提振。2017 年下半年,上汽乘用车上市全新名爵 6、荣威 RX3,上通五菱宝骏品牌上市 310W 车型,广汽传祺上市 GS3、GM8,吉利汽车上市远景 S1、远景 X3。目前这些新车型爬坡态势和订单情况均向好,显示出充足的销量贡献潜力。建议关注:产品周期持续上行的整车龙头,如上汽集团和广汽集团等;业绩增速预计超过行业整体的豪华车产业链标的,如广汇汽车等;主要客户强产品周期的零部件国产替代标的,如星宇股份等。

三、新能源板块加速调整,一季度回暖确定性较强

补贴政策尚未落地,预期市场大概率出现抢装行情补贴政策悬而未决带动市场抢装情绪上扬。近期市场预期 2018 年补贴方案调整,补贴额度或下调,同时车型技术指标要求提升的预期强烈。我们认为尽管正式补贴政策尚未出台,行业内普遍认同补贴退坡+行业技术门槛提升是大概率事件。预计各大车企、经销渠道将抢占市场先机,避免后续政策调整后处于被动局面,同时消费者提前购车情绪也将受到调动,2018Q1 抢装行情显著。

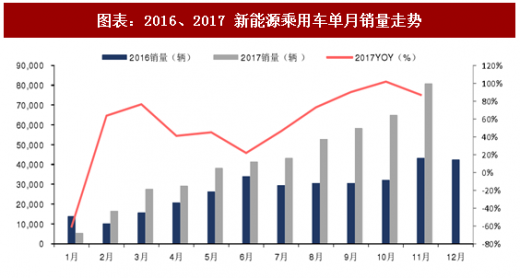

低基数效应下回暖趋势明显,看好一季度产销规模从历史数据来看,2017 年补贴方案于 2016 年 12 月 30 日正式发布,而 2016 年 10 月、 11 月、12 月销量同比分别增长 57.77%/74.14%/13.67%,补贴退坡预期带来的抢装效应显著。2017 年开年受“骗补风波”及政策不确定性强等因素影响,据乘联会数据,1 月新能源乘用车销量仅达5423辆,同比下降60.55%;一季度新能源乘用车销量49512辆,同比上涨 25.46%,相比 2017 年前 11 月销量累计同比增速(59.9%)处于较低水平。低基数效应下,我们认为若抢装行情如期出现,2018Q1 新能源乘用车产销有望实现单季 450%+的同比增速,环比也预计维持整体向上趋势,并可带动产业链上游龙头厂商排产强度同步提升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。