一、盈利复盘:上游盈利持续强化,中下游业绩承压

新能源汽车上下游产业属性差异较大,影响盈利能力的因素也有所差异,具体表现为:

1)锂电原材料、锂钴等环节:越往产业链上游的产品越同质化,周期属性越突出,首要应分析供需关系,聚焦价格波动带来的盈利弹性,其次分析企业成本优势和市场地位。

参考观研天下发布《中国新能源车行业专项调查与“十三五”前景预测报告》

2)电池及整车等环节:越往产业链下游的产品越具备差异性,消费属性越突出,分析要点需关注产品竞争力、市占率,聚焦爆款车型、龙头车企及其相关供应链。

图表:新能源汽车产业链上下游产业属性差异较大

二、价格:上游延续强势,中游价格承压

2017年以来,新能源汽车产业链价格延续分化态势:

上游资源:1)碳酸锂受益于锂电池终端需求提振,叠加新增供给未有效投放,价格自2015年下半年起快速上涨,2016年价格高位有所回落,2017年价格强势上涨,据亚洲金属网统计,截止到11月底电池级碳酸锂成交价已高达17.1万元/吨,较年初上涨35.71%;2)2017年车用动力三元电池需求接近翻番,叠加新增供给未有效投放,原材料四氧化三钴、硫酸钴等三元前驱体价格快速上涨,硫酸钴年内涨幅已超过89.42%。

图表:2017年11月底电池级碳酸锂价格较年初已上涨了35.7%

图表:2017年11月底硫酸钴价格较年初已上涨了89.42%

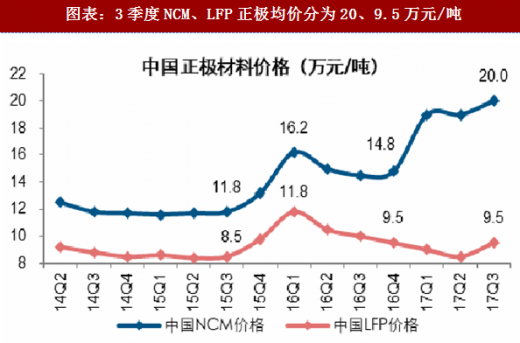

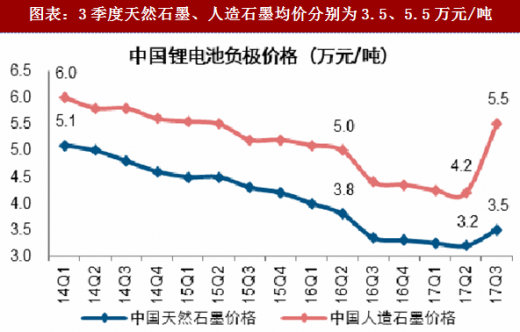

中游制造:1)三元正极受原材料锂钴价格上涨影响,2017年价格上行,3季度NCM正极价格均价为20万元/吨,相比2016年4季度上涨35.14%;前三季度铁锂电池受电动客车销量下滑影响,需求有所回落,但因原材料碳酸锂价格上涨,3季度LFP正极均价与去年4季度持平。2)负极材料方面,由于主要原材料针状焦涨价,3季度人造石墨均价上涨至5.5万元/吨,相比去年4季度上涨26.44%;天然石墨均价上涨6.1%。

图表:3季度NCM、LFP正极均价分为20、9.5万元/吨

图表:3季度天然石墨、人造石墨均价分别为3.5、5.5万元/吨

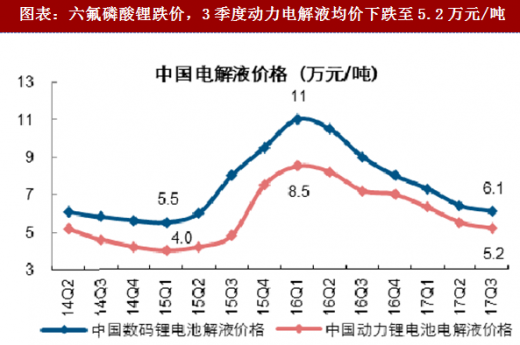

3)六氟磷酸锂2015年底因新能源车快速放量出现阶段性供不应求,价格快速上涨,且因扩产周期长,新增供给未能快速释放,2016年价格仍维持在高位;2017年上半年随着国内产能密集释放,价格明显回落,3季度均价15万元/吨,相比去年4季度下跌57.14%;由于主要原材料六氟磷酸锂跌价,3季度动力电解液随之快速降价。

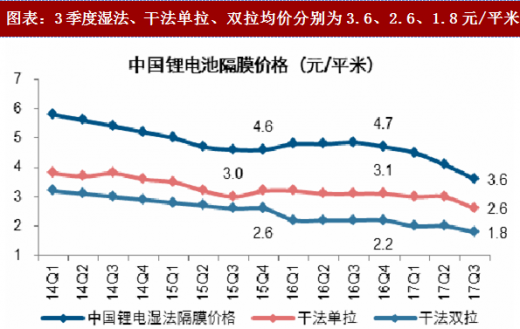

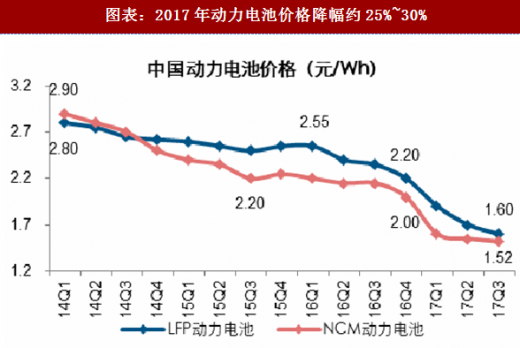

4)2017年国内湿法隔膜产能有所释放,价格平稳下行,3季度湿法隔膜均价为3.6元/平米,相比去年4季度下跌23.40%;干法单拉、干法双拉均价分别下跌16.13%、18.18%;5)受下游新能源车补贴下调压力传导及产能过剩影响,2017年动力电池价格持续下行,3季度LFP、NCM电池均价分别为1.6、1.52元/Wh,相比去年4季度下跌27.3%、24.0%。

图表:产能过剩,3季度六氟磷酸锂均价下跌至15万元/吨

图表:六氟磷酸锂跌价,3季度动力电解液均价下跌至5.2万元/吨

图表:3季度湿法、干法单拉、双拉均价分别为3.6、2.6、1.8元/平米

图表:2017年动力电池价格降幅约25%~30%

2017年新能源车中上游产业链价格走势背离使各环节盈利能力持续分化。利润率方面,锂-钴企业在产品价格上涨的背景下,盈利能力快速提升,毛利率水平持续上升;而中游环节整体因价格下行,毛利率有所承压。我们选取了各环节典型企业作为样本,进行盈利能力分析如下:

图表:2017年上游锂-钴环节毛利率提升,中游有所承压

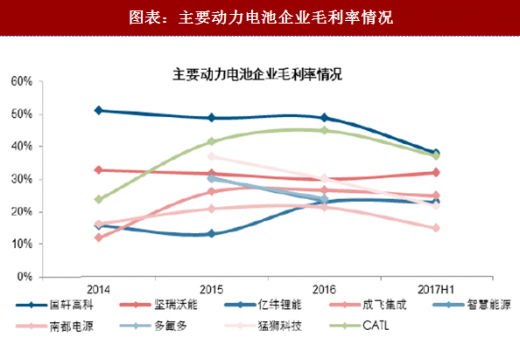

图表:主要动力电池企业毛利率情况

动力电池是典型的因受上下游挤压而毛利率下滑的中游环节,主要原因在于:1)2016-2017年在下游新能源车补贴下调的背景下,车企对电池企业压价严重,叠加行业因新增产能投放而走向过剩,电池价格持续下滑;同时,上游资源品涨价也导致三元电池原材料成本承压,2017年铁锂电池成本有所下降,而三元电池受碳酸锂、钴涨价影响成本基本持平。2)在电池行业整体毛利率下降的背景下,不同企业的毛利率依旧有所分化,截止到2017年上半年CATL及国轩的电池毛利率仍可维持在35%左右,而行业整体毛利率约25%,预计毛利率差异主要系企业产品定价能力和降本能力差异所致。

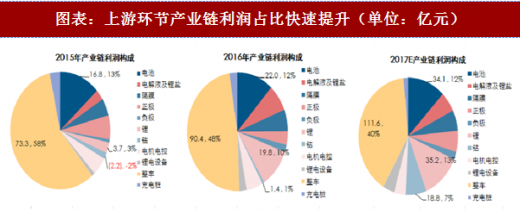

盈利能力分化导致产业链利润结构变化较大。根据我们选取的典型标的业绩统计情况,2017年产业链利润加速向上游集中,例如锂上市公司净利润占产业链的比重由2015年约3%提升至13%;四大原材料环节净利润占比由2015年15.6%提升至19.2%;近两年电池环节净利润总量整体上仅有小幅提升,净利润占比由2015年13%下降至2017年12.3%。

图表:上游环节产业链利润占比快速提升(单位:亿元)

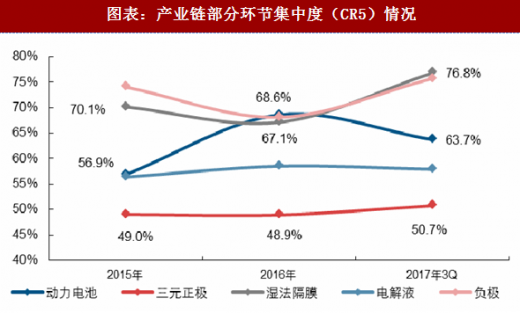

在门槛提升、价格下降、产能过剩的三重影响下,产业链各环节的洗牌还将持续,使得行业集中度进一步持续提升。目前看负极、湿法隔膜等环节格局已经较为集中,排名前五的企业市占率之和(CR5)已高达75%以上,电解液与动力电池环节CR5也在55%以上,预计未来两年有望进入格局稳定期。三元正极行业集中度还偏低,格局变化趋势仍有待观察。

图表:产业链部分环节集中度(CR5)情况

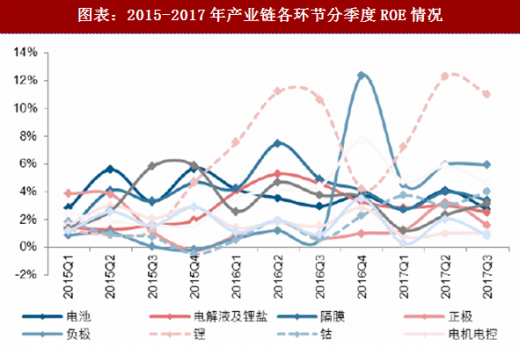

从ROE角度看,锂、钴等上游资源品随着盈利能力的增强,ROE不断走高,也成为了近两年吸引产业资本大量投入、扩充产能的核心原因,预计未来行业产能快速释放后ROE水平重新回落;而中下游部分环节随着市场竞争加剧,价格和盈利能力有所下滑,ROE水平持续下降,这将导致产业资本投入有所放缓,有助于行业内集中度提升。未来行业格局稳固后,中游龙头企业盈利能力有望实现回升,维持较好的ROE水平。

图表:2015-2017年产业链各环节ROE情况

图表:2015-2017年产业链各环节分季度ROE情况

资料来源:观研天下整理,转载请注明出处(ZQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。