一、新能源车销售已出现市场化需求的拉动

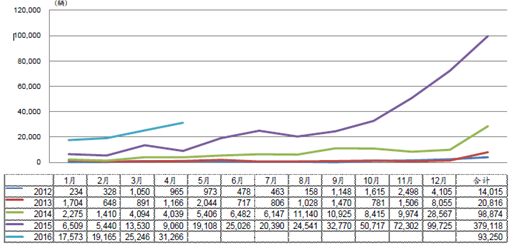

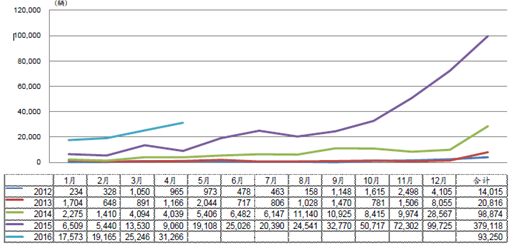

4Q15 为完成“十二五”末期目标,新能源车产销量存在“冲量”和“提前统计”的情况。1Q16 由于国家政策不明朗导致整个行业出现滞涨。近期,统计局、中汽协、乘联会陆续发布新能源车数据,统计口径略有不同,但毫无疑问4 月份增速(YOY+140~180%)大幅好于1Q 增速(YOY+90~100%),乘用车与商用车产销均创年内新高。1~4 月在补贴不明朗的环境下,乘用车与客车销售均大幅增长。

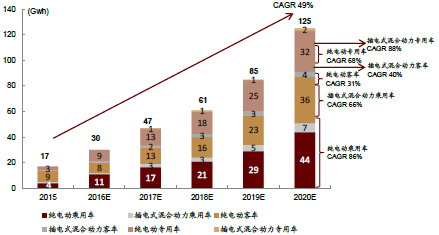

新能源汽车市场未来五年主要增长动力来自于专用车和乘用车。一方面,行驶路线固定和经济效益明显导致让电动专用车优势明显。另一方面,电动乘用车市场空间大,微型电动车性价比高,未来增长同样可观。

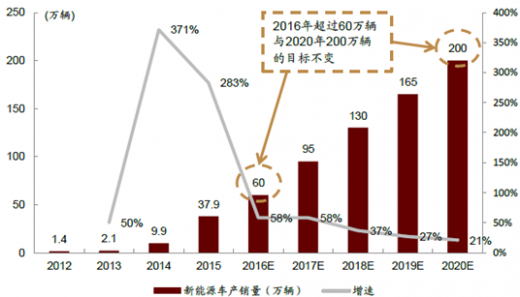

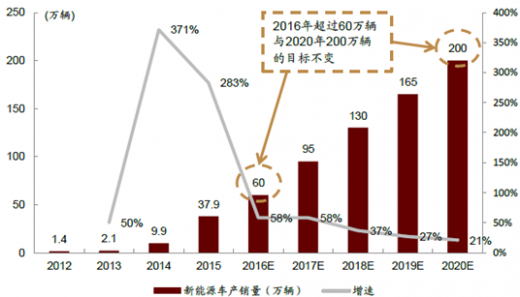

未来国家补贴政策将继续,预计2016 年60 万辆和2020 年200 万辆的目标有望实现。国务院《节能与新能源汽车产业发展规划(2012-2020 年)》中提出到2020 年,纯电动汽车和插电式混合动力汽车生产能力达200 万辆、累计产销量超过500 万辆,燃料电池汽车、车用氢能源产业与国际同步发展。目前,2016 年超过60 万辆与2020 年200 万辆的新能源车长期发展目标不变。

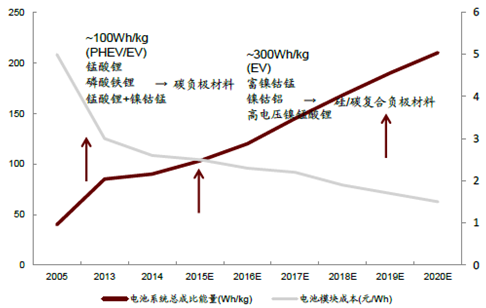

二、动力电池预计保持增长,国内整体技术路线将遵循高能量密度和高循环寿命方向发展

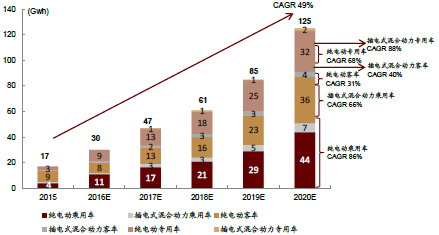

纯电动汽车(含乘用车、客车、专用车)电池将是未来五年主要动力电池应用领域,因此锂动力电池的需求将维持高速增长。中国政府在纯电动汽车(EV)领域的支持力度远大于插电式混合动力汽车(PHEV),而且北京等部分地方政府将插电式混合动力汽车排除在新能源汽车之外。大部分企业均认为新能源汽车的长期方向为纯电动汽车,因此锂动力电池的需求将维持高速增长。

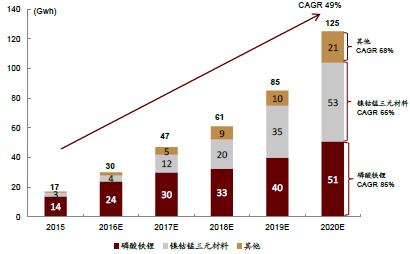

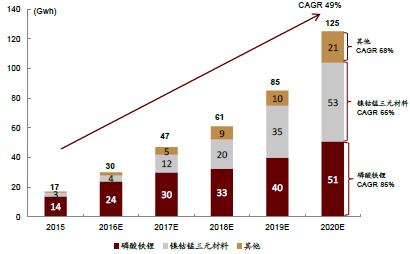

从电池技术看,2020 年之前磷酸铁锂与三元材料并存,2016~17 年磷酸铁锂更具优势。三元材料由于高能量密度适合用于乘用车,而磷酸铁锂由于高安全性适合用于商用车。由于乘用车对能量密度要求较高,磷酸铁锂在乘用车中的应用将越来越少,三元材料在乘用车中的应用将逐步增加。磷酸铁锂理论能量密度160wh/kg,实际最高能达到140wh/kg 左右。电动客车对安全性的要求高于能量密度,磷酸铁锂将大量应用在电动客车上。以NCA、Li-rich 等为代表的高能量密度材料在乘用车上的应用也将逐步普及。

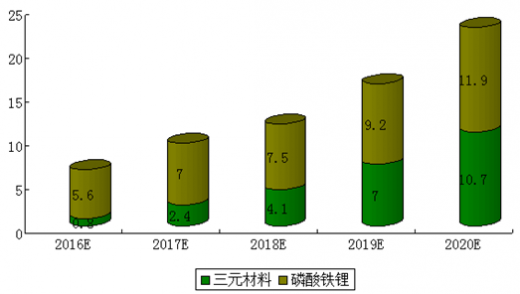

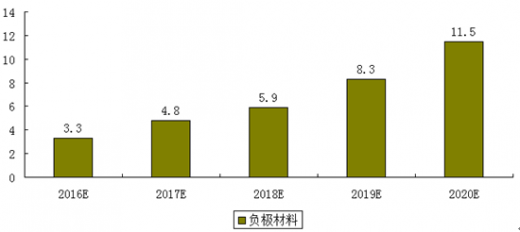

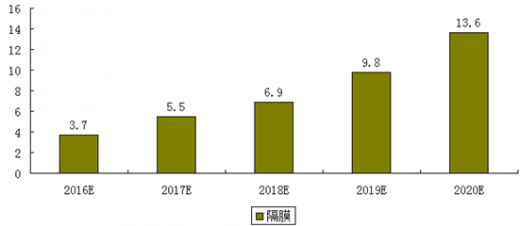

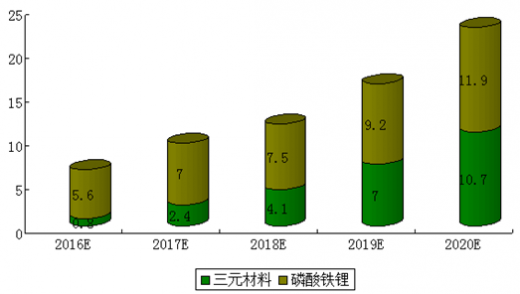

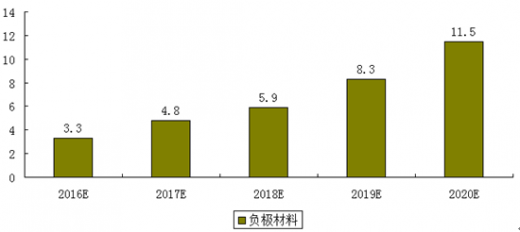

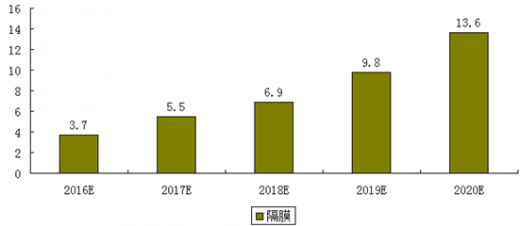

锂电池材料至2020 年年均增速超过35%。根据估算,预计2016 年正极材料、负极材料、电解液、隔膜的市场规模分别为6.4 万吨/3.3 万吨/3.4 万吨/3.7 亿平米,有望在2020 年分别增长2.5 倍/2.5 倍/2.7 倍/2.7 倍至22.6 万吨/11.5 万吨/12.6 万吨/13.6亿平米,年均增速超过35%。

参考观研天下发布《2018-2023年中国新能源汽车产业市场运营规模现状与投资前景规划预测报告》

三、市场对政府政策落地的预期转好,行业规范进一步加强

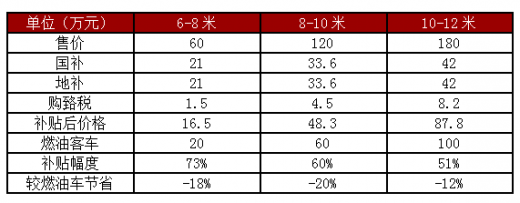

预计新能源车补贴将持续,但是补贴退坡是大势所趋,下降幅度不会大幅超市场预期。锂电池产业链的相关补贴仍将继续,但是补贴退坡是必然的,2016 年补贴调整公告公布时点拖后,仅补贴退坡的时点不确定,幅度预计为到2020 年下调超过50%。

骗补调查已经完成,预计大部分企业不存在骗补风险,部分资质良好的车企正加快生产进度。今年1 月20 日,国家工信部、财政部、科技部和发改委四部委联合启动对新能源汽车相关情况的专项核查工作,核查范围覆盖全部新能源汽车生产企业,以及运营企业、租赁企业、企事业单位等新能源汽车用户。被发现的骗补企业可能会面临退还补贴甚至被吊销生产资质的处罚。目前骗补调查已经完成,等待结果公布,仅吉姆西等10 余家小企业被点名,已留给企业大量时间改进,大部分企业不存在风险,部分资质良好的车企正加快生产进度,骗补调查的政策预期向好。

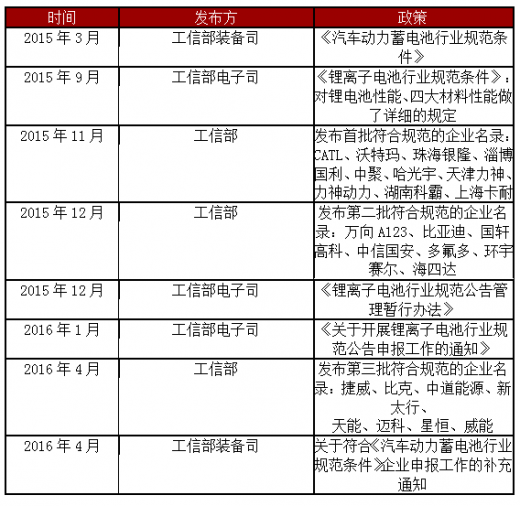

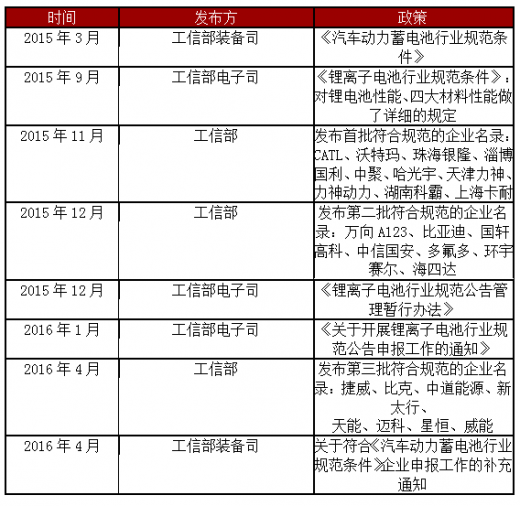

锂电池行业规范与准入门槛大幅提高,利好行业龙头。8 月份之前很难公布第四批复合汽车动力蓄电池行业规范的企业名单,目前仅有25 家电池能够拿到补贴,预计2~3 季度动力电池供应仍很紧张。

4Q15 为完成“十二五”末期目标,新能源车产销量存在“冲量”和“提前统计”的情况。1Q16 由于国家政策不明朗导致整个行业出现滞涨。近期,统计局、中汽协、乘联会陆续发布新能源车数据,统计口径略有不同,但毫无疑问4 月份增速(YOY+140~180%)大幅好于1Q 增速(YOY+90~100%),乘用车与商用车产销均创年内新高。1~4 月在补贴不明朗的环境下,乘用车与客车销售均大幅增长。

工信部和中汽协厂家历年新能源车销量

新能源汽车市场未来五年主要增长动力来自于专用车和乘用车。一方面,行驶路线固定和经济效益明显导致让电动专用车优势明显。另一方面,电动乘用车市场空间大,微型电动车性价比高,未来增长同样可观。

新能源汽车市场未来五年主要增长动力来自于专用车和乘用车

未来国家补贴政策将继续,预计2016 年60 万辆和2020 年200 万辆的目标有望实现。国务院《节能与新能源汽车产业发展规划(2012-2020 年)》中提出到2020 年,纯电动汽车和插电式混合动力汽车生产能力达200 万辆、累计产销量超过500 万辆,燃料电池汽车、车用氢能源产业与国际同步发展。目前,2016 年超过60 万辆与2020 年200 万辆的新能源车长期发展目标不变。

2016 年超过60 万辆与2020 年200 万辆的新能源车长期发展目标不变

二、动力电池预计保持增长,国内整体技术路线将遵循高能量密度和高循环寿命方向发展

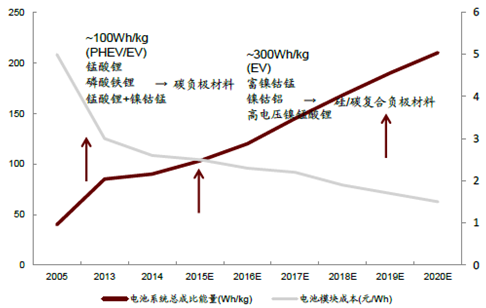

纯电动汽车(含乘用车、客车、专用车)电池将是未来五年主要动力电池应用领域,因此锂动力电池的需求将维持高速增长。中国政府在纯电动汽车(EV)领域的支持力度远大于插电式混合动力汽车(PHEV),而且北京等部分地方政府将插电式混合动力汽车排除在新能源汽车之外。大部分企业均认为新能源汽车的长期方向为纯电动汽车,因此锂动力电池的需求将维持高速增长。

从电池技术看,2020 年之前磷酸铁锂与三元材料并存,2016~17 年磷酸铁锂更具优势。三元材料由于高能量密度适合用于乘用车,而磷酸铁锂由于高安全性适合用于商用车。由于乘用车对能量密度要求较高,磷酸铁锂在乘用车中的应用将越来越少,三元材料在乘用车中的应用将逐步增加。磷酸铁锂理论能量密度160wh/kg,实际最高能达到140wh/kg 左右。电动客车对安全性的要求高于能量密度,磷酸铁锂将大量应用在电动客车上。以NCA、Li-rich 等为代表的高能量密度材料在乘用车上的应用也将逐步普及。

2015~2020 年锂电池应用分布预测

2015~2020年锂电池技术分布预测

动力电池技术发展路线

锂电池材料至2020 年年均增速超过35%。根据估算,预计2016 年正极材料、负极材料、电解液、隔膜的市场规模分别为6.4 万吨/3.3 万吨/3.4 万吨/3.7 亿平米,有望在2020 年分别增长2.5 倍/2.5 倍/2.7 倍/2.7 倍至22.6 万吨/11.5 万吨/12.6 万吨/13.6亿平米,年均增速超过35%。

参考观研天下发布《2018-2023年中国新能源汽车产业市场运营规模现状与投资前景规划预测报告》

用于动力电池的正极材料市场规模预测(单位:万吨)

用于动力电池的负极材料市场规模预测(单位:万吨)

用于动力电池的电解液市场规模预测(单位:万吨)

用于动力电池的隔膜市场规模预测(单位:亿平米)

三、市场对政府政策落地的预期转好,行业规范进一步加强

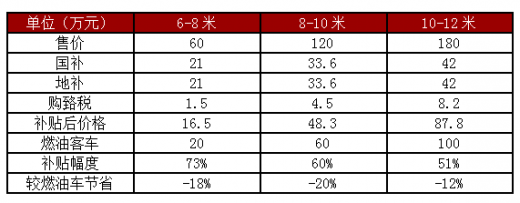

预计新能源车补贴将持续,但是补贴退坡是大势所趋,下降幅度不会大幅超市场预期。锂电池产业链的相关补贴仍将继续,但是补贴退坡是必然的,2016 年补贴调整公告公布时点拖后,仅补贴退坡的时点不确定,幅度预计为到2020 年下调超过50%。

新能源客车的现有补贴幅度预期下滑

骗补调查已经完成,预计大部分企业不存在骗补风险,部分资质良好的车企正加快生产进度。今年1 月20 日,国家工信部、财政部、科技部和发改委四部委联合启动对新能源汽车相关情况的专项核查工作,核查范围覆盖全部新能源汽车生产企业,以及运营企业、租赁企业、企事业单位等新能源汽车用户。被发现的骗补企业可能会面临退还补贴甚至被吊销生产资质的处罚。目前骗补调查已经完成,等待结果公布,仅吉姆西等10 余家小企业被点名,已留给企业大量时间改进,大部分企业不存在风险,部分资质良好的车企正加快生产进度,骗补调查的政策预期向好。

锂电池行业规范与准入门槛大幅提高,利好行业龙头。8 月份之前很难公布第四批复合汽车动力蓄电池行业规范的企业名单,目前仅有25 家电池能够拿到补贴,预计2~3 季度动力电池供应仍很紧张。

政府政策逐渐注重行业规范

资料来源:公开资料,观研天下整理,转载请注明出处。(QLY)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。