我们以申万二级行业指数汽车服务、汽车零部件、汽车整车中所包含的企业为基础选择样本,并考虑数据的可比性,最终我们确定的样本中共包含104家上市公司。

另外,汽车各细分行业驱动力有显著的不同,这要求我们不仅要将汽车及零部件行业作为一个整体研究,还得分别从乘用车整车、商用货车、商用客车、汽车零部件、汽车销售、汽车服务进行研究。考虑到盈利能力及谈判能力的不同,我们将零部件进一步拆分为核心和非核心零部件进行研究。核心零部件中潍柴动力公司合并报表包含了整车业务且权重较大,为避免数据的干扰,我们以潍柴动力母公司财务报表替代合并报表进行研究。

1、汽车行业公司整体运营情况

总体来看,2017年前3季度汽车行业运营情况有以下几个特点:

(1)整体情况:

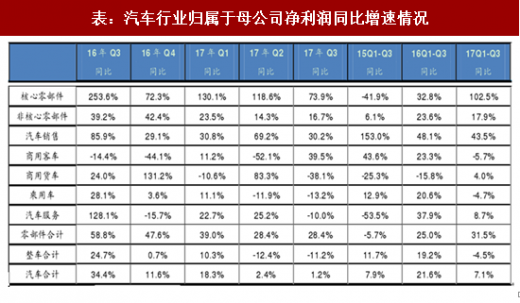

我们统计的104家A股汽车公司代表的汽车及零部件行业17年前3季度汽车行业营业收入同比增长15.3%,归属于母公司净利润同比增长7.1%。其中,整车企业归母净利润同比减少4.5%,主要受长城汽车、长安汽车归母净利润同比分别下滑43.3、19.3亿元影响;零部件行业归母净利润同比增长31.5%,与重卡产业链业绩大幅增长有关。

相较16年前3季度,17年前3季度汽车行业营收增速下降2.0个百分点,而行业归母净利润增速同比下降14.5个百分点,主要受乘用车板块业绩下滑影响,乘用车板块和商用客车板块归母净利润同比分别下降5.7%、4.7%。

合营联营企业贡献投资收益占归母净利润比重持续下滑。17年前3季度汽车行业整体合营联营企业贡献投资收益占归母净利润比重为49.0%,同比下降1.4个百分点。其中,整车企业同比上升4.5个百分点;零部件企业同比下降2.3个百分点。17年第3季度汽车行业整体合营联营企业贡献投资收益占归母净利润比重为48.9%,同比下降0.2个百分点。其中,整车企业为70.5%,同比上升7.5个百分点;零部件企业为18.0%,同比下降2.3个百分点。

(2)盈利能力与营运能力:整车行业盈利水平下滑,零部件行业盈利水平上升

17年前3季度汽车行业毛利率为15.3%,同比上升0.1个百分点。其中整车毛利率为14.9%,同比下降0.2个百分点;零部件毛利率为20.5%,同比上升0.3个百分点。17年第3季度年汽车行业毛利率为15.4%,同比持平。其中整车毛利率为15.1%,同比下降0.4个百分点;零部件毛利率为20.8%,同比上升0.5个百分点。

汽车行业17年前3季度期间费用率为10.9%,同比上升0.2个百分点。其中整车期间费用率同比提升0.4个百分点,主要由于销售费用率上升0.5个百分点所致;零部件期间费用率同比持平,其中管理费用率同比下降0.3个百分点,财务费用率同比上升0.3个百分点,销售费用率同比持平。17年第3季度汽车行业期间费用率同比上升0.2个百分点,其中整车板块同比上升0.4个百分点,零部件板块同比上升0.1个百分点。

17年前3季度汽车行业净利率为5.8%,同比下降0.4个百分点。其中整车板块净利率同比下降0.8个百分点,零部件板块净利率同比上升0.3个百分点。17年第3季度汽车行业净利率为5.3%,同比下降0.6个百分点,其中整车板块净利率同比下降1.0个百分点,零部件板块净利率同比上升0.1个百分点。

参考中国报告网发布《2018-2023年中国汽车产业市场竞争现状调查与投资价值前景评估报告》

汽车行业17年前3季度存货周转率持平,其中整车存货周转率同比下降0.4次,零部件存货周转率同比上升0.1次;17年前3季度汽车行业应收账款周转率同比下降0.5次,其中整车应收账款周转率同比下降0.8次,零部件应收账款周转率同比上升0.1次。17年第3季度汽车行业存货周转率、应收账款周转率均同比下降0.1次。

用调整后经营性现金流量净额(经营性现金流量净额+应收票据增加值)分析行业现金流情况。17年前3季度汽车行业调整后经营性现金流量净额为58.9亿元,同比下降86.7%,其中经营活动现金流量净额减少221.4亿元,应收票据增加值减少162.1亿元。17年第3季度行业调整后经营性现金流量净额为244.9亿元,同比下降49.1%,其中经营活动现金流量净额减少167.3亿元,应收票据增加值减少69.4亿。

(3)ROE变化的原因

2017年前3季度汽车行业ROE为11.0%,同比下降0.9个百分点,与销售净利率、总资产周转率下降有关,17年第3季度汽车行业ROE为3.4%,环比下降0.1个百分点,同比下降0.5个百分点,销售净利率下降是3季度ROE环比、同比下降的主要贡献因素。

2、2017年前3季度整车板块业绩承压,零部件板块业绩显著提升

17年前3季度汽车行业营业收入同比增长15.3%,归属于母公司净利润同比增长7.1%。其中,整车企业营业收入同比增长12.1%,归母净利润同比减少4.5%;零部件企业营业收入同比上升26.4%,归母净利润同比增长31.5%。

我们认为主要的原因有:

1、17年前3季度整车行业营收增速维持较高水平,主要与同期乘用车板块营收同比增长11.4%有关,今年前3季度我国累计销售狭义乘用车1673.0万辆,同比累计增长3.8%;整车行业归母净利润同比下降,主要受长城汽车、长安汽车业绩下滑影响。

2、17年前3季度零部件行业营收和业绩均同比大幅上升,与下游乘用车市场稳定增长、中重卡行业销量持续高增长有关。核心零部件板块表现亮眼,主要与下游需求大幅提升下重卡产业链上威孚高科、潍柴动力业绩高增长有关,与万里扬的奇瑞变速箱并表也有一定关系。

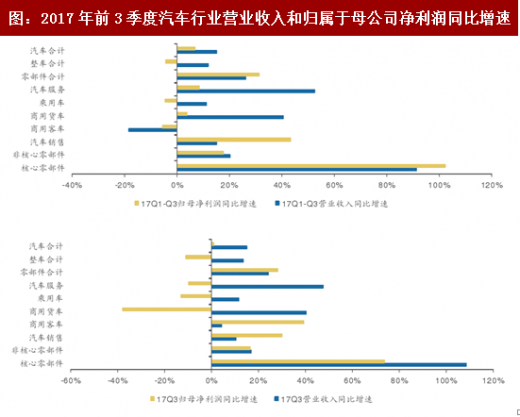

子行业:零部件特别是核心零部件板块表现亮眼,商用客车业绩承压

从各细分子行业来看,剔除样本量仅有中国汽研的汽车服务板块以外,17年前3季度核心零部件板块营业收入增速最高,同比增长91.5%;商用货车、非核心零部件、汽车销售、乘用车板块营业收入同比均增加,增速分别为40.7%、20.4%、15.3%、11.4%;商用客车板块营业收入同比减少18.6%。剔除汽车服务板块后归母净利润增速较高的仍是核心零部件板块,同比增长102.5%;汽车销售、非核心零部件板块归母净利润同比增速均高于10%,分别为43.5%、17.9%;商用货车归母净利润同比增速分别为4.0%;商用客车、乘用车归母净利润分别同比下降5.7%、4.7%。

17年前3季度细分子行业中核心零部件块表现良好,商用货车板块业绩同比微增,乘用车、商用客车板块业绩同比下降,我们认为主要原因如下:

1、核心零部件板块业绩增速较高,与下游中重卡行业高景气度带动下潍柴动力、威孚高科业绩大幅正增长有关。根据潍柴动力母公司财务报表,17年前3季度潍柴动力母公司实现归母净利润41.1亿元,同比增加144.7%,潍柴动力业绩占核心零部件板块整体比重达62.0%。此外,万里扬、上柴股份、威孚高科17年前3季度业绩均同比大幅提升,归母净利润增速分别为161.3%、42.1、41.5%(万里扬业绩大幅增长与奇瑞CVT并表有关)。

2、商用货车板块业绩分化较明显,其中中国重汽、华菱星马17年前3季度归母净利润分别为7.1亿元、0.2亿元,分别同比增长214.4%、110.4%。东风汽车、江铃汽车、福田汽车17年前3季度归母净利润则分别同比下降49.2%、41.2%、40.4%。

3、17年前3季度乘用车行业业绩同比下降4.7%,主要受长城汽车、长安汽车归母净利润同比大幅下降所致。前3季度长城汽车实现归母净利润28.8亿,同比下降60.1%,主要由于老车型促销单车盈利下降、新车上市促销费用增加所致。长安汽车前3季度实现归母净利润11.90亿元,同比下降47.1%,主要由于合资品牌长安福特销量不振所致。乘用车板块中业绩增量贡献较大的是广汽集团、上汽集团,17年前3季度归母净利润较16年同期分别增加33.5亿元、15.5亿元,同比增速分别为59.8%、6.7%。

4、商用客车板块业绩承压,主要受客车行业特别是新能源客车行业销量下滑影响;汽车销售板块净利润有所提升,主要与广汇汽车净利润大幅提升有关。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。