相对毛利率而言,我们更看重净利润率的变化,原因在于公司财务处理具有一定的随意性,净利润率作为结果,可能比毛利率更反映行业的盈利能力。

汽车行业2017年前3季度净利润率为5.8%,同比下降0.4个百分点;毛利率为15.3%,同比提升0.1个百分点。其中,2017年第3季度汽车行业净利润率为5.3%,同比下降0.6个百分点;毛利率为15.4%,同比持平。

分板块来看,2017年前3季度商用客车、汽车核心零部件、汽车销售板块净利分别同比提升1.9、0.7、0.5个百分点,乘用车、商用货车、非核心零部件板块净利率分别同比下降0.9、0.4、0.2个百分点,仅包括中国汽研的汽车服务板块净利率同比下降5.2个百分点。我们认为,17年前3季度汽车行业净利率同比微降,主要与整车板块净利润同比下滑有关。17年前3季度乘用车净利率同比下降0.9个百分点,主要受长城汽车、长安汽车业绩下降影响所致;商用货车净利率下降0.4个百分点,主要与江铃汽车、东风汽车业绩下滑有关;商用客车板块净利率同比提升,其中第3季度净利率为8.5%,同比上升5.0个百分点,环比方向较2季度提升4.1个百分点,主要由于金龙客车净利润大幅增长所致,而金龙汽车业绩大幅增长,主要由于2017年8月苏州金龙公司恢复新能源汽车推广应用中央财政补助资格,16年新能源补贴冲回所致。

表:汽车细分行业净利率情况

表:汽车细分行业毛利率情况

2、原材料成本变化对汽车行业盈利能力影响有限

汽车行业原材料成本大约占汽车总成本的25-30%,尽管从长期看成本与行业盈利能力相关性似乎较弱,但我们的研究成果有两个重大贡献:1、定量测算有助于我们测算成本变化对行业盈利能力影响的弹性;2、当需求平稳增长而原材料成本大幅下降时,有议价能力的公司(比如整车厂)将会受益于原材料成本下降带来的利润改善;3、行业景气度较高时成本上升对行业盈利能力的负面影响有限。

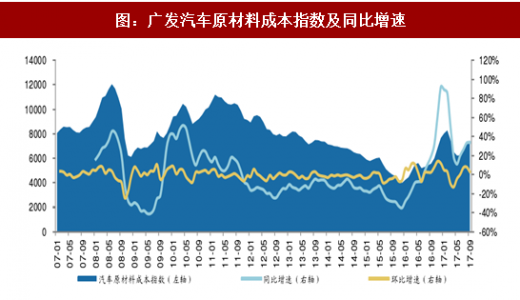

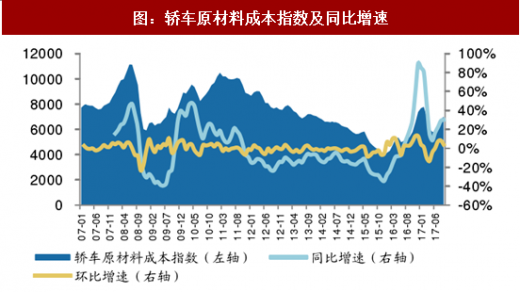

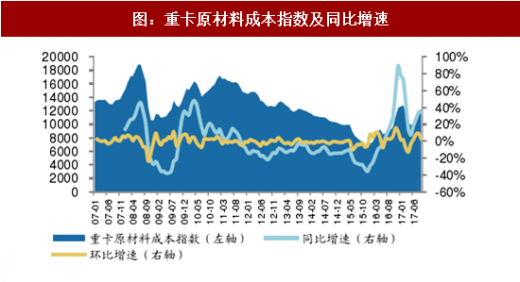

我们统计的2017年前3季度汽车原材料成本指数较2016年同期上升38.6%,其中轿车原材料成本指数同比上升35.1%,重卡原材料成本指数同比上升34.9%。17年3季度汽车原材料成本指数同比上升31.2%,其中轿车原材料成本指数同比上升27.2%,重卡原材料成本指数同比上升31.7%。汽车行业原材料成本有所回升,但考虑到需求对行业盈利的影响大于成本的影响,且下游整车企业具备较强的议价能力,成本的上升对行业盈利能力的负面影响有限。

参考中国报告网发布《2018-2023年中国汽车行业发展现状分析与发展商机分析研究报告》

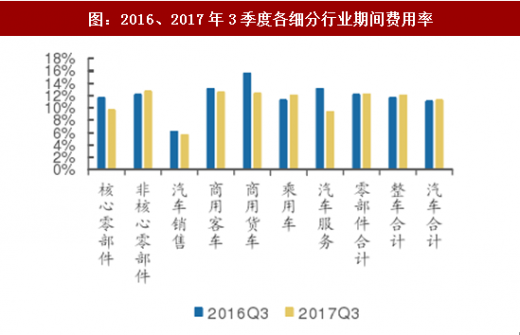

3、受销售费用率上升影响,期间费用率有所上升

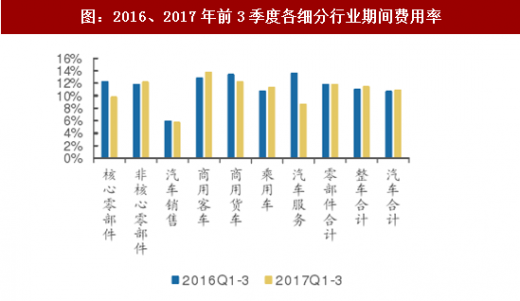

汽车行业17年前3季度期间费用率同比上升0.2个百分点,其中销售费用率和财务费用率分别同比上升0.3、0.1个百分点,管理费用率同比下降0.2个百分点。分板块看,整车期间费用率同比上升0.4个百分点,主要由于销售费用率同比上升0.5个百分点所致;零部件期间费用率同比持平,其中管理费用率同比下降0.3个百分点,财务费用率同比上升0.3个百分点,销售费用率同比持平。

从各细分行业期间费用率来看,17年前3季度汽车服务、核心零部件、商用货车、汽车销售板块期间费用率分别同比下降4.9、2.5、1.2、0.2个百分点;乘用车板块、非核心零部件板块期间费用率分别同比上升0.6、0.3个百分点。

尽管今年汽车行业增速中枢下移,但仍不乏有表现亮丽的细分子领域。乘用车在终端需求复苏及政策退出前末班车效应的带动下有望回暖,另外自主整车崛起和全球零部件制造中心转移带来内资零部件提升周期。重卡是今年销量增速最快的细分市场,低估值业绩超预期较大。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。