零部件供应商与整车厂配套关系紧密。目前,整车厂的零部件外购比率已超过 70%,汽车零部件的产品质量直接影响了整车厂汽车产品的水平及其在市场中的地位。由于汽车零部件基本都是专用件,所以整车厂在开发新产品时要与零部件供应商进行同步开发,两者间是长期合作关系。未来在零部件总成和模块化供货的趋势下,参与整车厂直接配套的供应商数量将会逐渐减少,但零部件供应商对整车厂的影响会逐渐增大,两者相互依存的关系也越加紧密。

系统配套提高资质门槛,整零关系粘性增强。为严格控制汽车的质量,各零部件供应商需要首先通过第三方认证的质量管理体系认证,才能被整车厂列入候选供应商名单。此后,候选供应商还需要通过整车厂的第二方认证(如福特 Q1 认证),才可以成为整车厂采购体系的成员。由于产品的开发和验证过程很漫长,一般持续 2-3 年的时间,整车厂切换供应商面临的质量风险较大,因此一旦进入采购体系后,整零双方之间的合作关系稳定性很强,通常不会轻易发生改变。

海外巨头起步早 整车行业集中度提升带动零部件供应商崛起

随着全球汽车产业的发展,汽车零部件产业也迅速发展壮大,并造就了博世、大陆、德尔福、电装等一批世界著名的汽车零部件供应商。海外零部件巨头的崛起得益于两点:1)起步早,技术好:诸多海外零部件巨头已有百年历史,在多次汽车变革中扮演着重要的角色,技术积淀深厚;2)整车行业集中度提升带动配套供应商崛起:伴随着多轮行业洗牌,部分优质整车厂脱颖而出,并在此过程中带动为其配套的零部件供应商崛起。海外巨头起步早技术实力雄厚

海外零部件供应商起步早,随其汽车工业同步发展。目前,绝大部分世界领先的零部件供应商成立时间较早,自 1885 年世界上第一辆汽车在德国试制成功后,以博世、采埃孚为代表的德系零部件供应商便陆续成立或开展汽车零部件业务;进入 20 世纪,美国经济的崛起使世界汽车制造中心转移到美国,李尔、德尔福等美系零部件供应商应运而生;日韩先后在 20 世纪 40 年代、60 年代拉开汽车国产化序幕,以爱信、现代摩比斯为首的日韩零部件供应商则伴随着本国整车制造业的起步而诞生。受益于先行发展,海外零部件供应商在品牌、技术、规模各方面都形成了强大的竞争力。以研发推动行业变革,海外巨头技术底蕴深厚。从 1897 年的车用磁电点火装置,到 1915 年的首款车用变速箱,到 1922 年的柴油喷射泵,再到 1978 年的制动防抱死系统(ABS)以及 1995 年的车身电子稳定系统(ESP)等等,博世、采埃孚等海外零部件巨头的身影出现在每一次汽车工业的技术革命中,在发展中积累了强大的技术研发资源;而以爱信、现代摩比斯为首的日韩后起之秀,也早已完成了从模仿走向创新的转变过程,成为世界上举足轻重的零部件供应商。目前,世界上的主流零部件供应商无一不拥有强大的研发实力和丰富的技术储备。

整车行业集中度提升 将带动零部件供应商崛起

海外零部件巨头伴随行业洗牌崛起。纵观海外零部件巨头崛起时的外在环境变化,整车行业正经历整合洗牌,市场份额逐渐向少数领先的整车厂集中。大众、戴姆勒、宝马三巨头主导德国市场;美国确立了通用、福特、克莱斯勒三足鼎立的竞争格局;丰田、日产、本田在日本拥有绝对领先优势,现代起亚则在韩国政府的扶持下实现一家独大。整车行业的风云变幻也影响了汽车零部件行业的格局变化,成功配套优质整车厂的零部件供应商直接受益,与整车厂共振崛起。1) 德国:大众、戴姆勒、宝马主导市场。1926 年,两大整车厂戴姆勒和奔驰合并为戴姆勒-奔驰,1964 至 1966 年,大众集团逐步全资收购了奥迪集团。20 世纪 80 年代开始,德国汽车工业界又兴起了一股兼并重组浪潮,大众先后并购了西雅特、斯柯达等平民品牌以及兰博基尼、宾利、布加迪、保时捷等豪华车品牌,宝马收购了 MINI 和劳斯莱斯,戴姆勒收购了 Smart 和一众商用车品牌。在 2008 年全部完成并购活动后,形成了以大众、戴姆勒、宝马三大汽车集团为主导的市场格局,合计市占率连续九年保持在 50%以上。

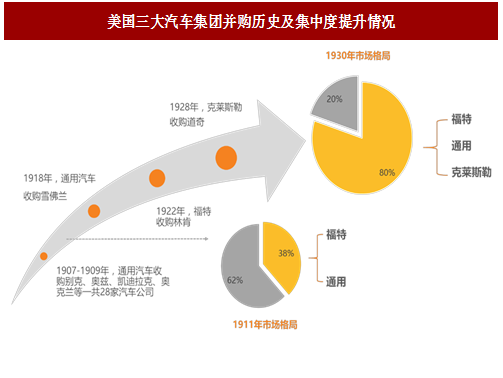

2) 美国:通用、福特、克莱斯勒三分天下。通用汽车自 1907 年起家时,便开启了收购之路,两年时间内先后收购别克、凯迪拉克、奥兹、奥克兰等 28 家整车厂及零部件供应商, 1918 年又将雪佛兰收入麾下,1922 年收购林肯进军豪华车市场,并在 1927 年跃居全球第一大整车厂。1930 年开始,通用、福特、克莱斯勒三家合计占据美国汽车市场 80%的份额,且延续了 40 多年,竞争格局十分稳定。

参考中国报告网发布《2017-2022年中国汽车零部件市场发展现状及投资规划研究报告》

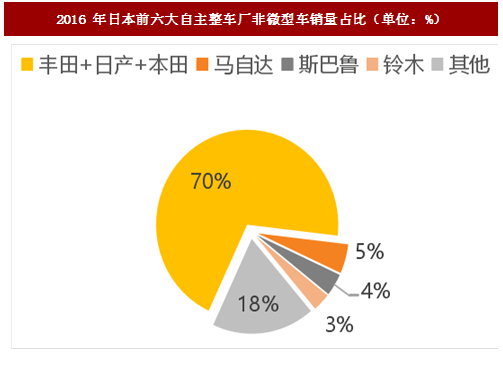

3) 日本:丰田、日产、本田拥有绝对领先优势。二战过后,美国整车厂悉数退出日本市场,日本本土汽车工业迎黄金发展时期。短短十年间,在日本政府财政补贴、关税壁垒、信贷支持的帮助下,丰田、本田、日产迅速崛起跨入日本汽车界第一梯队,马自达、斯巴鲁、铃木等整车厂亦发展壮大。依靠强大的产品内生驱动和对消费者需求的高度匹配,本土整车厂不仅几乎垄断日本汽车市场,还向海外地区迅速扩张,高峰时期年均增长率 30%+。

2016 年,日本汽车销量前六位整车厂均为本土品牌,丰田、日产、本田三家销量合计占比 70%,CR6 占比高达 82%,本土品牌垄断地位牢固,行业集中度极高。

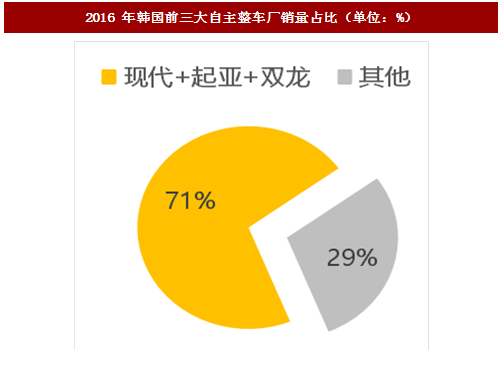

4)韩国:政府护航+兼并重组,现代-起亚一家独大。韩国汽车工业发源于 20 世纪 60 年代,起初仅是通过 SKD、CKD 的方式进行汽车组装。1980 年,韩国政府实施“汽车工业统一措施”,将轿车划归至现代旗下生产,5 吨以下卡车则分配给起亚公司,且此政策直至 1989 年才被废除,两大巨头获得了宝贵的垄断发展时机。1997 年,亚洲金融危机给韩国汽车工业带来沉重打击,韩国汽车业随即进行大规模产业整合,剥离非核心业务,现代、起亚完成合并,大宇破产被通用收购,行业集中度进一步提高。2016 年现代-起亚集团汽车在韩销量超过 119 万辆,占韩国汽车销量 65%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。