十二五期间,国内新能源汽车行业主要由政府补贴、专用牌照驱动,乘用车市场有效突破,商用车对电池等上游供应链拉动作用明显。2016 年中国已成为全球最大的新能源汽车市场,市场份额接近 50%,其中乘用车份额超过 40%。

十三五期间,政府补贴趋于合理,并逐步退出,同时构建技术壁垒,淘汰落后产能,提升新能源汽车产品力,受 NEV 积分推动,乘用车渗透率将快速提升,我们估计 2020年销量 164 万辆。

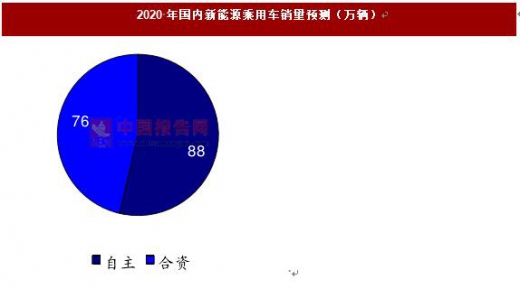

与外资 OEM 相比,自主车企依靠市场优势已获得先发身位,产品线基本成形,配合动力电池等核心零部件供应商崛起,我们估计 2020 年自主品牌新能源乘用车销量约88 万辆,市场份额接近 54%,占据优势地位,北汽新能源、比亚迪、上汽乘用车、吉利汽车、长安汽车、众泰汽车等将与大众、通用的产销规模不相上下。

1 、NEV 积分指引销量

2017 年 6 月,工信部发布《乘用车企业平均燃料消耗量与新能源汽车积分并行管理暂行办法(征求意见稿)》,提出 2018-2020 年,乘用车企业的新能源汽车积分比例要求分别为 8%、10%、12%。

假设 2020 年国内乘用车销量 3000 万辆,对应新能源积分目标 360 万,根据不同车型的积分标准,对应新能源汽车产量的区间约为 75~180 万辆。

对于国内乘用车企业,每 100 万辆销量,对应新能源汽车产量目标介于 2.5~6 万辆。

根据 NEV 积分要求,反向推算新能源乘用车产量,2018 年约 70 万辆可达标,2020年约为 125 万辆。

2、 车型:产品线初步成形

目前,国内自主 OEM 新能源产品线初步成形,部分领先车企新能源车型数量接近汽油车,比如上汽荣威在售 8 款汽油车,6 款新能源汽车,比亚迪在售 11 款汽油车,9款新能源汽车,产品覆盖轿车、SUV、MPV 中多个细分市场。

从技术路线看,自主 OEM 车型以纯电动为主,主要企业有北汽新能源、比亚迪、吉利、奇瑞、江淮、众泰等,插电混车型厂家主要有比亚迪、上汽、广汽、吉利(沃尔沃)。我们认为 2020 年前新能源乘用车主要有三大细分市场,对应不同的车型需求:

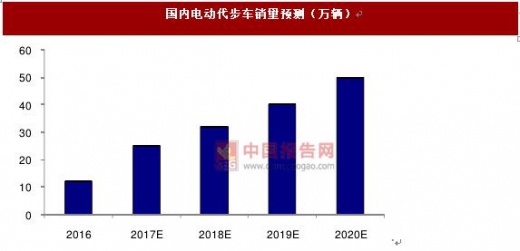

1、代步市场:替代 A00/A0 级汽油车、以及低速电动车升级需求,目标三至五线城市,预计 2017 年销量 25 万辆,2020 年 50 万辆,主要需求 A00/A0 级纯电动轿车。

2、公共服务市场:全国各级城市的出租车、分时租赁市场,预计 2017 年销量 5 万辆,2020 年 30 万辆,主要需求 A0/A 级纯电动轿车。

3、牌照市场:面向全国限购城市消费人群,预计 2017 年销量 15 万辆,2020 年销量 40 万辆,主要需求 A 级及以上插电混 SUV。

3 、供应链:配套体系逐渐明朗

与全球的供应格局类似,国内驱动电机系统有内部配套和独立供应商配套两种模式。

比亚迪全部为内部配套,上汽乘用车部分车型采购自华域电动,江淮主要由巨一动力供货(双方于 2015 年成立合资公司),奇瑞、吉利、众泰、一汽等以外部采购为主。我们估计未来 OEM 将深度参与本体设计、控制器开发,供应商除研发外将承担大部分生产和制造任务。

国内新能源汽车驱动电机普遍采用永磁同步技术路线,少数 A00/A0 级车型采用交流异步电机,如吉利知豆、长安奔奔 EV 等。

国内动力电池系统全部为独立供应商供货,每家 OEM 通常会选取 3 家左右供应商,上汽乘用车主要为 CATL 和万向 A123,北汽新能源主要有孚能科技、国轩高科、CATL,江淮主要供应商为国轩高科和天津力神,比亚迪全部内部采购。

国内乘用车动力电池基本切换为三元电池,比亚迪以及少数 A00/A0 级车型采用磷酸铁锂电池,如宝骏 E100、长安奔奔 mini e 等。

4 、2020 战略:目标激进,抢占市场

截至到 2016 年,自主品牌 OEM 传统汽车业务规模不大,长安、长城、吉利年销量100 万辆上下,其余车企普遍在 30~60 万辆之间,转型新能源的历史包袱相对较轻。主要厂商的中长期战略目标激进,到 2020 年新能源汽车销量占总销量的比例普遍介于10~20%。

为抢占市场,借助新能源汽车提升份额和品牌形象,自主 OEM 投入巨额研发费用,我们估计平均一家企业每年投资 10 亿元以上,不断提升新能源车型的产品竞争力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。