2012-2016 年,全球各大 OEM 对新能源汽车的态度从试探到真正发力,既有外部排放法规、政府补贴政策的推动,也有特斯拉等新进入者带来的竞争压力,2016 年全球新能源汽车销量约 100 万辆,其中乘用车 77 万辆。

法规因素:碳排放或者油耗法规逐年严苛,影响主机厂的技术路线。比如,德国大众集团过去看重柴油机节油技术,因为“排放门事件”,制定激进的新能源战略,彻底转身;中国政府提出 NEV 积分政策,强制主机厂生产新能源汽车,并明确量化指标。

竞争因素:传统汽车竞争格局相对稳定,主机厂按部就班推进产品战略,特斯拉从零起步,摒弃传统供应链,迅速成功崛起,向传统巨头施压。比如,丰田一直主推 HEV重混技术,2016 年末成立 EV 部门,并由丰田章男亲自负责,弥补短板。

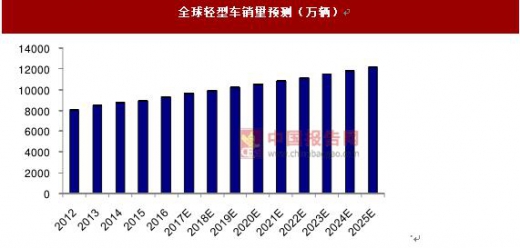

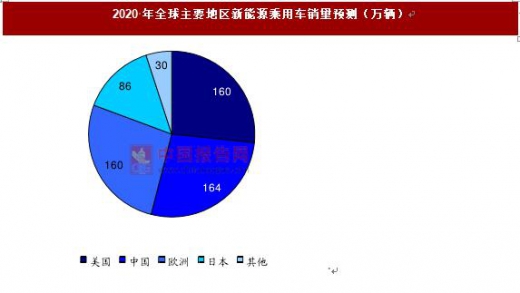

进入 2017 年,根据网上车市报道,全球将有超过 40 款新能源乘用车上市,供给侧全面打开,爆款车型概率大增,我们预计 2016-2020 年全球新能源乘用车销量复合增速66.6%,2020 年销量接近 600 万辆,渗透率 5.7%。

2020 年开始,基于全新电动平台的车型将陆续上市,产品竞争力大幅提升,消费者开始大面积接受电动车,我们预计 2020-2025年销量复合增速 52.3%,2025年销量3200万辆,渗透率 26.3%。

1、 车型:供给端全面打开

特斯拉是全球率先从产品端打开市场的车企,Model 系列车型的畅销证明电动车完全有能力摆脱补贴依赖,依靠产品力赢得消费者青睐。

2016 年开始全球各大 OEM 密集上市新能源车型,车型数量更多、定位主流消费市场、智能化卖点足,将满足更多消费需求,提升产销规模。

新车数量大幅增加:全球新能源车型的量产时间主要集中在 2016-2017 年,2015年以前上市的车型仅 11 款,新车上市明显提速。

新车定位主流消费市场:2013 年之前,新能源车型较少,大多作为技术示范用途,无法满足消费者需求,如大众 e-up!、宝马 MINI E;2013-2015 年,市场定位更清晰、产品力更强的车型陆续出现,如 Tesla Model S;2016 年开始,全球主流 OEM 集中投放新车,A 级以上轿车、B 级以上 SUV 比例明显提升。

新车智能化程度更高,卖点足:电动车电子电气架构具备天然优势实现智能化,特斯拉是同级别智能化程度最高的车型,Autopliot 2.0 通过 OTA 实时更新,同时全液晶仪表、大尺寸中控 IVI 也成为新车重磅卖点,智能化标签与传统燃油车形成鲜明对比。

2、 供应链:动力电池寡头垄断

新能源汽车供应链与传统汽车的核心差异在于动力系统,其中电机的供应格局与传统动力总成较为类似,OEM 深度参与,而动力电池系统目前完全由第三方供应,但考虑其重要性,我们认为主流 OEM 将自建电池工厂,便于把握技术路线、控制质量和成本。

电机系统:整车企业内部配套与电机供应商配套并存,大众、宝马、丰田、日产等集团目前以内部配套为主,戴姆勒、福特、通用则以外部配套为主,供应商主要有博世、东芝、日立、大陆、LG 等。

动力电池系统:全部为电池供应商配套,松下、ASEC、LG 化学、三星 SDI 四家寡头垄断,2016 年全球市场份额分别为 31%、15%、10%、4%,合计占比 60%。2017年,特斯拉 Gigafactory 将投产,随着 Model 3 订单陆续交付,松下的出货量将继续井喷。

3 、2020 战略:全新电动平台,带来质变

2020 年之前,新能源车型大多基于传统汽油车平台开发,受限于空间布臵、电气架构等问题,整车综合指标无法做到最优,对消费者而言吸引力不足。但充电基础设施不断增加,用户习惯持续培育,新能源汽车使用氛围改善明显。

2016~2020 年,全球新能源乘用车销量将从 77 万辆增至 600 万辆,复合增速 66.6%,渗透率提升至 5.7%,其中特斯拉、大众、通用、日产-雷诺、福特以及宝马、奔驰将是主力。

2020 年之后,基于电动平台的全新车型开始量产,并上市销售,整车动力性、空间尺寸、智能化程度均领先汽油车,售价逐步逼近汽油车,经过前期市场培育,消费者的购车欲望将大幅提升,新能汽车推广提速。2020~2025 年,销量从600 万辆增至3200 万辆,复合增速52.3%,渗透率提升至26.3%。

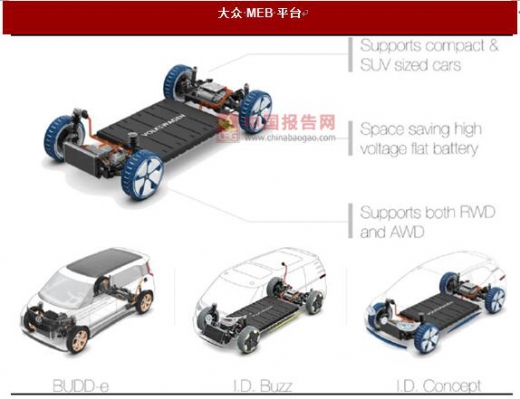

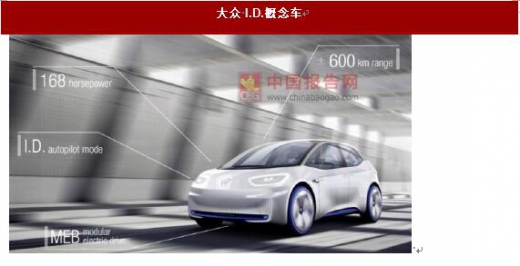

大众集团:2016 年 5 月,提出 2025 战略,计划 2025 年前投放纯电动车型 30 款,全球销量 200~300 万辆,占总销量的 20~25%,并投资 100 亿欧元海外新建电池工厂。

2015 年 10 月,大众开始研发 MEB 模块化生产平台,适用于纯电动条件下续航里程达 250 公里至 500 公里的紧凑型轿车和轻型商用车,研发工作计划于 2019 年完成。

与 MQB 平台相比,MEB 平台更加灵活,空间进一步升级(A 级车拥有 B 级车的空间),底盘重新设计,重心更低,操纵稳定性更好,电动动力总成,加速更快,搭载智能感知和人车交互配臵,使用更便利。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。