一、锂电池铜箔行业市场发展现状

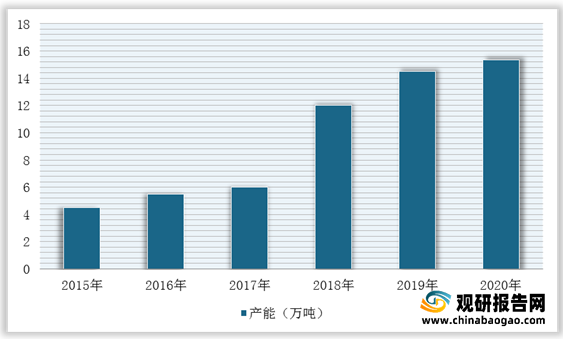

1.行业产能现状:中国是全球最大的锂电铜箔产地,但产能利用率有待提高

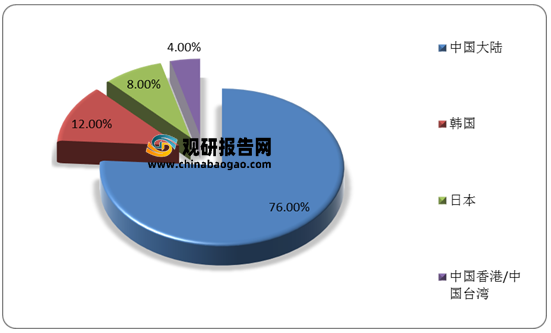

在产能端方面,根据数据显示,2020年,中国大陆、韩国、日本、中国香港/中国台湾锂电铜箔产能占比分别达76%、12%、8%和4%,其中中国大陆和韩国是锂电铜箔主要产区。

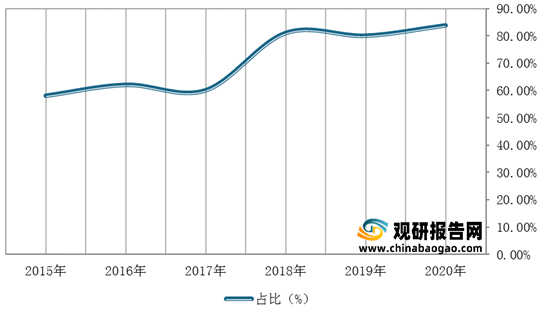

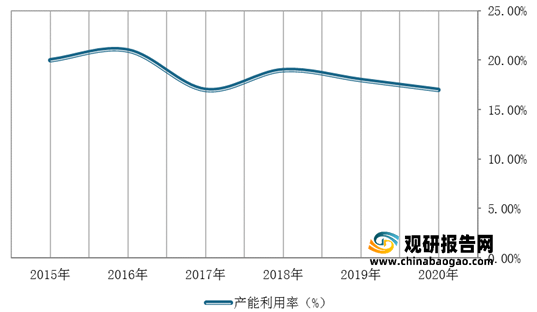

不过,在产能利用率方面,我国锂电铜箔行业产能利用率与国外先进发达国家相比是比较低的,产能提升空间仍然较大。根据数据显示,2015-2020年我国锂电铜箔产能利用率在63%-74%之间波动。未来,随着国内新能源车渗透率的不断提升,将持续拉动铜箔需求,产能利用率有望提升。

2.多重壁垒制约产能扩张,供需紧张有望延续

目前,我国锂电池铜箔行业产能扩张受到扩产壁垒、资本壁垒、设备壁垒等多重壁垒限制,供需紧张将持续。

(1)扩产壁垒:扩产周期长,铜箔短期新增产能有限

根据嘉元科技和诺德股份的新建项目看,目前我国锂电铜箔新建产能的扩产周期基本在2年左右,而在此过程中的调试及完全达产前需要的产能爬坡过程时间为1年左右。而在下游电动汽车的电池需求快速增长的背景下,铜箔短期新增产能有限,供应缺口易出现。

| 企业 |

生产基地 |

新建项目 |

扩产周期情况 |

| 嘉元科技 |

江西赣州龙南市 |

年产2万吨电解铜箔 |

开工建设24个月后逐步投产,40个月内全面建成并投产 |

| 福建宁德福安市 |

年产1.5万吨高性能铜箔项目 |

建设期2年,36个月全面达产 |

|

| 广东梅州市梅县白渡厂区 |

嘉元科技园新增年产1.6万吨高性能电解铜箔项目自取得建设工程施工许可证且开工 |

建设之日起两年内完成 |

|

| 广东梅州市梅县白渡厂区 |

年产1.5万吨高性能铜箔项目 |

建设期2年,分4条产线建设,分批达产 |

|

| 诺德股份 |

青海西宁基地 |

年产1.5万吨高性能极薄锂离子电池用电解铜箔 |

2020年6月于青海启动,预计2022年达产 |

| 青海西宁基地 |

建设1.5万吨高性能极薄锂离子电池用电解铜箔生产线 |

建设期2年,预计2023年达产 |

|

| 广东惠州基地 |

建设1.2万吨动力电池用电解铜箔工程项目 |

预计2022年达产 |

(2)资本壁垒:资本支出大铜箔新建项目资本支出大

根据嘉元科技2020年可转债项目及诺德股份2020年定增项目测算,锂电铜箔万吨固定资产投资在6-7亿元,换算为1GWh锂电池所需铜箔固定资产投资在5000万元左右。

| 项目 |

嘉元科技20年可转债项目 |

诺德股份20年非公开发行股票项目 |

| 项目内容 |

年产1.5万吨高性能铜箔项目 |

年产1.5万吨高性能极薄锂电池铜箔 |

| 项目产能(万吨) |

1.5 |

1.5 |

| 总投资(亿元) |

10.08 |

15.22 |

| 固定资产投资(亿元) |

9.40 |

11.02 |

| 单位投资(万元/吨) |

6.72 |

10.15 |

| 单位固定资产投资(万元/吨) |

6.27 |

7.35 |

| 固定资产投资占比 |

93% |

72% |

| GWh铜箔固定资产投资(万元) |

4703 |

5513 |

(3)设备壁垒:关键设备依赖进口

生箔是铜箔生产的核心环节,阴极辊是生箔机的核心部件。日韩企业凭借着技术优势与产品优势,在铜箔设备制造领域占据很大优势,如日本新日铁、日本三船、韩国PNT公司等。目前,全球70%以上的阴极辊来自日企,订购相关企业阴极辊需提前进行下单排期(已经排到2024年),设备的供给紧张导致铜箔的扩产周期增加。

在国内市场,虽然我国设备企业在加速阴极辊的国产替代,但高精度的极薄化的锂电铜箔(6μm以下)生产用阴极辊仍依赖于进口。

3.市场格局:格局分散,行业集中度明显低于其他锂电材料,竞争激烈

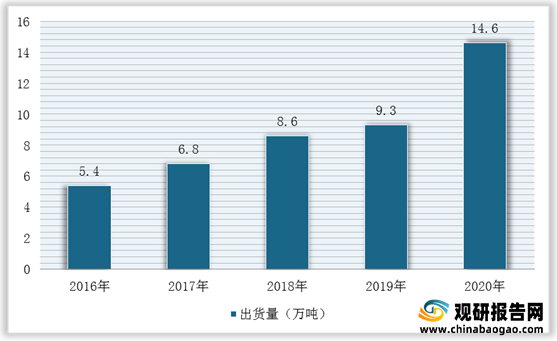

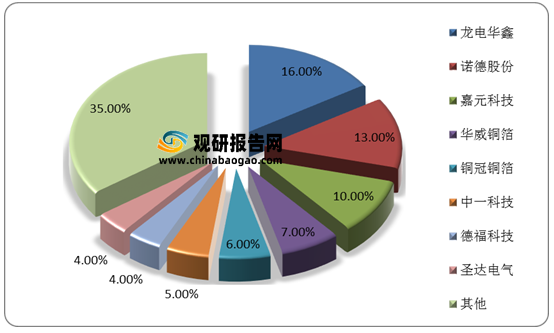

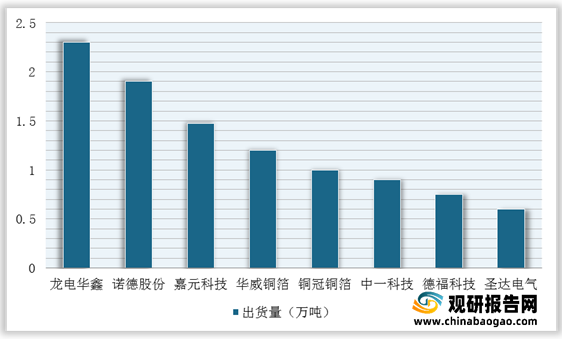

观研报告网发布的资料显示,2020年,龙电华鑫以超过2.3万吨的出货量排名第一,其市场份额达到16.0%;其次为诺德股份和嘉元科技,分别出货1.90万吨和1.47万吨,市场份额分别为13.0%和10.1%。

与此同时,2020年锂电铜箔的CR3和CR5分别为39.1%和51.7%,而锂电LFP正极,负极,电解液的CR5均在75%以上,隔膜更是高达85%。由此可见,我国铜箔市场集中度明显低于其他锂电材料。(WYD)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。