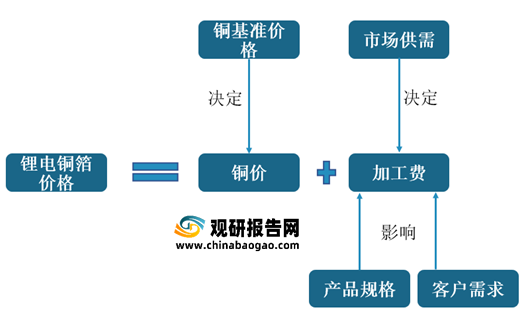

一、锂电铜箔行业采取“成本+加工费”定价模式,供需决定加工费

根据观研报告网发布的《2021年中国动力电池行业分析报告-行业调查与发展商机研究》显示。目前,我国锂电铜箔行业采取“铜材价格+加工费”定价模式(一般以m-1月铜价为基准,部分头部客户以m-2月为基准),并采用“以销定产”的生产模式进行生产。由此可见,我国锂电铜箔行业在该定价及生产模式下的铜箔厂商能够及时、充分地将铜价波动向下游传导,而营业毛利的决定因素主要为公司与供应商的加工费差额,即“公司加工费-供应商加工费”。

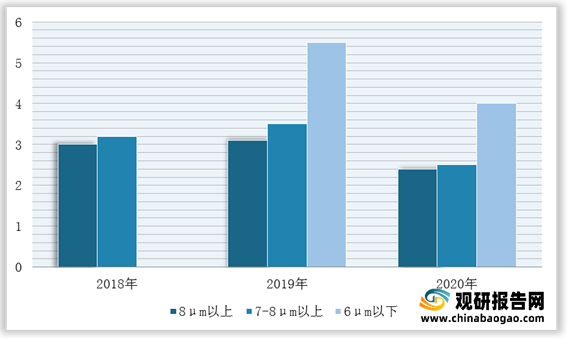

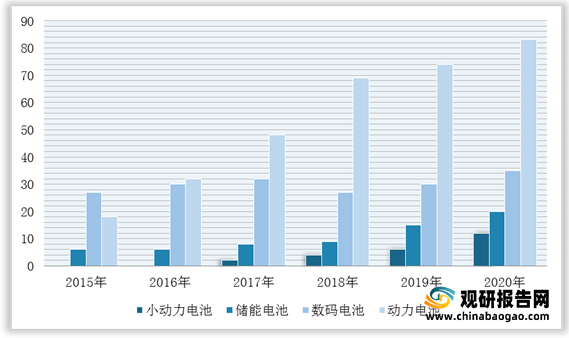

不过,我国锂电铜箔行业成本加工费会受到产品规格、市场供需等因素影响。比如,在产品规格方面,不同规格的产品加工费差异较大,铜箔越薄,加工难度越大,加工费越高。此外,新能源汽车锂电池的锂电铜箔加工费要大于数码电池和储能电池领域的锂电铜箔。

二、锂电铜箔产业链及市场需求

1、锂电铜箔产业链

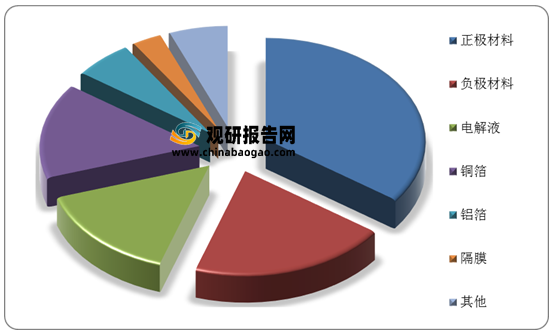

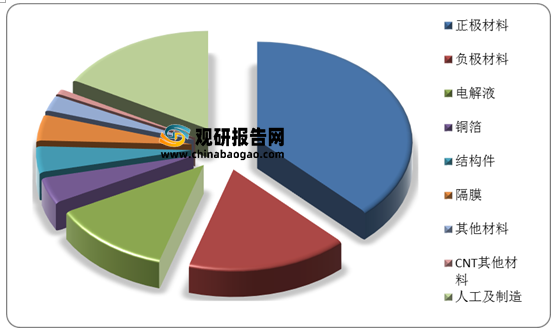

在产业链方面,锂电铜箔产业链主要可以分为上游原材料、中游加工制造以及下游生产应用三个环节。在上游方面,铜是锂电铜箔最主要的原材料,占据铜箔成本的80%左右,中游制造端中通过电解法可以生产锂电池及PCB铜箔,主要应用于锂电及电子领域。

2、锂电铜箔产业市场需求:动力+储能多翼齐飞,产业需求腾飞

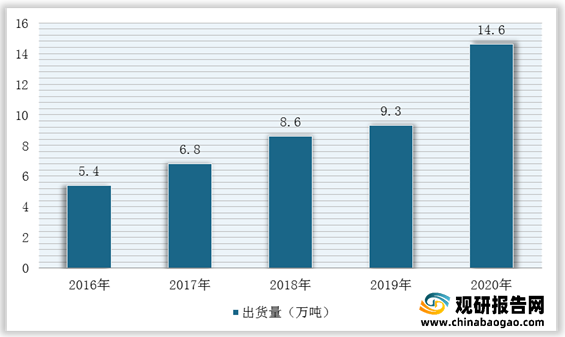

近年来,受锂离子电池市场规模快速增长带动,锂电铜箔需求保持着稳步增长的趋势。据高工产研锂电研究所(GGII)数据显示,2020年,我国锂电铜箔出货量达14.6万吨,同比增长17.8%。

1)美国、欧洲等市场政策加码,刺激新能源汽车快速发展

2021年8月5日,拜登政府宣布到2030年零排放汽车销量占新车总销量50%,进一步明确电动车发展目标。同时,欧盟委员会计划进 一步收紧碳排政策以实现其能源排放目标以促进可持续发展,规定自2030年起新车碳排放降低65%,到2035年降低至0,欧洲新能源汽车产业摁下加速键。

| 地区名称 |

政策及影响 |

| 美国 |

2021年8月5日,拜登政府宣布到2030年零排放汽车销量占新车总销量50%,进一步明确电动车发展目标。回顾2018-2020年美国新能源汽车市场,其渗透率始终维持在2%左右,未有效突破放量,2021年9月美国市场渗透率已达5%,有较大增长空间。因此,预测美国21全年销量有望实现同比翻番,未来在相关刺激政策正式落地驱动下有望复刻20年欧洲市场发展路径,迎接一轮爆发式增长期,成为全球新能源汽车增长第三极 |

| 欧洲 |

欧盟委员会计划进一步收紧碳排政策以实现其能源排放目标以促进可持续发展,规定自2030年起新车碳排放降低65%,到2035年降低至0,欧洲减碳进程或再一次按下加速键。根据2021年1-9月欧洲九国数据显示,预计欧洲21Q1-3销量预计达158万辆,9月月度渗透率突破历史新高达23.7%,四季度抢装背景下全年销量有望达220万辆。 |

| 碳排放政策的硬性约束倒逼欧洲整车制造商加速电气化转型,大众、雷诺、戴姆勒等均提出其电动汽车战略发展目标及规划,如大众汽车计划从2030年起,其同名品牌销售额的70%以上为EV;雷诺公司的主要品牌计划目标渗透率为90%,戴姆勒坚定电动化发展战略,计划于2030达到至少50%的电动车份额,并于2039年实现碳中和 |

2)中国市场:优质供给叠加高涨需求,锂电铜箔需求持续增量

近年来,随着电动汽车的生产成本逐渐下降,性价比凸显,消费者消费意愿程度不断提升,传统车企加速转型、互联网加入战局,再加上在智能网联化加持下,我国电动汽车行业需求进一步提高。并且,预计国内新能源车市场将成为内生消费驱动的良性市场,2022-2023年有望完成20%渗透率的中期目标。

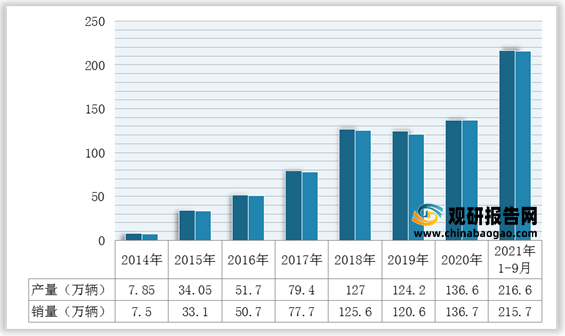

观研报告网发布的资料显示,2020年,我国新能源汽车行业产量136.6万辆,销量达到136.7万辆;截止2021年1-9月,全国新能源汽车产销量分别完成216.6万辆和215.7万辆,同比分别增长1.8倍和1.9倍,累计销量的渗透率提升至 11.6%,四季度旺季月均销量有望接近40万辆,预期全年销量将落在330万辆左右。

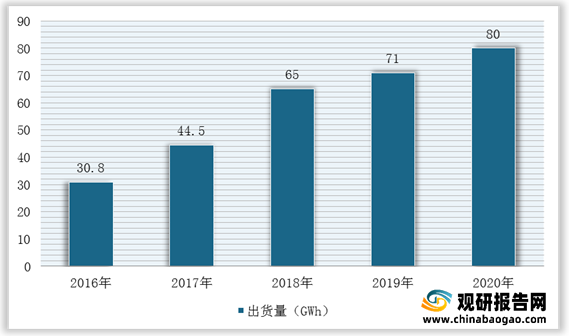

同时,随着新能源汽车销量爆发式增长,国内动力锂电池行业迎来强势发展时期。根据数据显示,2016-2020年中国动力锂电池出货量逐年上升,从30.8GWh增长至80.0GWh,复合增长率达26.95%。

(2)锂离子电池:锂电负极集流体首选材料,受益于锂电池市场爆发的璀璨明珠

根据宁德时代供应的锂电铜箔销售单价以及宁德时代电池系统直接材料成本、销量等数据进行测算可知,2019年和2020年的6μm锂电铜箔占宁德时代锂电池营业成本中直接材料的金额比例约为8.60%和8.66%。由此,对锂电池生产成本进行估算可得,在电池系统中的6μm锂电铜箔成本占直接材料成本比例大约为8.6%。

| 项目 |

2020年 |

2019年 |

|

| CATL营业成本中动力电池系统的直接材料成本(万元) |

A |

2573863.47 |

2541390.61 |

| CATL动力电池系统销量(GWh) |

B |

44.45 |

40.96 |

| 每GWh消耗的直接材料成本(万元/GWh) |

C=A/B |

57904.69 |

62045.67 |

| 6um锂电铜箔单位耗用量(吨/GWh) |

D |

622.5 |

622.5 |

| 销售6um锂电铜箔单价(万元/吨) |

E |

8.06 |

8.57 |

| 每GWh锂电铜箔成本(万元/GWh) |

F=D*E |

5017.35 |

5334.83 |

| 6um锂电铜箔成本占直接材料成本的比例 |

G=F/C |

8.66% |

8.60% |

(3)储能锂电:双碳背景下储能市场前景广阔

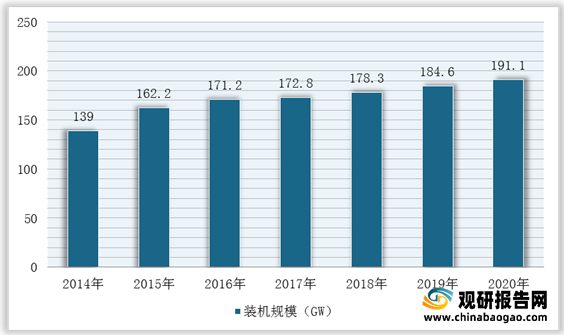

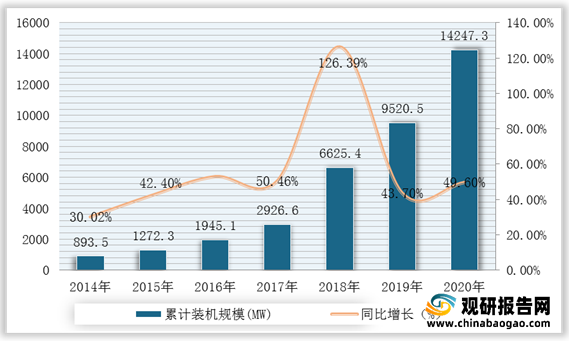

储能市场用锂电池主要应用领域包括电网侧储能、家庭储能以及通讯基站(后备电源)储能领域。在能源革命下,全球储能产业装机规模将持续保持增长。根据CNESA数据,2020年,全球已投运储能项目累计装机规模达到191.1GW,同比增长3.4%,其中电化学储能的累计装机规模达到14.2GW,同比增长49.6%。同时,根据WoodMackenzie预测,未来10年电化学储能装机将持续高增长,预测年复合增长率将达31%。

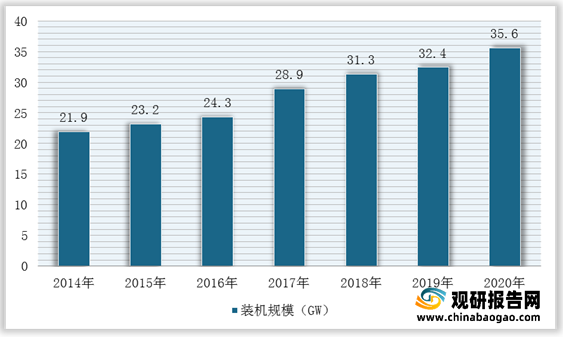

根据CNESA不完全统计,截至2020年底,中国已投运储能项目累计装机规模为35.6GW,占全球市场总规模的18.6%,同比增长9.8%,其中电化学储能累计装机规模为3269.2MW,同比增长91.2%。

3、发展趋势:“极薄化”技术迭代顺应锂电性能提升及降本趋势

厚度为锂电铜箔主要性能指标之一,厚度越薄,单位面积铜箔质量越轻、电阻越小,电池能量密度越高。在确保电池安全性的前提下,锂电池铜箔厚度越薄,质量减轻,单位质量电池所含有的活性物质越多,电池容量越大。除此之外,厚度的均匀性、抗拉强度、表面润湿性等特性,对锂电池铜箔能否商用、良品率的高低等方面都产生直接影响。

| 铜箔特性 |

对锂电池性能的影响 |

性能要求 |

| 厚度 |

在同等条件下,影响电池的能量密度 |

在确保安全性的前提下,越薄越好 |

| 厚度均匀性 |

影响电池一致性、稳定性及容量大小 |

面密度一致 |

| 抗拉强度 |

影响负极的良品率 |

越高越好 |

| 表面润湿性 |

影响负极材料的附着性 |

越高越好 |

与此同时,近年来,许多企业为提升新能源汽车续航里程,解决终端消费市场里程焦虑,高安全性、高能量密度锂离子电池等问题,纷纷展开相关技术研发,并且将其变成企业布局的重心,而更薄的4.5μm锂电铜箔的应用空间正是伴随着这一趋势而逐渐打开,轻薄化或将成为锂电铜箔发展的重要趋势。因此,未来随着4.5μm锂电铜箔的产业化技术逐渐成熟及电池企业应用技术逐步提高,4.5μm锂电铜箔的应用将有望逐渐增多。

根据测算,在不改变其他条件下,锂电铜箔由8μm切换至6/4.5μm分别提升能量密度5%/9%。并且,根据相关测算数据可知,在电池容量不变的情况下,将8μm的锂电铜箔换为6μm和5μm的极薄铜箔能有效的降低锂电池的质量,因而分别增加了5.3%和8.2%质量能量密度,新能源汽车的续航里程大幅上升。由此可见,能量密度更低的磷酸锂铁电池对于切换使用极薄的铜箔需求更大。

|

|

8μm |

6μm |

5μm |

4.5μm |

| 单位面积质量(g/m2) |

72 |

54 |

45 |

42 |

| 锂电铜箔面积单耗(m2/kWh) |

11.53 |

11.53 |

11.53 |

11.53 |

| 锂电铜箔质量单耗(g/kWh) |

830 |

622.5 |

518.75 |

484.17 |

| 锂电池容量(kWh) |

50 |

50 |

50 |

50 |

| 铜箔使用质量(Kg) |

41.5 |

31.13 |

25.94 |

24.21 |

| 电池质量(kg) |

205.58 |

195.21 |

90.02 |

188.29 |

| 锂电池质量能量密度(Wh/kg) |

243.217 |

256.14 |

263.14 |

265.55 |

| 能量密度优化 |

|

5.31% |

8.19% |

9.18% |

而6μm锂电铜箔经过四年的发展,快速成长为市场主流品种,产量占比提升至34%。此外,2020年我国4.5μm锂电池铜箔实现技术突破,产量为4745吨,占总锂电池铜箔产量的3.1%。宁德时代、比亚迪等动力锂电池龙头企业6μm锂电铜箔已应用成熟并快速切换,其他动力锂电池企业也在加速6μm锂电铜箔的应用,≤6μm极薄锂电铜箔产品已逐步在龙头企业中开展应用。

据GGII统计,2020年,中国大陆和全球6μm及以下锂电铜箔产能为12.1、19.9万吨,≤6μm锂电铜箔渗透率为50.4%,仅2021年上半年,渗透率已经达到55.6%。

| 指标 |

双光面6μm |

双光面8μm |

双面光8μm以上 |

| 负荷率 |

低 |

较低 |

高 |

| 成品率 |

低 |

较低 |

高 |

| 工艺成本 |

高 |

较低 |

低 |

| 产品应用 |

新能源汽车、高品质3C数码产品、储能系统动力电池、数码产品 |

||

在国内市场,现阶段,我国只有嘉元、诺德等极少数企业有能力实现4.5μm铜箔的真正规模化供应。国外铜箔极薄化技术较为先进,如日本早在2005年前实现3um与5um电解铜箔的生产,近年来部分日韩企业已实现1.5um铜箔的生产。而近年来,国内厂家也在积极推进4.5μm的极薄铜箔,但绝大部分企业都只停留在研发或者小试中试的阶段,真正实现规模化量产且出货的仅嘉元科技和诺德股份等少数企业(主要客户是CATL)。

| 厂商 |

4.5μm铜箔进度 |

| 嘉元科技 |

已向国内头部锂电厂商批量供应4.5μm铜箔产品 |

| 诺德股份 |

4.5μm已经实现批量供应,占比近20% |

| 灵宝华鑫 |

目前可生产4-70μm高精电解铜箔 |

| 福德科技 |

4.5μm已经给头部动力电池企业小批量供货 |

| 华威铜箔 |

4.5μm高端柔性铜箔已批量供货 |

| 超华科技 |

已成功开发4.5μm铜箔 |

| 龙电华鑫 |

已完成4.5μm锂电铜箔研发出货 |

| 铜冠铜箔 |

已掌握4.5μm铜箔核心制造技术并具备小规模生产能力 |

| 中一科技 |

已掌握4.5μm极薄锂电铜箔生产技术,实现小批量交付 |

| 贵州中鼎 |

4.5μm铜箔小试成功 |

| 鑫铂瑞 |

4.5μm铜箔小批量生产 |

| 古河电气 |

能够规模化提供5μm极薄铜箔,其NC-WS系列产品有5-20μm规格 |

| SKC |

SK nexilis在2019年开始量产4μm铜箔。其T系列产品具有4μm、4.5μm、5μm三种厚度 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。