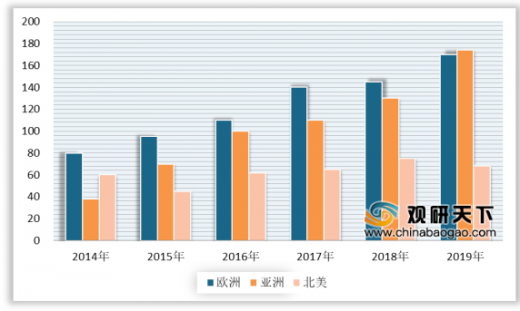

在2019年新增加的83个加氢站中,欧洲新增了36个,亚洲新增了38个,北美新增了8个,阿拉伯地区新增了1个。从新增的加氢站数量上可以看出,亚洲和欧洲是氢能产业发展最快速的地区。从加氢站的保有量上同样也能看出,欧洲一直是加氢站建设的重点地区,亚洲则一直在快速追赶,并且在2019年实现了对欧洲数量的反超。考虑到中国大陆的加氢站情况由于信息不够公开没有被收录,亚洲的加氢站数量实际上已经大幅超过了欧洲,而且差距还会进一步拉大。(由于我国没有公开统计加氢站信息的网站,因此尽管我国大陆去年新增的加氢站数量超过30个,但H2stations没有收录我国大陆具体的加氢站数据。)

从国内外氢能产业链的各环节技术水平来看,目前,我国有部分技术已处于国际领先地位,如光催化和生物质制氢。但另一些与国际先进水平差距明显,如储氢环节,我国在液氢储运技术方面较为薄弱;加氢站环节,氢气压缩机和加氢机技术与国外差距较大。

技术环节 |

国内 |

国外 |

氢气制取 |

煤气化制氢和碱性电解水制氨具有特色和优势,光催化和生物质制氢处于国际先进水平。 |

天然气重整制氢和可再生能源制氢等。 |

氢气储运 |

基本为压缩气氢进行运输,多为30Mpa III型钢瓶储氢瓶,液氢储运相对薄弱,金属氢化物储氢和有机氯化物均处于实验室阶段;管道运输仍不成熟。 |

气氢和液氢均有,气氢储氢达到70Mpa IV型碳纤维瓶;欧美均已布局部分氢气专用管道。 |

加氢站 |

均为气氢站且数量相对较少,储罐及压缩机等核心部件需要从海外进口后组装,国内技术未达到国际标准。 |

加氢站数量较多,且部分为液氢站。 |

储能领域运用 |

尚无应用 |

日本ENE-FARM系统已较为成熟。 |

氢安全技术 |

氢与材料相容性具有特色,尚未建立安全标准体系。 |

己具备满足氢能发展的检测能力,初步建立标准体系,正在建立氢安全国际标准。 |

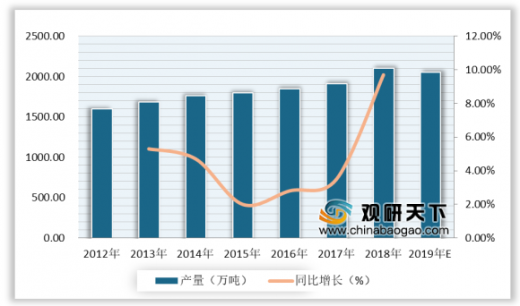

从我国氢能源的发展现状分析:据中国氢能联盟数据统计,2012-2018年,我国氢气产量呈逐年递增趋势,其中,2018年中国氢气产量约为2100万吨,占全球总产量的比例超过30%;2019年我国氢气产量或突破2000万吨,成为世界第一产氢大国。

为鼓励支持我国氢能源行业的发展,国家层面陆续出台了一系列相关法规政策。在2019年,氢能首次写进了《政府工作报告》,要求“推动充电、加氢等设施建设”。2019年3月,财政部等四部委联合发布《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,指出地方应完善政策,过渡期后不再对新能源汽车(新能源公交车和燃料电池汽车除外)给予购置补贴,转为用于支持充电(加氢)基础设施“短板”建设和配套运营服务等方面。

时间 |

文件名称 |

主要内容 |

2019年1月 |

《柴油货车污染治理攻坚战行动计划》 |

提出,要积极推广应用新能源物流配送车。鼓励各地组织开展燃料电池货车示范运营,建设一批加氢示范站。优化承担物流配送的城市新能源车辆的便利通行政策。 |

2019年2月 |

《鼓励外商产业投资目录(征求意见稿)》 |

从上游的氢气制储运,中游的加氢站、燃料电池系统,到下游的新能源汽车,氢能与燃料电池全产业链均纳入了鼓励外商投资的范围。 |

2019年3月 |

绿色产业指导目录(2019版)》 |

燃料电池装备制造、氢能利用设施建设和运营等两个项目进入清洁能源产业。 |

2019年3月 |

《2019年政府工作报告》 |

氢能首次被写入政府工作报告,要求“推动充电、加氢等设施建设” |

2019年3月 |

《关于进-步完善新能源汽车推广应用财政补贴政策的通知》 |

过渡期后不再对新能源汽车车辆给予购置补贴,转为用于支持充电(加氢)基础设施“短板”建设和配套运营服务等方面。 |

2019年4月 |

《产业结构调整指导目录(2019年征求意见稿)》 |

高效制氢、运氢及高密度储氢技术开发应用及设备制造,加氢站等内容被列入第-类(鼓励类)的第五项(新能源)中。 |

2019年4月 |

《国务院关于落实《政府工作报告》重点工作部门分工的意见》 |

提出稳定汽车消费,继续执行新能源汽车购置优惠政策,推动充电、加氢站等设施建设。 |

2019年5月 |

《2019年新能源汽车标准化工作要点》 |

氢燃料电池成为重点工作,对燃料电池汽车及加氢站技术领域标准提出了要求,其中主要包括:加快燃料电池电动汽车等标准子体系建设;完成燃料电池电动汽车安全标准的技术审查,完成燃料电池电动汽车定型试验规程标准的技术审查;加强低温起动性能、能量消耗量及续驶里程试验方法等标准的试验验证;加快车载氢系统、加氢口、加氢枪、加氢通信协议等标准的制修订;开展燃料电池电动汽车碰撞后安全标准的预研工作。 |

2019年6月 |

《关于继续执行的车辆购置税优惠政策的公告》 |

自2018年1月1日至2020年12月31日,购买新能源汽车免征车辆购置税。 |

2019年6月 |

《鼓励外商投资产业目录(2019年版)》 |

提出稳定汽车消费,继续执行新能源汽车购置优惠政策,推动充电、加氢站等设施建设。 |

从我国氢能源行业企业布局方面来看,我国氢燃料电池汽车市场开始逐渐活跃,更多的企业以及资本愿意进入这一领域,各大车企、投资机构以及相关产业加紧布局氢燃料电池,以期在这轮新赛跑中抢得先机。

整车厂 |

投资公司 |

研究领域 |

持股比例 |

投资规模 |

上汽集团 |

新源动力股份有限公司 |

电堆、电池系统 |

34.19% |

5000万 |

上海治臻新能源装备有限公司 |

金属双极板 |

/ |

/ |

|

上海唐锋能源科技有限公司 |

膜电板、催化剂、测试系统 |

/ |

/ |

|

中通客车 |

通洋燃料电池科技(山东)有限公司 |

电池系统、动力总成系统 |

10% |

5000万 |

青年汽车 |

南通百应能源有限公司 |

氢燃料电池动力源系统 |

60% |

/ |

中国重汽 |

氢动能汽车产业园(济南) |

整车制造、动力总成 |

/ |

500亿 |

长江汽车 |

氢动力(佛山)研发中心及整车生产项目 |

整车制造 |

/ |

/ |

长城汽车 |

上燃动力 |

燃料电池动力系统 |

51% |

第一期12亿 |

H2M(德国加氢站运营商H2 MOBILITY) |

加氢站 |

/ |

/ |

|

吉利汽车 |

Hydrogenics |

燃料电池动力系统 |

/ |

/ |

此外,其他上市公司也同样在氢能源产业领域做了布局,且主要投资在电堆、催化剂、制氢和关键辅助系统等领域。其中,大部分的上市公司与地方政府联手布局氢能源产业。

上市公司名称 |

主要投资领域 |

贵研铂业股份有限公司 |

催化剂 |

中国北方稀土(集团)高科技股份有限公司 |

催化剂 |

深圳市雄韬电源科技股份有限公司 |

电堆和动力系统 |

北京亿华通科技股份有限公司 |

电堆和动力系统 |

东旭光电科技股份有限公司 |

电堆和动力系统 |

兰州长城电工股份有限公司 |

电堆和动力系统 |

浙江南都电源动力股份有限公司 |

电堆和动力系统 |

潍柴动力股份有限公司 |

电堆和动力系统 |

浙江尤夫高新纤维股份有限公司 |

电堆和动力系统 |

中山大洋电机股份有限公司 |

电堆和动力系统 |

广东猛狮新能源科技股份有限公司 |

电堆和动力系统 |

江苏德威新材料股份有限公司 |

电堆和动力系统 |

苏州弗尔赛能源科技有限公司 |

电堆和动力系统 |

福建雪人股份有限公司 |

电堆和动力系统 |

上海汉钟精机股份有限公司 |

辅助系统 |

成都华气厚普机电设备股份有限公司 |

辅助系统 |

潮州三环(集团)股份有限公司 |

辅助系统 |

中材科技股份有限公司 |

制氢储氢运氢 |

以上数据资料参考《2020年中国氢能源市场分析报告-市场运营现状与未来趋势预测》。

各类行业分析报告查找请登录chinabaogao.com或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。