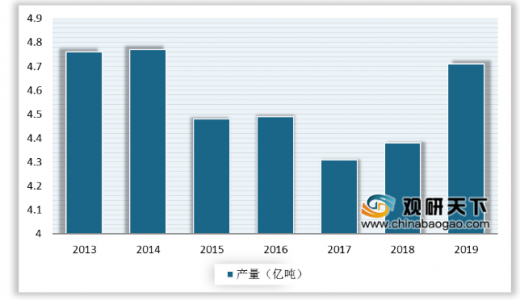

2013-2019年我国焦炭产量虽有波动,但产量整体维持在4.3亿吨以上。2019年我国焦炭产量为47126万吨,同比增长5.2%。

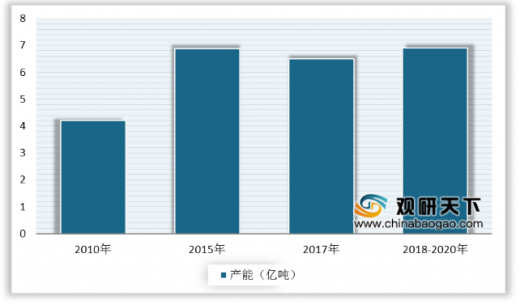

2017年我国焦化产能大约6.5亿吨,而产能开工率仅有66%,且据统计,2018-2020年之间,仍有4000万吨焦化新增产能陆续释放。

《焦化行业“十三五”发展规划纲要》提出,“十三五”期间,焦化行业将淘汰全部落后产能,产能满足准入标准的比达70%以上;优质炼焦煤配比降低4%,但是保持焦炭质量不降低,这无疑对我国焦化行业的发展提出了更高的技术要求。据悉,截至2019年7月19日,中国共申请焦化专利12000余项,其中,公开量为1001项,而专利申请量明显减少,仅为143项。

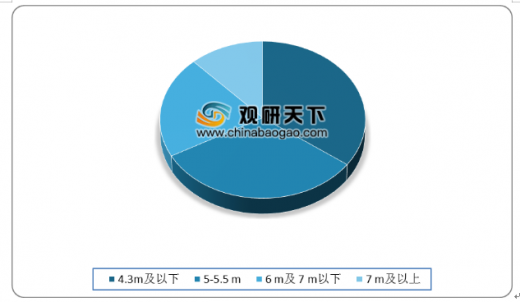

乘借煤炭和钢铁行业供给侧结构性改革的东风,近些年我国焦化行业一直坚持过剩及落后产能的淘汰,焦化行业环保设施不断健全、装备水平不断升级。从目前炭化室分布来看,高度在4.3m的焦炉占比依然高达35%左右,而仅有12%的比例为达到世界先进水平的7m及以上的焦炉。在大气污染防治条例长效机制的建立下,预计到2020年以后山西、河北、山东等地的7m及以上的产能将达到20%以上。

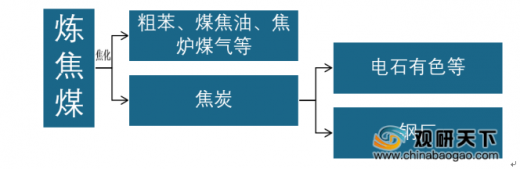

焦化行业目前的竞争格局主要是独立焦化厂和钢厂自建焦化厂二维竞争, 配套焦化厂产焦的目的是直接为炼铁提供焦炭,独立焦化企业除了销售给钢铁企业外,通常还会充分利用生产过程中的副产品。目前我国以独立焦化厂为主,其产量占比达74%。受到环保等因素的制约,大型钢铁企业自身配套焦化厂的焦炭通常难以自给自足,需要从独立焦化厂购买焦炭。

根据生态环境部的要求,各地结合自身情况进行重污染产业的结构调整。截至2019年12月底前,河北省目标压减焦炭产能 300 万吨,山西省目标压减焦炭产能 1000 万吨,山东省目标压减焦化产能1031万吨,河北、山西、山东加快推进炉龄较长、炉况较差的炭化室高度4.3米焦炉淘汰工作。

省份 |

企业名称 |

淘汰产能 |

备注说明 |

山东 |

新泰正大焦化有限公司 |

60 |

合计420万吨,其中,不在山东省煤炭消费减压任务表内的产能为235万吨 |

微山县同泰焦化有限公司 |

60 |

||

潍坊振兴焦化有限公司 |

55 |

||

山东焦化集团铸造焦有限公司 |

40 |

||

临沂恒昌焦化股份有限公司 |

30 |

||

临沂金兴焦电有限责任公司 |

40 |

||

山东盛阳集团有限公司 |

65 |

||

河北 |

唐山榕丰钢铁有限公司 |

110 |

合计440万吨 |

唐山市蓝海实业 |

140 |

||

唐山市通宝焦化有限公司 |

60 |

||

河北中旭阳焦化有限公司 |

60 |

||

临城县三阳焦化有限公司 |

120 |

||

山西 |

山西大土河焦化有限公司 |

60 |

合计430万吨 |

太原迎宪焦化集团有限责任公司 |

80 |

||

山西三维瑞德焦化有限公司 |

50 |

||

山西陆合集团远中焦化有限公司 |

120 |

||

临沂顺泰实业有限公司 |

60 |

||

山西吕梁耀龙煤焦铁有限公司 |

80 |

随着未来置换或新增产能逐步建成投产,焦炭整体产能或将逐步回升。粗略统计,2018年内能够烘炉投产的产能预计在1275万吨左右,2019年-2020年将是一个产能集中释放的时间节点,预计将集中释放2700万吨产能。

时间 |

2016-2017年 |

2018年 |

2019-2020年 |

退出 |

2700 |

1400 |

1000 |

新增 |

1070 |

1275 |

2700 |

变动 |

-1670 |

-125 |

1700 |

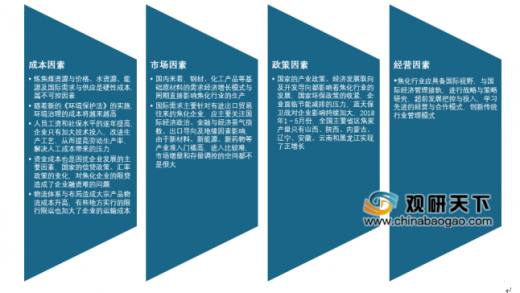

影响我国焦化行业的发展的因素众多,主要可从成本、市场、政策和经营四个方面的因素分析。成本方面,资源和价格属于不可控因素,而环保政策趋严将提升环境治理成本,人工成本的控制需企业加大技术投入去改进生产工艺提效来解决;融资难和物流成本增加也是困扰焦化企业发展的主要因素。市场方面,基础原材料市场变化和国际环境对焦化市场的增量和存量有着较大的影响。政策方面,国家环保政策的收紧,使焦化企业面临较大的节能减排压力。经营方面,焦化企业需要放眼国际,学习发达国家先进的经营与合作方式。TC

以上数据资料参考《2020年中国焦化行业分析报告-产业规模现状与未来商机预测》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。