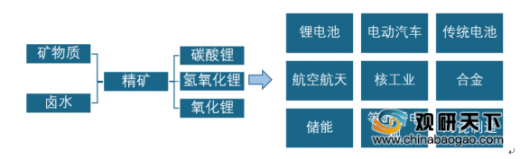

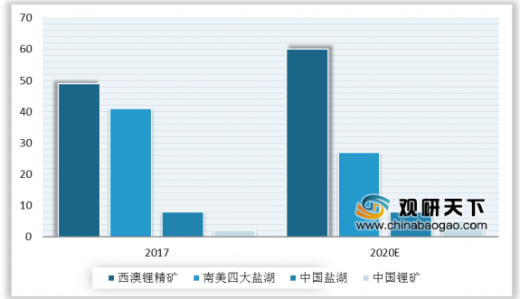

全球成熟的盐湖主要分布在南美锂三角和中国,成熟的锂矿分布在西澳。2017年南美盐湖和西澳锂精矿提供的锂资源合计达90%,是全球最大的锂资源供给方,预计2020西澳锂矿的提供的锂资源将继续提升至60%。

我国为全球第四大锂资源国,占据全球锂资源总量的22%。矿石型和卤水型为我国锂资源储量的两种类型,其中,矿石锂资源占比为15%,而我国锂矿产量约62.08%的来自西藏和青海;卤水锂资源则占中国锂总储量的85%,主要分布在青海及西藏地区。可见,我国锂资源集中度较高。

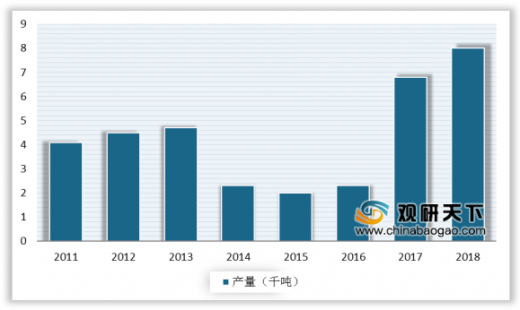

随着各行业对锂的需求增加,我国锂行业市场规模不断壮大。2017年我国锂行业市场规模约22亿元,2019年增至约31亿元。预计在未来五年,消费电子、新能源汽车等消费领域带动下,我国锂行业市场规模持续攀升,到2025年将突破70亿元。

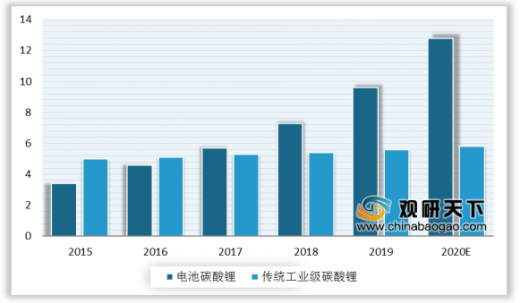

从锂的细分市场来看,碳酸锂方面,电池碳酸锂的需求量大幅增加,预计在2020年的需求量将达到12.8万吨;传统工业级碳酸锂的需求量则较为平稳,2015-2020年的需求在5-6万吨。

氢氧化锂方面,全球新能源汽车市场的崛起,将引领汽车动力电池进入高镍三元时代。高镍三元材料要求700-800℃较低的温度烧结,氢氧化锂熔点471℃,碳酸锂在实践中需要约900℃烧结才能带来理想的材料性能,因而氢氧化锂是6系三元高镍三元的优先锂源,是8系以上高镍三元的必然选择。目前,全球电池级氢氧化锂产能产量主要由Livent、Albemarle、赣锋锂业、天齐锂业供给。

我国规模较大的锂业主要有赣锋锂业和天齐锂业,赣锋锂业的氢氧化锂系列产品主要由矿石体系生产,在技术积淀深厚、产品品类齐全,上游资源持续强化和丰富,已成为特斯拉、宝马等客户的核心供应商;天齐锂业主要来自矿石体系,原材料主要来公司自持51%的股份控股泰利森,而全球最大、品质最优的锂矿山资源-Greenbushes矿山为泰利森拥有,并与SKI、Ecopro、LG化学等客户签订供货协议。

2016-2018年,天齐锂业在营业收入、净利润及毛利率均领先赣锋锂业。而2019年前三季度,赣锋锂业有所反转,营收及净利均超天齐锂业。2019年前三季度,赣锋锂业营业收入为42.11亿元,净利润为5.5亿元;天齐锂业营业收入为37.97亿元,净利润为1.2亿元。TC

年份 |

赣锋锂业 |

天齐锂业 |

||||

营业收入(亿元) |

净利润(亿元) |

毛利率(%) |

营业收入(亿元) |

净利润(亿元) |

毛利率(%) |

|

2015 |

13.54 |

1.25 |

21.78 |

18.67 |

2.48 |

46.94 |

2016 |

28.44 |

4.64 |

34.57 |

39.05 |

15.15 |

71.25 |

2017 |

43.83 |

14.69 |

40.47 |

54.7 |

21.45 |

70.14 |

2018 |

50.04 |

12.23 |

36.7 |

62.44 |

22 |

67.6 |

2019Q1-Q3 |

42.11 |

5.5 |

23.9 |

37.97 |

1.2 |

58.5 |

以上数据资料参考《2019年中国锂行业分析报告-行业运营态势与发展商机研究》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。