参考观研天下发布《2019年中国煤层气行业分析报告-行业调查与未来趋势研究》

全国大于5000亿立方米的含煤层气盆地共有14个,其中含气量在5000-10000亿立方米的有川南黔北、豫西、川渝、三塘湖、徐淮等5个盆地,含气量大于10000亿立方米的盆地有9个:依次为鄂尔多斯、沁水、准格尔、滇黔贵、吐哈、二连、塔里木、海拉尔、伊梨盆地,9大盆地煤层气资源量占全国煤层气资源量的83%。

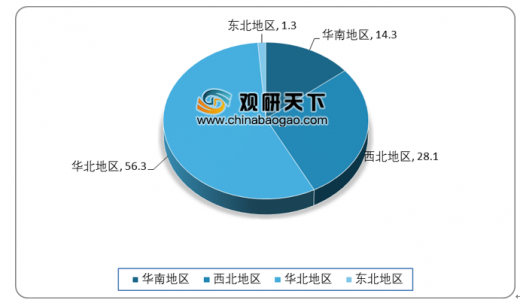

我国煤层气的储量相对集中。我国埋深2000米以内浅煤层气主要分布在华北和西北地区,其中华北地区、西北地区、华南地区和东北地区赋存的煤层气地质资源量分别占全国煤层气地质资源总量的56.3%、28.1%、14.3%、1.3%。

煤层气区域性的集中有利于煤层气的集中开采,按埋藏深度划分,1000米以浅、1000米-1500米和1500米-2000米的煤层气地质资源量,分别占全国煤层气资源总量(2000米以内)的38.8%、28.8%和32.4%。煤层气的气藏量会受到埋藏深度的影响,深度太浅一般会出现溢散,储量不足,深度太深会增加开采难度,一般认为2000米以内是煤层气开采的有利深度。

主要煤层气产地初具规模,成为短期煤层气发展的重要基础。目前,我国已建成煤层气开发项目10个。已建成包括潘庄、潘河、樊庄-郑庄、枣园、柿庄南、寺河-成庄、韩城南、保德、阜新、延川南、筠连在内的多个煤层气田,这些煤层气田整体生产情况较好。从生产基地来看,目前主要煤层气生产项目集中于沁水盆地南部,其已成为我国重要的煤层气生产基地。沁水盆地拥有全国1/10的煤层气资源,拥有1/5的煤层气矿权登记面积,拥有75%的探明地质储量。

| 项目 |

投产井口数 |

年产能(亿方) |

年产量(亿方) |

平均单井日产量(立方米/天) |

| 沁南寺河成庄 |

5000 |

/ |

14.3 |

784 |

| 沁南樊庄郑庄 |

2680 |

17.5 |

7.9 |

800 |

| 沁南潘庄 |

490 |

5 |

4.3 |

2400 |

| 沁南潘河 |

226 |

2.6 |

2.6 |

3152 |

| 沁南柿庄南 |

987 |

9 |

2.3 |

638 |

| 山西保德 |

916 |

7.7 |

3.6 |

1077 |

| 陕西韩城南 |

833 |

2.5 |

1.6 |

526 |

| 陕西延川南 |

928 |

5 |

1 |

295 |

| 四川筠连 |

275 |

/ |

0.5 |

498 |

| 辽宁阜新 |

41 |

/ |

0.3 |

2005 |

过去我国煤层气产业发展存在诸多问题。我国煤层气开发利用长期存在以下困难:矿权重叠问题是煤层气产业开发的重要问题,煤层气气权属于国家一级审批,煤炭矿权属于省级二级审批,易造成两权重叠。

煤层气投资大,排采期较长,项目盈利性差。通常情况下,建设1亿立方米煤层气产能需4.5亿元,而常规气约需1亿元。另一方面,煤层气排采期较长,上产缓慢,前期单井产量较低,因此平均成本高,盈利性较差;煤层气田质量较差,出气不稳定,利用率较低;管道基础设施不足,煤层气与下游消费脱节。

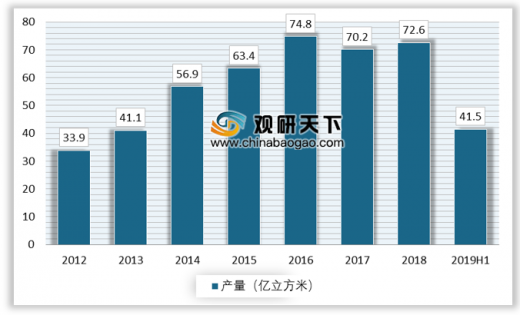

煤层气产量有望迎来爆发,增量主要是地面煤层气。尽管行业发展还存在一些问题,但随着国家补贴的进行,以及各种问题的改善,煤层气的产能建设和实际产量都将迎来快速增长期,且抽采资源的利用率也将进一步提高。

| 指标 |

2020年规划(亿立方米) |

十三五年均增速 |

| 新增探明地质储量 |

4200 |

3.70% |

| 地面煤层气产量 |

100 |

17.8% |

| 地面煤层气利用量 |

90 |

18.8% |

| 地面煤层气利用率 |

90 |

3.6% |

| 煤矿瓦斯抽采量 |

140 |

0.58% |

| 煤矿瓦斯利用量 |

70 |

7.8% |

| 煤矿瓦斯利用率 |

50 |

14.7% |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。